Ставка единого налога для ИП в Беларуси в 2022 году

В отличие от общей системы налогообложения и упрощенной, где ИП сам решает какую применять и какая более выгодная для его вида деятельности, единый налог (ЕН) является как бы отдельным видом налога по определенным видам деятельности. Расскажем об этом подробнее.

Применение налога

Случаи, когда ИП обязан платить только единый налог:

- сдача в аренду и наем жилых помещений

- доставка авто из-за границы

- ветеринарная деятельность

- музыкально-развлекательное обслуживание свадеб

- деятельность дизайнеров

- иные виды деятельности, предусмотренные п.п.1.2-1.41 ст 296 Налогового кодекса

Случаи, при которых ИП должен платить как ЕН, так и ОСН или УСН:

- розничная торговля продовольственных товаров (исключения: пиво, алкогольные напитки, пивные коктейли)

- продажа автомобилей

- продажа иных непродовольственных товаров (за исключением: ювелирных изделий, холодильников, газет и журналов, табачные изделия и др.)

В приведенных выше случаях ИП платит единый налог в обязательном порядке и применяет общую или упрощенную системы налогообложения в соответствии с законодательством.

А теперь приведем примеры, когда уплачивать ЕН не надо:

- осуществление деятельности в рамках договора простого товарищества (договора о совместной деятельности)

- реализация прочих товаров (работ, услуг) индивидуальным предпринимателям, из розничной торговой сети, а также иным физическим лицам на основании договоров поручения, комиссии и иных аналогичных гражданско-правовых договоров

Уплата ЕН заменяет уплату (уплачивая единый налог вы не платите налоги которые указаны ниже):

- подоходного налога, который осуществляется при общей системе налогообложения

- НДС по оборотам по реализации товаров (услуг, работ) и имущественных прав на территории РБ

- экологического налога

- налога за изъятие, добычу природных ресурсов

- местных налогов и сборов, которые уплачиваются при осуществлении видов деятельности, признаваемых, в соответствии с законодательством, объектом налогообложения по единому налогу

Размер налога

Ставка налога является фиксированной. Областные и Минский городской Советы депутатов устанавливают ставки ЕН за 1 месяц в пределах ставок этого налога, в зависимости от:

- видов деятельности

- населенного пункта

- места осуществления деятельности

- режима работы плательщиков

- иных условий, признаваемых единым налогом

- Конкретная сумма налога указана в приложении 25 к Налоговому кодексу

Льготы

Освобождаются от ЕН ИП, реализующие лекарственные растения, ягоды, орехи, грибы и другую дикорастущую продукцию.

Снижение ставок происходит для плательщиков:

- 25%— впервые зарегистрировавшие ИП

- 20%-инвалидов; пенсионеров; родителей в многодетных семьях с тремя и более детьми в возрасте до 18 лет; родителей, воспитывающих детей-инвалидов в возрасте до 18 лет;

- 100%-родителей(усыновителей), которые являются инвалидами I и II группы и воспитывающих несовершеннолетних детей и(или) детей, получающих образование в дневной форме получения образования

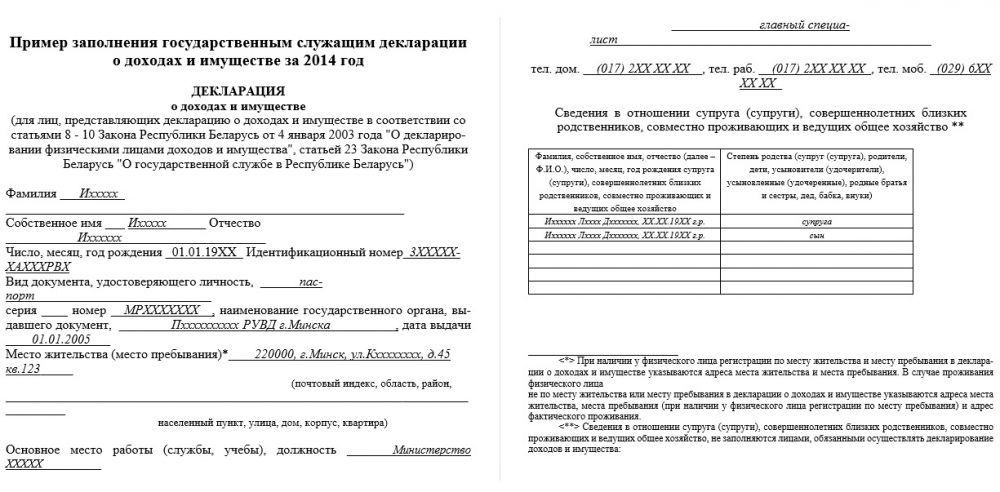

Срок предоставления декларации

Период времени, по результатам которого необходимо подать налоговую декларацию является 1 календарный месяц. Не позднее 1 числа месяца, в котором ИП будет осуществлять свою деятельность обязан предоставить налоговую декларацию и уплатить ЕН.

Особенность:

Существует ряд условий, при которых ИП в 2022 году может выбрать отчетным периодом не месяц, а квартал (требуется 1 из 2 условий):

ИП занимается одним видом деятельности и только через одну торговую площадку или точку

Осуществляет свою деятельность, не используя торговые площадки, точки

Вывод

Единый налог является обязательным видом налога на определенные виды предоставления товаров (работ, услуг). То есть нужно платить только ЕН и все. Также существует перечень деятельности, по которым уплачивается и единый налог и упрощенный или подоходный одновременно. однако у данного вида налога существует огромное преимущество (зависти от вида деятельности) — уплата налога освобождает от уплаты других налогов (подоходный, НДС и др.).

Правовой компас: как выбрать систему налогообложения ИП

При регистрации индивидуального предпринимательства перед будущим предпринимателем появляется целый ряд вопросов. Как выбрать систему налогообложения для ИП? Когда подавать декларацию? Есть ли какие-либо подводные камни в той или иной системе уплаты налога? Об этом рассказала налоговый консультант Анна Стадник.

– Отличается ли подоходный налог для индивидуальных предпринимателей от подоходного налога, который мы уплачиваем на работе?

– Для индивидуальных предпринимателей есть одна общая основная система налогообложения и есть особые режимы налогообложения. В Налоговом кодексе они называются именно так. Но если говорить простым языком, то есть система налогообложения, которая называется подоходный налог с индивидуальных предпринимателей. Я делаю на этом акцент, потому что многие путают подоходный налог с заработной платы с подоходным с предпринимательской деятельности. Там разные ставки.

Индивидуальные предприниматели платят 16 % подоходного налога со своей предпринимательской деятельности.

Например, я бухгалтер, индивидуальный предприниматель и налоговый консультант, при этом мне ничего не мешает работать где-то по найму.

Предположим, что я работаю в организации на 0,25 ставки, и у меня там есть определенный доход. Из той заработной платы по основному месту работы у меня удерживается 13 % подоходного налога. Однако еще у меня есть деятельность как бухгалтера-индивидуального предпринимателя, где я беру на обслуживание организации и оказываю услуги по налоговому консультированию. Получается, что здесь у меня другая деятельность, от которой я уплачиваю «упрощенку». Но если бы я выбрала подоходный налог, то от своей деятельности как ИП я бы уплачивала 16 %, а от той деятельности на работе у меня наниматель удерживал бы 13 %. То есть это две разные истории – две разные работы.

– Когда ИП выгодно выбирать подоходный налог?

– Очень много разных факторов влияет на выбор той или иной системы налогообложения.

К примеру, мы произвели столы, а затем их продали. Тогда мы получаем какую-то выручку.

Выручка – это когда деньги нам уже пришли, и мы за них что-то отдали взамен – отгрузили товары или оказали услуги. Предоплата выручкой не является.

Итак, предположим, выручка составила 1000 рублей. Из них 800 рублей – это затраты, на которые были куплены материалы для производства. Получается разница в 200 рублей, из которых мы и будем платить 16 %. То есть 200 умножаем на 16 % и получаем 32 рубля. Такой вариант выгоден, когда у нас большая затратная часть. Это если ИП применяет вариант оплаты налога без НДС.

С НДС же картина другая. Допустим, выручка составляет 1000 рублей. Получаем расчет: 1000 + 20 % НДС =1200. То есть 200 рублей из них – это НДС. При этом затраты на покупку материалов составляли 800 рублей. Если поставщики работают с НДС, то получается расчет: 800 +20 % НДС = 960. Получается, что мы заплатили 960 рублей, из которых 160 – НДС. Значит, когда будем подсчитывать НДС, нужно учесть, что 160 рублей мы уже заплатили в бюджет. В итоге получаем: 200 – 160 = 40 рублей НДС. Это сумма, которую нужно уплатить.

Выбор системы налогообложения зависит от того, каким видом деятельности мы занимаемся.

– Когда индивидуальному предпринимателю выгодно работать с НДС? (НДС – налог на добавленную стоимость)

– Относительно того, стоит или не стоит выбирать налогообложение с НДС, можно сказать, что если при работе у нас нет «входящего» НДС, то его не выгодно выставлять «сверху».

Все эти нюансы зависят от того, каким видом деятельности мы занимаемся.

Если вы покупаете товары, вам оказывают услуги и выставляют НДС, то есть НДС «входящий», и при работе с НДС будет, что взять в зачет.

– Какие у индивидуально предпринимателя есть еще варианты при выборе системы налогообложения?

– Вместе с общей существует упрощенная система налогообложения – УСН. Она может быть 5 % без НДС или 3 % с НДС. Выбирая, работать с НДС или без НДС, стоит взвесить 2 вещи: «входящий» НДС и цену для покупателя продукции или услуг с НДС.

Если существуют затраты с НДС, тогда есть смысл рассматривать вариант работы с НДС.

– Почему многие будущие ИП думают, что упрощенная система налогообложения – лучший вариант?

– Дело в том, что у упрощенки очень заманчивое название, но она не всегда такая простая и элементарная, как кажется. Я говорю это не для того, чтобы напугать, а для того, чтобы включился маячок осознанности. И если человек предполагает, что он просто будет работать по упрощенке с 5 % без НДС, возьмет в руки калькулятор, умножит все на 5 %, внесет эту цифру в декларацию и будет счастлив и доволен, то так не будет. Нужно быть готовым к тому, что упрощенка не освобождает от оформления документов.

Если индивидуальный предприниматель принимает наемных работников, то ему придется вести одинаковую документацию на них и с подоходным налогом, и с упрощенкой, и с единым налогом.

Расчет налога при УСН 5 % без НДС выглядит так: предположим, у нас есть выручка – 1200 рублей. Если умножить ее на 5 % без НДС, то получим налог в размере 60 рублей. В случае УСН затраты, которые мы понесли, не имеют значения. При выручке 1200 рублей затраты могли быть на 1000 рублей или на 150 рублей. Сумма налога будет одинакова – 60 рублей.

От валовой выручки мы считаем либо 3 % с НДС либо 5 % без НДС. Затраты не учитываем.

Перед выбором системы налогообложения человек должен иметь представление о том, какая у него будет затратная часть. Если она получается большой, то выгоднее работать по подоходному налогу, ну а если нет – по упрощенке.

Также необходимо помнить, что упрощенку можно потерять. Если выручка индивидуального предпринимателя с начала года за отчетный период превысит 420 тысяч белорусских рублей, то он уже не сможет применять упрощенную систему налогообложения. Чтобы «потерять УСН», можно превысить 420 000 рублей как за месяц, за квартал, так и за любой отрезок времени в течение года. Как только превышен предел, ИП будет обязан применять подоходный налог.

– Есть ли еще какие-то нюансы деятельности ИП, о которых мало кто знает?

– Бывают ситуации, когда индивидуальный предприниматель применяет упрощенку, и при этом он обязан подать декларацию по подоходному налогу. Такое бывает в случае, когда он, например, оказывает услуги или продает товар организации, в которой собственником является его муж, жена, мать, отец или ребенок. С таких доходов ИП должен подать декларацию по подоходному налогу и заплатить 16 %. Это частные случаи. Однако бывают ситуации, когда рядом друг с другом могут существовать несколько систем налогообложения и несколько деклараций.

Также стоит отметить, что каждый ИП может нанять трех наемных работников, которые могут не быть ему близкими родственниками. При этом не важно, упрощенная у него система налогообложения или нет.

– Есть ли какие-то тонкости в случаях, если ИП работает с единым налогом?

– Да. Существует еще одна форма налогообложения – единый налог с индивидуальных предпринимателей. До 2022 года его могли применять только ИП, которые занимались определенными видами деятельности, например, ремонтом автомобилей. В 2018 году индивидуальный предприниматель мог работать, только уплачивая единый налог.

Получается, что, к примеру, если ИП работал с юридическими лицами, то он платил или упрощенку, или подоходный, а если работал с физическими лицами, то уплачивался только единый налог и никак иначе. С нынешнего года ситуация поменялась.

Теперь у предпринимателей, которые подпадают под единый налог, появилась возможность работать по упрощенке. Однако и здесь нужно подсчитывать, выгодно это конкретному бизнесу, или не выгодно.

Единый налог уплачивается в фиксированной сумме. То есть для определенного вида деятельности существует определенная ставка единого налога, которую впервые необходимо уплатить до того, как мы начинаем работать. После – перед каждым рабочим месяцем.

То есть если бы мы планировали работать в июне, то уплатить единый налог требовалось бы до 1 июня включительно.

Между тем, существует такой предел выручки, как сорокакратная ставка единого налога. При ее превышении нужно произвести доплату в размере 5% с превышения 40-кратной ставки единого налога.

Возьмем для примера ставку в размере 120 рублей. Если выручка ИП за месяц превысит сорокакратную ставку единого налог, то есть в данном случае если она будет более 4800 рублей, то с выручки 4801 рубля мы доплатим 5% с рубля превышения. Получается, что доплата единого налога составит 5 копеек. Ставка 120 рублей уплачивает заранее, а превышение – после того, как выручка превысила 40 размер ставки.

В настоящее время декларации по единому налогу подаются на квартал вперед. До апреля 2022 года декларации по единому налогу подавались ежемесячно, сейчас – ежеквартально.

С точки зрения ведения учета – единый налог – самая простая система налогообложения.

Новое в налоговом законодательстве с 2022 года

Что изменится в налоговом законодательстве в 2022 году для ИП и организаций? Налоги 2022 года в Указе о налогообложении, принятие которого планируется.

Что изменится в налоговом законодательстве в 2022 году для ИП и организаций? Налоги 2022 года в Указе о налогообложении, принятие которого планируется.

Внимание: изменения в статье планируемые и показатели прогнозные!

Критерий выручки для ИП для целей применения УСН и НЕприменения НДС планируется установить в размере 441 000 рубль. (в 2022 году было 420 000 руб.).

Примечание: по умолчанию ИП не признается плательщиками НДС пока выручка ИП не превысит 420 000 руб. (2022 год). Если ИП является плательщиком НДС в 2022 году и желает оставаться плательщиком НДС в 2022 году, то ИП необходимо подать уведомление в ИМНС. Подробнее читайте в предыдущей статье.

Для организаций, использующих труд инвалидов планируется показатель численности в среднем за период для целей применения льгот по налогу на прибыль и НДС уменьшить до 30% (ранее было 50%).

Примечание: организации, использующие труд инвалидов пользуются льготой по налогу на прибыль на основании пункта 4 ст. 181 НК РБ «освобождение валовой прибыли (кроме прибыли, полученной от торгово-закупочной и посреднической деятельности, а также доходов от сдачи имущества в аренду (передачи в финансовую аренду (лизинг)), иное возмездное или безвозмездное пользование имуществом) организаций, использующих труд инвалидов, если численность инвалидов в них в среднем за период составляет не менее 50 процентов численности работников в среднем за этот же период». Также у таких организаций освобождается от НДС оборот по реализации товаров, работ , услуг (к товарам (работам, услугам) не относятся приобретенные товары, подакцизные товары, брокерские и иные посреднические услуги, сдача в аренду (передача в финансовую аренду (лизинг)) имущества.) Основание: ст. 118 пункт 1.16.

Что касается льготы по налогу на недвижимость в виде освобождения капстроений организаций (их обособленных подразделений) общественных объединений «Белорусское общество инвалидов», «Белорусское общество глухих», «Белорусское товарищество инвалидов по зрению» — на 2022 год планируется снижение для таких организаций критерия численности инвалидов с 50% на 30%.

Отсрочку таможенного вычета пока не планируется продлевать.

Напомним, что с 24.04.2022 году Указом 151 было внесено изменение в Указ 99 от 26.02.2015 года, и отсрочка таможенного вычета была установлена в количестве 30 календарных дней. В Указе 99 отсрочка вычета предусмотрена на период до 31.12.2022 года. Пока внесения изменений в Указ 99 нет. Таким образом, по товарам, поступившим с 01.01.2022 года, вычет можно сразу отражать в месяце поступления товара: январь – в январе, февраль – в феврале и т.д.

По акцизам на 2022 год планируется поднятие ставок.

Акцизы на крепкий алкоголь вырастут на 6% , на табачные на 15%. Для иных подакцизных товаров (за исключением автомобильного топлива) предусмотрена индексация ставок акцизов в пределах прогнозируемого параметра инфляции.

Расходы на оплату стоимости ГМС. Нормы ГСМ.

В 2022 году затраты на оплату стоимости топлива для механических транспортных средств, машин, механизмов и оборудования планируется включать в состав нормируемых затрат, учитываемых при налогообложении прибыли, в пределах норм, установленных руководителем организации. Руководитель будет вправе установить нормы расхода топлива (при отсутствии их в постановлениях Минтранса РБ) самостоятельно. Можно также обратиться в аккредитованную испытательную лабораторию.

В 2022 году в НК был закреплен следующий порядок списания на затраты топлива для механических транспортных средств, если отсутствовали нормы, установленные в соответствии с законодательством (п. 1.2 ст. 171 НК):

- применялись нормы расхода завода-изготовителя

- если норма изготовителем не была установлена, затраты на топливо учитывались по норме, установленной руководителем, НО в течение 6 месяцев. Затем такие затраты считались сверхнормативными и не учитывались при исчислении налога на прибыль (ч. 2 подп. 1.2 п. 1 ст. 171 НК).

Примечание: при установлении норм расхода топлива в настоящее время используются три постановления Минтранса РБ:

— N 3 от 06.01.2012

— N 44 от 01.08.2019

— N 50 от 14.11.2019

Также на 2022 год: в подоходном налоге будут скорректированы вычеты, в экологическом налоге проиндексированы ставки, в земельном — увеличится порог кадастровой стоимости земельных участков по всем видам оценочных зон (не более 5%) и также проиндексируются ставки земельного налога.

Если Вы хотите всегда быть в курсе налогового законодательства, читайте статьи на сайтах наших компаний ЗАО БИЗНЕС АУТСОРСИНГ и ООО Правовой Актив, а лучше доверьте свой бухгалтерский и налоговый учет профессионалам!

С уважением, налоговый консультант РБ

Какие налоги платят ИП в Республике Беларусь

Начинающим бизнесменам важно знать, что представляют собой налоги для ИП в Беларуси. Правильный выбор формы деятельности и типа налогообложения — это большая ответственность. Важно изначально определиться с выбором системы налогообложения. От того, что вы предпочтёте, может зависеть успех бизнеса.

Несвижский замок в республике Беларусь

С правилами въезда в Республику Беларусь можно ознакомиться на нашем сайте.

Белорусские налоги, актуальные для ИП

Если вы зарегистрировались как ИП, в 2022 году вам предложат выбрать один из 3 видов налогообложения:

- единый;

- подоходный, есть 2 варианта: 1. ОСН; 2. По общей системе.

- упрощённую систему расчётов (сокр. УСН).

Чтобы разобраться, какой налог на прибыль будет самым предпочтительным, нужно детально изучить каждый тип налогообложения, который может выбрать индивидуальный предприниматель. А также необходимо предварительно ознакомиться с фактурами, которые нужно будет сдавать и сроками выплат и сдачи отчётности.

Подробнее о налогах в Республике Беларусь узнайте на нашем сайте.

Что такое единый налог?

Первое, что должен уяснить для себя начинающий предприниматель, это то, что есть виды деятельности, которые не дают выбора и обязывают дельцов рассчитываться с государством в рамках единого типа налогообложения. Если вы решили заниматься одним из видов бизнеса, входящих в перечень, вам придётся выплачивать единый налог.

Ставки подоходного налога в мире

Если выбрали не один вид предпринимательства, а несколько, допускается использование сразу двух систем налогообложения. Конечно, при условии, что не весь бизнес подлежит налогообложению в рамках единого налога.

Перечень видов бизнеса, подлежащих единому налогообложению, указан в Главе 35 Налогового кодекса РБ.

Об уровне жизни в стране подробнее можно узнать здесь.

Кто должен платить единый налог

Обращаться к перечню, в котором перечислены направления деятельности, вам нужно, если вы занимаетесь:

- розничной торговлей (зависит от того, какими товарами торгуете);

- предоставлением технического обслуживания;

- общественным питанием;

- ремонтом авто;

- производством мебельной продукции;

- пошивом одежды или её ремонтом;

- ремонтом бытовых и личных предметов;

- деятельностью в сфере красоты: парикмахерские, салоны красоты;

- перевозкой людей;

- перевозкой мебели;

- некоторыми видами ремесленной деятельности;

- репетиторством;

- уборкой квартир и т. д.

Единый налог с индивидуальных предпринимателей взимается по определённой схеме.

Подробнее о налогах в Беларуси можно узнать из видео, представленном ниже.

Как выплачивается единый налог

Данный налог на прибыль, получаемую ИП, платится предварительно, то есть, ещё до начала деятельности. Расчет ставки единого налога в различных регионах делается по-разному, то есть, сумма может отличаться в зависимости от того, где зарегистрировано предприятие. Решение принимается на уровне областных Советов. За основу берётся базовая ставка, установленная Правительством.

ИП обязан внести плату до 1-го числа отчётного периода, которым является месяц.

У предпринимателя должны вестись:

- книга учёта доходов;

- подшивка деклараций;

- накладные;

- акты на выполненные работы и предоставленные услуги и т. д.

Экземпляр декларации ежемесячно заполняется ИП (самостоятельно) и подаётся в налоговые органы до 1-го числа. Подавать отчётность следует по месту регистрации бизнеса.

Подробнее о налогах ИП в Беларуси узнайте из видео, представленном ниже.

В книге учёта доходов должны учитываться все доходы предпринимателя, связанные с предпринимательством: и наличные, и безналичные. Декларация заполняется по специально предусмотренной форме. Если при внесении в неё данных возникают проблемы, служащие налоговых органов обязаны оказать бизнесмену бесплатную помощь.

Если по результатам отчётности получается, что выручка превысила норму единого налога в сорок раз, предприниматель должен доплатить 5% от суммы превышения.

Если сомневаетесь в том, что род выбранной вами деятельности соответствует единому налогообложению, обратитесь в налоговый орган, где вам обязаны разъяснить ситуацию.

Если есть возможность выбора, следует также рассмотреть общую систему (ОСН) и упрощённую (УСН).

Когда плательщики единого налога не освобождаются от уплаты НДС

В некоторых случаях налог на добавленную стоимость в Республике Беларусь платят предприниматели плательщики единого налога.

НДС нужно платить, если осуществляется ввоз товаров в страну. Если товары поступают из России в Беларусь или из других стран, как и РФ ходящих в таможенный союз, НДС платится в следующем месяце после ввоза товаров в Беларусь 20-го числа.

Лимиты на ввоз из-за границы товаров в Беларусь

Если ввозимая продукция поступила не из стран таможенного союза, НДС за доходы с ввезенных товаров платится на момент их выпуска в оборот.

Отметим, что в России при импорте из Беларусь, российские импортёры обязаны выплачивать ввозной НДС.

О ввозе алкоголя в страну подробнее узнайте на нашем сайте.

Единый налог и освобождения

Если индивидуальный предприниматель платит единый налог, он освобождается от следующих налогов:

- местных, от деятельности, предусматривающей выплату единого налога;

- на изъятие природных ресурсов;

- экологического;

- НДС, связанного с реализацией услуг и продукции при имущественных правах на территории РБ;

- подоходного, исчисляемого на доходы от деятельности, указанной в перечне бизнесов, при которых выплачивается единый налог.

А также предусмотрены освобождения, связанные со льготами. Их получают:

- инвалиды 1-й и 2-й групп, воспитывающие несовершеннолетних детей или, если их дети обучаются очно в вузах;

- реализующие дикорастущую продукцию (грибы, ягоды, лекарственные растения и т. д.).

Частично освобождаются от налоговых выплат на определённый период начинающие ИП, родители детей-инвалидов и некоторые другие категории.

В каких случаях освобождают от уплаты подоходного налога узнайте из видео, представленном ниже.

Документы, подтверждающие право на льготу, предоставляются вместе с декларацией.

Когда выбирают подоходный налог

Есть 2 причины, по которым предприниматель выбирает подоходный налог:

- Вид деятельности не попадает под единый тип налогообложения.

- Бизнесмен решает, что УСН для него неприемлема.

Если вы выбираете подоходный налог, платить его придётся с чистой прибыли. Это означает, что при расчётах учитываются понесённые на развитие бизнеса расходы. Ставка таких налогов на бизнес рассчитывается в процентах. Большинство предпринимателей РБ выплачивает 16% от полученной в результате расчётов базы.

При исчислении суммы ОСН применяется следующая формула:

налоговая база умножается на количество процентов

При этом размер базы исчисляется так:

Внереализованные доходы + доходы — затраты на выплату иных налогов, а также сборов

В итоге будет получена сумма для перечисления.

Какие налоговые вычеты предусмотрены для ИП

В Беларуси налогов с зарплаты платят больше, чем в США, но меньше, чем в Германии

При ОСН ИП имеет право на применение профессионального налогового вычета. Это означает, что определяя сумму для выплаты, можно не учитывать:

10% собственного дохода, если расходная часть не подтверждена документально;

расходы на предпринимательство, если они учтены в документах.

Выбирать нужно либо первое, либо второе. Оба пункта применить нельзя. Выбор делается не на отчётный период, а сразу на весь календарный год.

При заполнении декларации важно учитывать, что все указываемые в ней расходы должны быть подтверждены документально. Важно заранее определиться, какие документы налоговые органы будут брать во внимание.

К расходам ИП относится следующее:

- амортизация;

- оплата труда сотрудникам;

- социальные отчисления;

- прочие.

Помимо рассмотренного выше, профессионального вычета, применяются другие виды вычетов, не имеющие отношения к предпринимательству. Это:

Важно знать правила декларирования доходов и сроки выплаты, и предоставления отчётности.

Как платить и когда подавать декларацию?

Согласно Налоговому кодексу декларацию обязаны представить физические лица – налоговые резиденты Беларуси, получившие в 2022 году доходы, подлежащие налогообложению.

Все итоги в налоговой декларации в течение года предоставляются нарастающим итогом.

Упрощённая система для ИП Беларуси

Упрощённая система для предпринимателей всех видов является самой выгодной и комфортной. Её избрали для себя многие фрилансеры, ремесленники и представители других, более традиционных, видов деятельности.

УСН может применяться не для каждого рода бизнеса. Предусмотрены виды деятельности, для которых УСН закрыта.

Если вы избрали для себя этот тип налогообложения, вам следует обратиться в налоговую с заявлением в течение 20 дней после открытия предприятия. Для действующих ИП установлен срок с 01.10 до 31.12.

Упрощенная система налогообложения

Суть УСН в том, что один налог заменяет собой большинство других. Ставка налога на прибыль зависит от того, является ли ИП плательщиком НДС или нет. Расходы предпринимателя не берутся во внимание.

В качестве отчётного периода могут выступать:

- квартал (для неплательщиков НДС и плательщиков НДС, отчитывающихся ежеквартально);

- месяц (для плательщиков налога на добавленную стоимость, отчитывающихся ежемесячно).

Даты расчётов и предоставления отчётности аналогичны датам, актуальным для общей системы.

Как сдавать отчётность

Перед тем как заполнить декларацию, можно в интернете воспользоваться налоговым калькулятором. Это поможет правильно оформить фактуру. Отчёты, как и оплаты, производятся по истечении налогового периода. Итоги пишутся нарастающим итогом.

Неплательщики НДС могут представлять документы лично или через представителей. И также разрешено отправлять документацию почтой или интернетом в электронном виде. Плательщики НДС обязаны сдавать в налоговую службу только электронный вариант декларации.

Санкции

С каждым годом в Республике Беларусь ужесточаются налоговые правила. Платить в казну обязаны представители ремесленничества и те, кто получает заработок в интернете. Система налогообложения подстраивается под изменения рынка. Каждый, кто зарабатывает деньги, должен выплачивать налог с продажи продуктов своего производства. К примеру, для ремесленников предусмотрен специальный ремесленный сбор.

О едином налоге подробнее узнайте из видео, представленном ниже.

Если не платить налоги и не отчитываться в срок, будут применены санкции в виде штрафов и пени. Чтобы не стать нарушителем законодательства, желательно консультироваться в налоговой службе. Это особенно важно для начинающих бизнесменов.

Как получить ВНЖ Беларуси узнайте на нашем сайте.

Какую систему налогообложения стоит выбрать для ИП в 2022 году?

Выбрать систему, в соответствии с которой предстоит уплачивать налоги, нужно еще до регистрации ИП. Это позволит вполне законно сэкономить на обязательных платежах. Давайте рассмотрим, что сегодня предлагает законодательство, какую систему налогообложения выбрать для ИП и от чего это зависит.

Что придется платить в любом случае

Различие между системами касается налогов, которые предприниматели платят с выручки и/или своих доходов. Все прочие платежи для них будут одинаковы, а именно:

- Взносы на собственное страхование.

- Взносы на пенсионное, социальное и медицинское страхование работников, а также на травматизм.

- НДФЛ за сотрудников (удерживается из зарплаты, но в бюджет налог перечисляет работодатель).

- Прочие специальные платежи, если деятельность к этому обязывает. Например, транспортный, водный налог или торговый сбор.

Основной режим

На основном режиме налогообложения (ОСНО) самая высокая налоговая нагрузка, поэтому предприниматели обычно не выбирают его по своей воле. На нем оказываются те, кто не попадает под условия спецрежимов, не успел на них перейти или вышел за установленные границы. Налоги ИП на общей системе представлены в таблице.

Выручка от реализации облагаемых товаров и услуг

НДФЛ с доходов ИП

Доходы, уменьшенные на подтвержденные документами расходы (профессиональные вычеты)

Налог на имущество ФЛ

Стоимость имущества, применяемого в бизнесе

Кто выбирает ОСНО

Добровольное применение предпринимателем основной системы налогообложения обычно связано с вычетом НДС и выгодно в следующих случаях:

- Большинство контрагентов ИП является плательщиками НДС. Покупатели могут заявлять к вычету входной налог, который выставляет им предприниматель. А он сам — тот, который выставляют ему поставщики.

- ИП ведет оптовую торговлю с крупными компаниями. Они платят НДС и не особенно любят закупаться у субъектов на спецрежимах из-за невозможности заявить вычет по таким сделкам.

- ИП продает импортный товар. При ввозе он должен уплатить НДС, но впоследствии может принять его к вычету.

Упрощенная система

УСН или упрощенка хороша своей универсальностью и поэтому широко распространена. Чтобы ее применять, предприниматель должен иметь не более 100 сотрудников, а его годовой доход — не превышать 150 млн рублей.

На УСН по своему выбору можно уплачивать:

- 6% с доходов;

- 15% с разницы между доходами и расходами.

Эти ставки могут быть уменьшены региональными законами. Кроме того, для отдельных видов деятельности на УСН разрешено вводить налоговые каникулы, то есть ставку 0%.

ИП на упрощенке не платит собственный НДФЛ, налог на «предпринимательскую» недвижимость, кроме оцененной по кадастровой стоимости. Также он не должен уплачивать НДС, кроме того, что возникает при импорте товаров. Но принять к вычету этот налог он не может.

Когда выгодна УСН и какой вариант выбрать

Упрощенка выгоднее основной системы практически всегда, за исключением импортных операций. Поэтому если условия бизнеса позволяют, разумно перейти на УСН. Важный момент — новый ИП должен подать уведомление о применении этого режима сразу при регистрации или в течение 30 дней после нее. Иначе до конца года придется применять основную систему.

При выборе ставки нужно исходить из того, какова в бизнесе доля расходов. Если их достаточно много, порядка 65-70%, то выгоднее применять УСН со ставкой 15%. Этот вариант обычно выбирают для торговли и производства.

УСН со ставкой 6% — подходящий вариант для бизнеса с небольшим удельным весом затрат. Его обычно применяют ИП, которые оказывают услуги самостоятельно или нанимают небольшое количество сотрудников. При расчете налога можно учесть страховые взносы. Если работники есть, за счет отчислений можно сократить налог до 50%. Если же ИП работает сам по себе, он вычитает все уплаченные взносы. При доходах до 650 тыс. рублей в год за счет этого налог сводится к нулю.

К плюсам УСН можно отнести и малое количество отчетности — одна декларация в год. Возможно, и ее вскоре отменят для тех предпринимателей, кто применяет УСН 6% и использует онлайн-кассы.

Единый налог на вмененный доход

Выгода ЕНВД в том, что налоговой базой является не выручка, а вмененный, то есть теоретический доход, причем весьма невысокий. Правда, для его применения есть масса ограничений:

- ЕНВД доступен для определенных видов деятельности, которые приведены в статье 346.26 НК РФ.

- Режим должен быть введен на конкретной территории органами муниципальной власти, причем они могут ограничить список видов деятельности из Налогового кодекса.

- У ИП должно быть не более 100 сотрудников.

- С 2022 года ЕНВД нельзя будет применять тем, кто продает товары, подлежащие маркировке: одежду и другие предметы из меха, лекарства, а также обувь (закон от 29.09.2022 № 325-ФЗ).

Но главная проблема в том, что с начала 2022 года ЕНВД будет отменен. Некоторые регионы (например, Пермский край) начали отказываться от него уже с 2022 года. Однако пока этот режим еще действует, и у предпринимателей есть шанс использовать все его преимущества.

ИП на вмененке не платит НДС и собственный НДФЛ. Вместо этого 1 раз в квартал он уплачивает единый налог по ставке 15%. База зависит от физического показателя, например, площади магазина, количества работников, единиц транспорта. Показатель умножается на базовую доходность, которая прописана в Налоговом кодексе (статья 346.29), а также корректируется на установленные Минэкономразвития и местными властями коэффициенты.

Кому выгодна вмененка

ЕНВД, как правило, выгоден всем предпринимателям с большим объемом выручки, чей бизнес подходит под критерии. Его с успехом применяют магазины, аптеки, общепит. Режим не подойдет, если деятельность допускает периоды простоя. Ведь рассчитанный вмененный налог придется заплатить в любом случае. Отчитываться на вмененке нужно часто — 1 раз в 3 месяца. Но реальная экономия на налогах полностью скрашивает это неудобство.

Патент

Патентная система налогообложения (ПСН) — режим, созданный специально для ИП и самый простой для учета. Предприниматель выбирает вид деятельности и срок действия патента, приобретает его и начинает работать. Главное — вовремя заплатить стоимость патента. Она зависит от направления бизнеса и места его ведения.

Ограничения для применения ПСН такие:

- режим должен действовать в конкретном регионе и для деятельности, которую выбрал ИП;

- количество работников — не более 15 человек;

- доход — не более 60 млн рублей с начала года. Причем если предприниматель совмещает патент и УСН, то учитывается доход по обеим налоговым системам;

- как и ЕНВД, патент с 2022 года станет недоступен для продажи маркированных товаров.

Плюсы и минусы покупки патента

Налог при ПСН не зависит от дохода. Стоимость патента можно рассчитать заранее на сайте ФНС конкретно для своего бизнеса и местности. То есть ИП может планировать свои налоговые расходы. Никакой отчетности подавать не нужно.

Еще одно важное ее преимущество — патент подходит для сезонной деятельности, поскольку его можно купить на несколько месяцев. Удобно также то, что ИП может приобрести нужные ему патенты в разных регионах.

Но система не лишена и минусов:

- Цена патента зачастую довольно высока. Это зависит от потенциального дохода предпринимателя в данной сфере, а он устанавливается властями и бывает завышенным.

- Предприниматели не могут уменьшать стоимость патента на страховые взносы ни за работников, ни за себя. Правда, Минфин собирается это исправить — изменение включено в основные направления налоговой политики, которые рассматриваются Госдумой. Если ИП на ПСН разрешат вычитать взносы, это сделает режим более привлекательным.

Единый сельскохозяйственный налог предназначен для сельхозпроизводителей. Подробное описание всех субъектов, которые признаются таковыми, можно найти в статье 346.27 НК РФ. Здесь лишь упомянем, что если ИП перерабатывает сельскохозяйственную или рыбную продукцию, но сам ее не производит (не выращивает), то применять этот режим он не может.

ЕСХН отличается низкой налоговой ставкой — 6% от разницы между доходами и расходами. Причем у субъектов РФ есть право эту ставку уменьшить до 0. Налог платится дважды в год, а декларация подается всего один раз.

Сельхозпроизводители на ЕСХН не платят НДФЛ и налог на имущество, если оно используется в бизнесе. Но с 2022 года они начали платить НДС. Однако при небольших доходах можно применить правило из статьи 145 НК РФ и получить освобождение от этого налога. Если деятельность ИП подходит под требования ЕСХН, то применять эту систему, скорее всего, будет выгодно.

Новый режим НПД

С 2022 года в качестве эксперимента в отдельных субъектах России введен новый режим, основанный на уплате налога на профессиональный доход (НПД). Он разработан для самозанятых лиц и предпринимателей.

Преимущества НПД в следующем:

- Низкие налоговые ставки — 4% от дохода, полученного по операциям с физическими лицами, и 6% — по операциям с юридическими лицами и ИП. Расходы при этом не учитываются.

- Это единственный режим, который позволяет ИП не платить свои пенсионные взносы. Медицинские отчисления будут входить в сумму налога. Если же предприниматель желает, чтобы его страховой стаж накапливался, он может платить взносы на пенсию добровольно.

- Не нужно приобретать онлайн-кассу. Чеки формируются через специальное приложение «Мой налог».

- Не придется думать об отчетности и расчете налога. ИФНС сама все посчитает и пришлет платежку за месяц.

Но есть и ограничения:

- Нельзя нанимать работников.

- Заниматься можно только услугами или реализацией продукции собственного производства, а вот перепродавать товар нельзя.

- Доход предпринимателя ограничен суммой 2,4 млн рублей в год.

- Нельзя совмещать этот режим с другими.

Пока НПД действует в Москве и Подмосковье, Республике Татарстан и Калужской области. Но уже с 2022 года список регионов будет расширен.

Применение НПД может быть выгодно тем ИП, у кого небольшие доходы и пока нет планов по расширению. Их бизнес основан на работе своими руками или головой, а клиенты — преимущественно физические лица. Однако вполне возможно, что и в данном случае больше выгоды можно получить от упрощенки или ЕНВД, которые позволяют уменьшать налог до нуля за счет страховых взносов.

Сравнение на примере

Чтобы разобраться, какая система налогообложения лучше для ИП, рассчитаем, сколько налогов ему нужно за них заплатить.

Возьмем предпринимателя из подмосковного города Чехова с услугами по пошиву штор на заказ. При среднем чеке в 4,5 тыс. рублей и 5 клиентах в день ожидаемый доход в месяц составит 675 тыс. руб. Количество работников — 5. Общая сумма затрат в соответствии с бизнес-планом в месяц — 370 тыс. рублей, в том числе оплата труда — 150 тыс., страховые взносы за сотрудников — 45 тыс., за ИП — 3,02 тыс. рублей.

| ✏ Рассчитаем УСН 6%. Налог составит: 675 * 6% = 40,5 тыс. рублей. Его можно уменьшить на взносы, но не более, чем наполовину, так как у ИП есть работники. Итого на «доходном» УСН налог будет равен 40,5 / 2 = 20,25 тыс. рублей. |

| ✏ Рассчитаем УСН 15%. Налоговая база равна: 675 — 370 = 305 тыс., сумма налога: 305 * 15% = 45,75 тыс. рублей. |

✏ Рассчитаем ЕНВД. Пошив штор относится к бытовым услугам (ОКВЭД 13.92.2). Физическим показателем (ФП) является количество работников, включая самого ИП, то есть 6. Базовая доходность (БД) — 7,5 тыс. рублей. Для расчета применяются такие коэффициенты:

Формула ЕНВД: ФП * БД * К1 * К2 * 15%. Налог нашего ИП составит: 6 * 7,5 * 1,915 * 0,8 * 15% = 10,341 тыс. рублей. Его можно уменьшить на 50% за счет взносов, поэтому к уплате с учетом округления будет 5,171 тыс. рублей. |

| ✏ Рассчитаем ПСН. Расчет сделаем на калькуляторе с сайта ФНС. Получается, что за год ИП должен уплатить за патент 67,729 тыс. или примерно 5,65 тыс. в месяц. |

Остальные налоговые режимы учитывать не будем, поскольку наш предприниматель не подходит под их условия. Получается, что самым выгодным является ЕНВД. Но не стоит забывать, что это частный случай с весьма приблизительными цифрами. Если немного поменять условия задачи, могут получиться совсем другие выводы.

Итак, мы рассмотрели все возможные режимы, их сильные и слабые стороны. Сказать однозначно, какую систему налогообложения выбрать для ИП, чтобы получить наибольшую выгоду, невозможно. Все зависит от совокупности факторов — вида бизнеса, места его введения, доли расходов по отношению к доходам, планируемого масштаба деятельности, количества работников и других. Оптимальный вариант — рассчитать налоговую нагрузку на нескольких режимах и сравнить результаты.

Налоги для ИП в 2022 году

Налоговое законодательство в сфере деятельности индивидуальных предпринимателей регулярно меняется. На какие налоги для ИП стоит ориентироваться в 2022 году? Ожидается повышение сумм фиксированных взносов, расширение использования пилотных региональных проектов на территорию всей страны.

Фиксированные взносы «за себя»

Для всех ИП, независимо от выбранного режима налогообложения установлено обязательство об уплате 2 видов взносов. Они имеют фиксированный размер независимо от размера прибыли и подлежат обязательной уплате на протяжении всего периода регистрации предпринимателя в ЕГРИП, даже если деятельность фактически не ведется.

В 2022 году для ИП ожидается повышение фиксированных взносов за себя, что утверждено ст. 430 Налогового кодекса:

- обязательное пенсионное страхование – 32 448 руб. (ранее 29 354 руб.);

- обязательное медицинское страхование – 8 426 руб. (ранее 6 884 руб.).

Итого, по итогам 2022 года ИП обязан уплатить 40 874 руб. взносов. Можно провести один платеж или уплачивать взносы частями. Главное, чтобы сумма в полном объеме была перечислена до 31 декабря 2022 г. При доходе более 300 000 руб. дополнительно взымается в Пенсионный фонд 1% взноса от разницы между реальной суммой и указанным ограничением. Он вносится до 1 июля 2022 г. При этом суммарный платеж не может превышать 8-кратный размер фиксированного взноса в ПФ, то есть на 2022 год это 259 584 руб.

При регистрации ИП в середине 2022 года, суммы фиксированных взносов будут рассчитываться пропорционально числу месяцев от начала деятельности до конца года.

Получить освобождение по указанным платежам можно только при определенных основаниях, подтвержденных соответствующими документами:

- уходе за ребенком до полутора лет;

- уходе за ребенком-инвалидом, пожилым человеком или инвалидом 1-й группы;

- срочной службе в армии;

- проживании вместе с супругом-военнослужащим или сотрудником отдельных структур (ООН, консульства и пр.), который по долгу службы направлен в местность, где отсутствует возможность работать.

Налоговые режимы

Размер и перечень остальных налогов и сборов для ИП в 2022 году будет зависеть от выбранной системы налогообложения: общей или спецрежимов (УСН, ПСН, ЕНВД, ЕСХН)

| Налоговые платежи | Примечания | |

|---|---|---|

| ОСНО (общая система) | 1. НДФЛ = (выручка – затраты)*13% 2. НДС по ставке от 0% до 20%. | В зависимости от вида деятельности дополнительно уплачиваются налоги на транспорт, имущество, водный. |

| УСН («упрощенка») | 6 % от доходов или 15% от разницы между доходами и расходами. | По решению региональных властей возможно снижение ставок до 1 и 5% для первого и второго варианта УСН соответственно. |

| ПСН (патентная) | (Потенциальный доход*6%) = цена патента в месяц. | Виды деятельности установлены ст. 346.43 НК РФ. Региональные власти расширяют этот перечень и устанавливают потенциальную доходность по всем видам. |

| ЕНВД («вмененка») | 15% от вмененного дохода, скорректированного на коэффициенты К1 и К2. | Учитывается не реальный, а вмененный доход ИП (рассчитанный заранее государством). Виды деятельности утверждены ст. 346.26 НК РФ. К1 устанавливает ежегодно Минэкономразвития (например, на 2022 г. – 1,915), К2 – муниципальные власти. |

| ЕСХН (единый сельскохозяйственный налог) | 6% от разницы между выручкой и расходами. | От с/х продукции ИП должен получать не менее 70% своего дохода. |

ИП без работников, работающие на специальных налоговых режимах не уплачивают НДС (за исключением операций по ввозу в РФ импортной продукции), налог на имущество для предпринимательской деятельности и НДФЛ.

Расширение сферы действия нового спецрежима

Специальный налоговый режим «Налог на профессиональный доход», который появился в 4 регионах страны в качестве пилотного проекта 2022 года, в 2022-м планируется ввести во всех остальных субъектах РФ. Ставка рассчитывается с доходов ИП (без возможности уменьшения на сумму расходов) и зависит от того, каким путем они будут получены:

- 4% – от сотрудничества с физическими лицами;

- 6% – от сотрудничества с другими ИП и юридическими лицами.

Суммы к уплате рассчитываются в специальном мобильном приложении ФНС «Мой налог». Сюда же ежемесячно направляется уведомление об уплате за прошедший месяц. Сдавать декларацию или другие виды отчетности предпринимателю не требуется.

Новую систему можно будет использовать при условии годового дохода до 2,4 млн. руб. и отсутствии наемных работников. Точные поправки к законам, утверждающие внедрение спецрежима для самозанятых по всей территории страны, должны быть приняты в декабре 2022 года.

Использование онлайн-касс

Согласно закону № 129-ФЗ от 6.06.2022 отдельные категории ИП без работников могут продолжить работать в 2022 году без онлайн-касс (вплоть до 01.07.2021). Их деятельность должна быть связана с:

- реализацией товаров собственного производства: кондитеры на дому, хендмейд-мастера;

- самостоятельным предоставлением услуг населению: няни, сиделки, догситтеры, парикмахеры, таксисты-частники, мастера по пошиву и ремонту одежды;

- самостоятельным выполнением работ: частные строители и ремонтники (без торговли стройматериалами других производителей).

Кроме того, для отдельных видов деятельности можно обойтись вовсе без приобретения контрольно-кассовой техники. Например:

- сдают в аренду жилые собственные жилые помещения (в том числе совместно с машино-местом в многоквартирном доме);

- продают в розницу бахилы.

Другие нововведения и изменения

В сфере налоговой политики для ИП в 2022 году ожидается еще ряд изменений:

- Предприниматели на УСН, которые уплачивают работают по схеме «Доходы» и используют в своей деятельности онлайн-кассы будут освобождены от необходимости заполнения отчетности по УСН.

- При использовании «упрощенки» рассматривается введение переходного периода на случай однократного превышения допустимых лимитов по количеству работников (100 человек) или сумме доходов (150 млн. руб.): возможность остаться до конца налогового периода на УСН, но перечислять налог по повышенной ставке. Ее размер еще неизвестен, поэтому судить о выгоде такого предложения пока рано.

- Экологический сбор с 1 января 2022 года переведут в статус налога, в НК РФ появится новая глава 25.5 с одноименным названием. Поступления от него планируется направить на финансирование политики государства в сфере экологии.

- Планируется индексация лимита доходов для ИП на упрощенной системе (коэффициент Минэкономразвития обязано определить до 20.11.2019), поэтому со следующего года предприниматели будут ориентироваться на новые показатели.