Налоги в Египте

Как и в любой развитой стране мира, налоги в Египте являются одним из главных источников пополнения казны. Почти 80 % ВВП государства обеспечивают частные предприятия (с начала 2022 года зарегистрировано немногим более 3 млн). Они предоставляют работу ¾ местного населения.

Вместе с тем Египет отличается большим количеством самозанятых граждан. Теневые предприниматели принципиально не платят налоги, считая несправедливыми поборы с мизерных доходов. Какие же виды налогообложения существуют в Египте?

Налоги для юридических лиц

Структура налогообложения в Египте для юрлиц состоит из нескольких систем. Характеры платежей различаются по типу источника дохода предпринимателя. Например, одни налоги уплачиваются только с прибыли, а другие взимаются с продажи товаров или услуг (с оборота).

Общая структура базируется на трех налогах:

- Подоходный налог на юридических лиц.

- Налог с продаж (с оборота).

- Шедулярные подоходные налоги (с зарплат, с доходов от движения капитала, с производственных и коммерческих доходов и с некоммерческой прибыли).

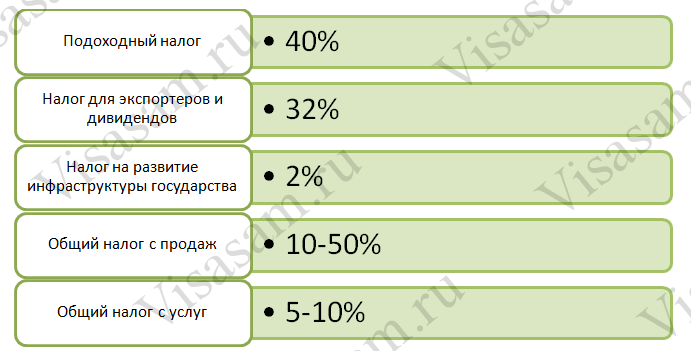

Ставки основных налогов для юридических лиц

Подоходный налог надлежит выплачивать всем коммерческим предприятиям страны и филиалам. Ставка сбора составляет 40 % от прибыли. Для нефтедобывающих корпораций ставка увеличена до 40,55 %.

Экспортёры отчисляют в государственную казну 32 % с прибыли. Такая же ставка установлена для дивидендов. При транзакции ценных бумаг на национальном фондовом рынке полученная выручка налогом не облагается.

Величина процентной ставки на основании объёма ежегодной прибыли

| Уровень прибыли, EGP (египетский фунт) | Уровень прибыли, USD | Размер ставки, % | |

Для корректной отчётности с последующей выплатой взносов государству бухгалтерия предприятий вычитает все хозяйственные расходы из прибыли. Из оставшейся чистой суммы вычитают утверждённые 40 % и перечисляют в налоговую инспекцию. Сдача деклараций происходит ежегодно до 1 мая (в течение четырёх месяцев с момента окончания отчётного года).

Кроме того, каждое предприятие страны обязано уплатить 2 %, взимаемые на развитие инфраструктуры государства. От данного налога освобождаются организации с годовой чистой прибылью менее 18 000 EGP (1040 $).

Что касается общего налога с продаж, то его ставка варьируется от 10 до 50 %. Сборы с услуг составляют 5–10 % от оборота. Ставки зависят от вида деятельности: торговля, туризм, развлечения и другое.

Размер НДС

В рамках программы экономических реформ с октября 2016 года в АРЕ вступил в силу закон об НДС. Его ставка составила 13 %. Таким образом, государство собрало за два года 34,6 млрд EGP (2,25 млрд $).

В 2022 году величина НДС в Египте увеличена до 14 %. Введение НДС — это необходимость, так как АРЕ взяла кредит в МВФ на 12 млрд $, который должна вернуть к концу года.

Налоги для физических лиц

Каждый гражданин государства выплачивает подоходный налог независимо от происхождения капитала. Заплатить придётся даже тем египтянам, кто находится в другом государстве на заработках.

Как правило, ответственность за перечисление сборов лежит на работодателях. Они обязаны высчитывать суммы налогов перед выдачей з/п и переводить установленные платежи на счёт налоговой инспекции.

Что касается доходов вне работы, то физическое лицо, получившее прибыль, обязано до 1 апреля подать декларацию с указанием полученной от сделки суммы. Налоговая инспекция выпишет квитанцию на оплату. Если не оплатить платёжное поручение в установленный срок, на гражданина накладывается штраф в 10 000 EGP (580 $).

Шедулярные подоходные налоги

Кроме сборов с прибыли и оборота, граждане Египта выплачивают шедулярные налоги. Шедула (англ. Schedule tax) — это одна из частей дохода, с которой уплачивается налог. В основном ставка составляет 32 % и применяется к движению капитала по безналичному расчёту.

Под обложение подпадают и процентные ставки, выступающие в качестве прибыли. Шедулярные налоги необходимо уплачивать с дивидендов. А также с распределяемой прибыли, предоставляемой иностранными компаниями из-за рубежа.

Кто облагается шедулярным налогом на заработную плату

Категории граждан, которые обязаны выплачивать шедулярные налоги с заработной платы:

- Работники в частном секторе, вне зависимости от гражданского статуса (резидент/нерезидент).

- Сотрудники государственных предприятий, независимо от гражданства.

- Управляющие частными предприятиями с ежегодным окладом от 5000 EGP (290 $).

Налоговая ставка на величину заработных плат

| Величина оклада, EGP | Величина оклада, USD | Ставка % |

| 28 > | 5 | |

| 56 > | 18 | |

| 3840 > | 220 > | 22 |

Шедулярные налоги не взимаются с профессиональных надбавок менее 240 EGP в год, с ежегодных премий и представительских взносов менее 3000 EGP. Но если общая сумма надбавок и премий составляет свыше 4000 EGP, то работник становится налогооблагаемым. Эти суммы настолько мизерные, что под налоговые послабления практически никто не подпадает.

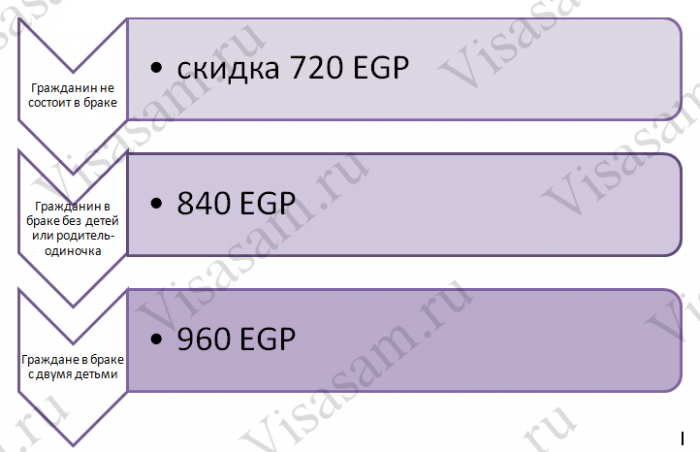

Государство выделило категорию льготников, предоставив им скидки при выплате налогов при таких обстоятельствах:

- Гражданин не состоит в браке — скидка 720 EGP.

- Гражданин в браке без детей или родитель-одиночка — 840 EGP.

- Для граждан в браке с двумя детьми — 960 EGP.

Кроме того, для населения действуют и другие льготы. Правда, они менее значительные, чем перечисленные в списке.

Налог на недвижимость для россиян

В Египте лояльная система налогообложения недвижимости, причём это одинаково проявляется в отношении местных жителей, россиян и других иностранцев. Правовая норма базируется на Законе № 196/2008 АРЕ «О налоге на недвижимое имущество».

По условиям законодательства каждый владелец недвижимости обязан встать на учёт в налоговую инспекцию АРЕ. На собственника накладывается обязательство ежегодно сдавать декларацию о владении недвижимым имуществом.

Порядок расчета налога на недвижимость

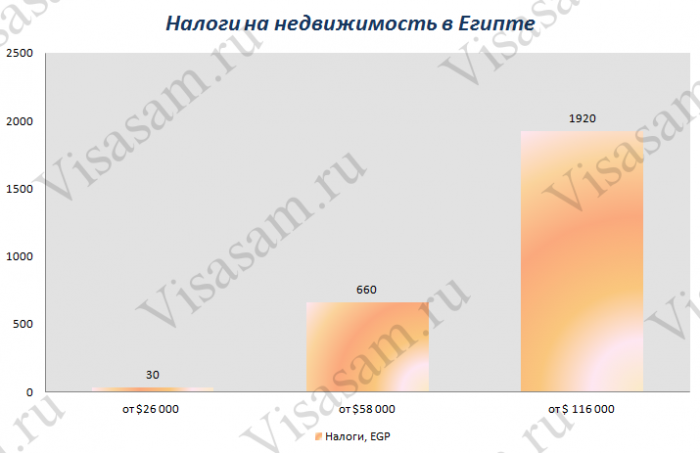

Налогооблагаемым становится имущество стоимостью свыше 450 000 EGP (26 000 $). Оценку проводит независимая экспертиза. Владелец обязан через каждые пять лет заказывать переоценку рыночной стоимости своего имущества.

Сбор от владения имуществом поступает на именной счёт налогового агента. Согласно Закону АРЕ № 196, ст. 8, ч.1, обязательство по оплате налога появляется после приобретения или постройки следующих объектов:

- Наземного строения или свайной конструкции на воде.

- Временного или капитального строения.

- Жилого или коммерческого помещения.

- Заселённого или пустующего дома.

- Строения в независимости от характера и материала постройки.

Размер налогов зависит от стоимости объекта. Минимальные ставки выглядят следующим образом:

- Недвижимость от 450 000 EGP (26 000 $) — 30 EGP и более.

- Апартаменты 1 млн EGP (58 000 $) — 660 EGP и более.

- Недвижимость 2 млн EGP (116 000 $) — 1920 EGP и выше.

Плату необходимо вносить два раза в год: до 1 июня и до 31 декабря. При этом владелец уплачивает налоги за предыдущий отчётный год. Квитанция на оплату приходит по почте.

У владельца есть два месяца, чтобы уплатить государственный сбор за собственность.

Как пройти регистрацию в налоговых органах APE

Резидент/нерезидент обязан зарегистрироваться в налоговой инспекции Египта лично или через официальных представителей. Если собственник предпочитает второй вариант, то уполномоченное лицо наделяется генеральной доверенностью. Для постановки на учёт потребуются:

- Копия заграничного паспорта собственника.

- Копия договора купли-продажи.

- Копия генеральной доверенности (таукиля) от предыдущего собственника.

- Договор на земельный участок между собственником и муниципалитетом.

- Договор между предыдущими собственниками и муниципалитетом, если недвижимость приобретена на вторичном рынке.

Все документы должны быть заверены нотариально.

Наказания за уклонение от регистрации в налоговых органах

Если собственник нарушает налоговое законодательство, то на него накладываются персональные санкции. Владельца ждут неприятности, если он не зарегистрировался или не подал вовремя ежегодную декларацию о владении недвижимостью.

Какие бывают наказания за уклонение от регистрации в налоговых органах

Первоначально нарушителю будет выписан штраф 200–2000 EGP. Повторное нарушение влечёт удвоение величины штрафа.

При всей строгости закона имущество нарушителя не будет арестовано или конфисковано. Задолженность по уплате налогов не закрепляется за прежним собственником, а переходит вместе с недвижимостью к новому владельцу. Поэтому перед покупкой недвижимости необходимо провести аудит долгов по объекту.

Заключение

Система налогообложения в Египте относительно сложная. Но, так как большая часть населения получает доходы выше льготных планок, то платить подоходные налоги по максимальным ставкам 40 % приходится большинству.

Изменения в налоговом законодательстве с 2022 года

Новые налоги с 1 января 2022 года

К счастью, таких пока нет. Нового в налоговом законодательстве с 2022 года достаточно много. Но структура Налогового кодекса и перечень включенных в него платежей не менялись. Однако имейте в виду, что планы по расширению НК РФ у властей имеются, и кто знает, возможно, они станут реальностью уже со следующего года. Мы этого не пропустим. А пока давайте рассматривать состоявшиеся нововведения.

Итак, основные изменения налогового законодательства в 2022 году в той или иной мере затронули все основные налоги: НДС, налог на прибыль, НДФЛ, имущественные платежи. Есть важные новости и по страховым взносам. Посмотрим их подробнее.

Скачать чек-лист по изменениям 2022 года вы можете здесь.

Изменения в налоговом законодательстве – 2022 для работодателей

Нововведений по налогам для работодателей несколько. Самые существенные касаются изменения порядка сдачи зарплатной отчетности: расчета 6-НДФЛ, справок 2-НДФЛ и расчета по страховым взносам. Они затронут всех, кто имеет работников.

Во-первых, на месяц сокращен срок сдачи 6-НДФЛ и 2-НДФЛ. Теперь крайняя дата — 1 марта вместо 1 апреля. Во-вторых, до 10 человек снижен порог численности, дающей право представлять зарплатную отчетность на бумаге. А в-третьих, грядет слияние справок 2-НДФЛ с расчетом 6-НДФЛ. Но это будет только в 2022 году.

Вполне возможно, что с 2022 года вырастут «детские» вычеты по НДФЛ и размер дохода, в пределах которого они предоставляются.

Для организаций, имеющих в своем составе подразделения, предусмотрены определенные поблажки:

Имущественные налоги в 2022 году: много нового

Кардинально с 2022 года изменятся некоторые правила по имущественным налогам с организаций. Заметим, в выгодную для нас с вами сторону.

Вот какие отчеты отменят в 2022 году:

- Отменяется сдача авансовых расчетов по налогу на имущество. Но обязанность платить авансы сохранится. Когда будете считать аванс по «кадастровому» имуществу, учитывайте этот новый нюанс.

Из-за отмены авансовых расчетов обновлена и форма декларации по налогу. Причем использовать новый бланк нужно уже в марте 2022 года при сдаче отчетности за 2022 год.

- Юрлица перестанут декларировать транспортный и земельный налоги. Последние декларации сдаются за 2022 год, а по налогам за 2022-й расчеты сделают налоговики и разошлют их в виде специальных сообщений.

Срок оплаты таких уведомлений установлен, как 1 марта. Изменятся и сроки уплаты авансов по налогам на транспорт и землю.

В связи с отменой декларирования ТН и ЗН для компаний вводится обязанность сообщать в налоговую о наличии у них налогооблагаемого имущества, если вдруг не будет получено уведомление на оплату.

Заявить о льготах по этим налогам можно будет, подав соответствующее заявление на бланке, который вы найдете здесь.

Еще изменения по налогам в 2022 году

По налогу на прибыль с 2022 года:

Поправки по НДС затронули перечень случаев восстановления налога. Посмотрите, может быть, нововведения — как раз по вашему случаю.

Упрощенцев, возможно, ждет повышение налоговых ставок, а вместе с ним и рост лимитов по доходам и численности. А еще им разрешили чуть раньше списывать расходы на покупку недвижимости.

Уже с 01.01.2022 начнется постепенная отмена ЕНВД (полностью режим уйдет в прошлое с 2022 года). В частности, с 2022 года вмененку нельзя будет применять при продаже товаров, подлежащих обязательной маркировке.

Для ИП в 2022 году:

Также в 2022 году:

Изменения в отчетности в 2022 году

Новые отчеты с 2022 года – последние новости таковы. Нас ждет изменение следующих форм:

- декларации по налогу на прибыль — впервые по-новому отчитываемся за 2022 год;

- декларации по налогу на имущество — новую форму также сдаем по итогам 2022 года;

- декларации 3-НДФЛ — тоже с отчетности за 2022 год;

- расчета по страховым взносам — его на новом бланке представляем за 1-й квартал 2022 года.

Скачайте наши чек-листы по заполнению отчетности за 2022 год и 4-й квартал.

Что еще изменится в работе бухгалтера с 2022 года

Ждут нас и очень важные изменения в бухгалтерской отчетности с 2022 года. Прежде всего, это переход на обязательный для всех электронный способ ее подачи (за небольшим временным исключением). Но есть и положительный момент: сдавать баланс в Росстат больше не придется. Единственным госорганом, перед которым нужно отчитаться, станет ФНС. Вся финансовая отчетность будет стекаться в подконтрольный ей ГИР БО и там храниться. Пользоваться им смогут не только органы власти, но и мы с вами.

Не забывайте, что баланс за 2022 год составляется и сдается по новой форме. Изменилась и форма 2. Но ее по-новому нужно будет оформить за 2022 год. Хотя заполнить новый бланк можно и за 2022 год — добровольно. Для проверки отчетности рекомендуем пользоваться контрольными соотношениями от ФНС.

Учитывайте также зарплатные нововведения:

- традиционное повышение МРОТ — с 01.01.2020;

- введение с 2022 года отчета по трудовым книжкам;

- требование указывать код вида выплаты в платежках на зарплату и другие платежи работникам — с 01.06.2020;

- отмену выплаты на детей до 3-х лет.

Итоги

Последние новости по налогам с 2022 года – теперь вы их знаете. А если изменится что-то еще, мы обязательно вам сообщим. Читайте наш сайт, и ни одна инициатива законодателей не станет для вас неожиданностью и неприятным сюрпризом.

Статья 45. Исполнение обязанности по уплате налога, сбора, страховых взносов

п. 3. Обязанность по уплате налога считается исполненной налогоплательщиком, если иное не предусмотрено пунктом 4 настоящей статьи:

8) со дня принятия налоговым органом в соответствии со статьей 45_1 настоящего Кодекса решения о зачете суммы единого налогового платежа физического лица в счет исполнения обязанности налогоплательщика – физического лица по уплате транспортного налога, земельного налога и (или) налога на имущество физических лиц;

(Подпункт дополнительно включен с 1 января 2022 года Федеральным законом от 29 июля 2018 года N 232-ФЗ)

Статья 45_1. Единый налоговый платеж физического лица

1. Единым налоговым платежом физического лица признаются денежные средства, добровольно перечисляемые в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства налогоплательщиком – физическим лицом в счет исполнения обязанности по уплате транспортного налога, земельного налога и (или) налога на имущество физических лиц.

Ключевое слово: “добровольно”.

То есть если я не хочу платить налог на имущество (скажем на квартиру), я могу отказаться? Если да, то как правильно это сделать?

Важные цифры 2022 года: налогообложение доходов физлиц и соцстрахование

Социальные и демографические группы населения

Прожиточный минимум, грн.

с 1 января

с 1 июля

с 1 декабря

Минимальная зарплата в 2022 году

Период 2022 года

Размер минимальной заработной платы, грн.

месячный

почасовой

4723,00

28,31

Ставки НДФЛ и военсбора, применяемые налоговыми агентами в 2022 году к отдельным видам доходов

Вид дохода

Размер ставки

НДФЛ

ВС

1. Зарплата, вознаграждение по гражданско-правовым договорам и другие доходы (кроме случаев, определенных в пп. 167.2 — 167.5 НКУ)

18 %

1,5 %

2. «Обычные» дивиденды от:

— плательщика налога на прибыль;

— неплательщика налога на прибыль, нерезидента, института совместного инвестирования

5 %

9 %

3. Пассивные доходы, кроме указанных в п. 2 этой таблицы

18 %

4. Доход от продажи (обмена) в течение отчетного налогового года одного из объектов движимого имущества в виде легкового автомобиля, и/или мотоцикла, и/или мопеда

5. Доход от продажи в течение отчетного налогового года объекта движимого имущества, кроме случая, указанного в п. 4 этой таблицы

5 %

1,5 %

6. Доход от продажи не чаще одного раза в течение отчетного налогового года недвижимого имущества, перечисленного в п. 172.1 НКУ, которое находилось в собственности более 3 лет либо было унаследовано

7. Доход от продажи в течение отчетного налогового года более одного из объектов недвижимости, указанных в п. 6 этой таблицы, или от продажи иного объекта недвижимости, в том числе объекта незавершенного строительства

5 %

1,5 %

Размеры НСЛ в 2022 году

Вид НСЛ (норма НКУ)

Предельный размер зарплаты, дающий право на применение НСЛ в 2022 году

Размер НСЛ

Обычная «на детей»

Для одного родителя — 2940,00 грн. х количество детей в возрасте до 18 лет;

для второго — 2940,00 грн.

1051,00 грн. х количество детей в возрасте до 18 лет

Повышенная «на детей»

1576,50 грн. х количество детей в возрасте до 18 лет

Ставки ЕСВ в 2022 году

зарплата, больничные, декретные (1)

вознаграждения по гражданско-правовым договорам

1. Предприятия (кроме указанных в пп. 3 и 4 этой таблицы), самозанятые лица на доходы обычных работников

2. Предприятия (кроме указанных в пп. 3 и 4 этой таблицы) и физлица-предприниматели на доходы работников-инвалидов

3. Предприятия всеукраинских общественных организаций инвалидов, в частности обществ УТОГ и УТОС (2)

4. Предприятия и организации общественных организаций инвалидов (2)

5,5 % — на доходы работников-инвалидов, 22 % — на доходы других работников

(1) Здесь и далее под декретными понимаем пособие по беременности и родам.

(2) Если у них количество работников-инвалидов составляет не менее 50 % общей численности работающих и при условии, что фонд оплаты труда таких инвалидов равен не менее 25 % суммы расходов на оплату труда.

Минимальный страховой взнос в 2022 году

Ставка ЕСВ

Размер минимального страхового взноса в расчете на месяц (1) , грн.

22 %

(1) Минимальный страховой взнос равен произведению минзарплаты (в 2022 году — 4723,00 грн.) и соответствующей ставки ЕСВ, установленной законом на месяц, за который начисляется заработная плата (доход).

(2) Обращаем внимание: ЕСВ в размере не ниже 1039,06 грн. за каждый месяц отчетного года обязаны уплачивать физлица-предприниматели (как общесистемщики, так и единоналожники), независимые профессионалы, а также члены фермерских хозяйств, если они (члены ФХ) не относятся к лицам, подлежащим страхованию на других основаниях.

(3) Важно! Эти показатели вам пригодятся исключительно для определения «больничного» страхового стажа работника, к базе начисления которого применяется льготная ставка ЕСВ.

Максимальная величина базы начисления ЕСВ в 2022 году

Период 2022 года

Максимальный размер дохода,

с которого взимают ЕСВ, грн.

70845,00 (15 минзарплат)

Ставки НДФЛ, военсбора и ЕСВ для отдельных видов доходов в 2022 году

Вид выплаты

Обычные работники

Работники-инвалиды юрлиц

и физлиц-предпринимателей

начисления

удержания

начисления

удержания

ЕСВ

НДФЛ

военсбор

ЕСВ

НДФЛ

военсбор

Зарплата

22 %

18 %

1,5 %

8,41 %

18 %

1,5 %

Больничные

Декретные

22 %

х

х

8,41 %

х

х

Вознаграждение за работы/услуги по гражданско-правовым договорам в 2022 году

Налоговый агент / плательщик ЕСВ

Удержание

Начисление

НДФЛ

военсбор

ЕСВ

1. Предприятия (кроме указанных в п. 2 этой таблицы), ФЛП и независимые профессионалы

18 %

1,5 %

22 %

2. Предприятия всеукраинских общественных организаций инвалидов, в частности обществ УТОГ и УТОС (1)

18 %

1,5 %

5,3 %

(1) Если у них количество работников-инвалидов составляет не менее 50 % общей численности работающих и при условии, что фонд оплаты труда таких инвалидов равен не менее 25 % суммы расходов на оплату труда.

Размеры ограничивающих показателей для больничных и декретных для основных работников

Вид ограничения (1)

Начало временной нетрудоспособности

Минимальная среднедневная зарплата, грн.

Максимальная среднедневная зарплата, грн.

Больничные

Январь — декабрь 2022 года

Январь 2022 года

Февраль — декабрь 2022 года

Пособие по беременности и родам

Январь — декабрь 2022 года

Январь 2022 года

Февраль — декабрь 2022 года

(1) Специальное ограничение предусмотрено для застрахованных лиц, страховой стаж которых на протяжении последних 12 месяцев перед наступлением страхового случая составляет менее 6 месяцев. Для остальных застрахованных лиц — общие ограничения.

(2) Кроме того, сумма больничных/декретных в расчете на месяц не может превышать максимальной величины базы начисления ЕСВ, с которой уплачивался единый взнос.

Сроки уплаты НДФЛ, военсбора и ЕСВ в 2022 году

Срок выплаты

НДФЛ, военсбор

ЕСВ

Выплата заработной платы за первую (аванс) и вторую половину месяца

Деньги получены с банковского счета

Одновременно с получением денег в банке

В день выплаты заработной платы, на которую начислен ЕСВ

Деньги перечислены в безналичной форме на счет работника

Одновременно с перечислением денег на счет

Выплата наличными из кассы (1)

В течение трех банковских дней со дня, следующего за днем выплаты

Выплата в натуральной форме

Несвоевременная выплата заработной платы

но не выплачена

В течение 30 календарных дней, следующих за последним днем месяца, в котором начислена заработная плата

Не позднее 20-го числа следующего месяца (для горных предприятий — не позднее 28-го числа следующего месяца)

(1) За счет денежных средств, которые не были получены в банке на указанные цели, а поступили в кассу предприятия, например, как выручка.

Информация о количестве календарных дней, принимающих участие в расчете отпускных в 2022 году

Начало отпуска

(месяц 2022 года)

Расчетный период (1)

Количество календарных дней

в расчетном периоде

Количество праздничных и нерабочих дней

в расчетном периоде

Количество календарных дней, принимающих участие в расчете отпускных

(гр. 3 – гр. 4) (1)

Январь — декабрь 2022 года

Февраль 2022 года — январь 2022 года

Март 2022 года — февраль 2022 года

Апрель 2022 года — март 2022 года

Май 2022 года — апрель 2022 года

Июнь 2022 года — май 2022 года

Июль 2022 года — июнь 2022 года

Август 2022 года — июль 2022 года

Сентябрь 2022 года — август 2022 года

Октябрь 2022 года — сентябрь 2022 года

Ноябрь 2022 года — октябрь 2022 года

Декабрь 2022 года — ноябрь 2022 года

(1) Расчеты приведены исходя из условия, что расчетный период равен 12 календарным месяцам, предшествующим месяцу, на который приходится начало отпуска. При этом в расчетном периоде не было периодов, в течение которых работник согласно законодательству или по другим уважительным причинам не работал и за ним не сохранялся средний заработок или сохранялся частично.

Размер суточных, не облагаемый НДФЛ и ВС

Территория командировки

Максимальный необлагаемый размер суточных

В пределах Украины

Не более 472,30 грн.

Для командировок за границу

Не более 80 евро (1)

(1) За каждый календарный день такой командировки по официальному обменному курсу гривни к евро, установленному НБУ, в расчете за каждый такой день

Ставки ЕН, НДФЛ, ВС и ЕСВ для ФЛП на едином налоге и на общей системе в 2022 году

Категория плательщиков

ЕН/НДФЛ (ВС)

ЕСВ «за себя» (1)

Сумма, грн.

Сроки уплаты

Сумма

Сроки

уплаты

Минимальная сумма за месяц,

грн.

Минимальная сумма за квартал,

грн.

Плательщики ЕН группы 1

ЕН — не выше 210,20 в месяц (2)

Не позднее 20-го числа текущего месяца

Не позднее 19-го числа месяца, следующего за кварталом, за который уплачивается ЕСВ

Плательщики ЕН группы 2

ЕН — не выше 944,60 в месяц (2)

Плательщики ЕН группы 3 (без НДС)

ЕН — 5 % от дохода

В течение 10 к. дн. после предельного срока подачи декларации за отчетный квартал

Плательщики ЕН группы 3 (с НДС)

ЕН — 3 % от дохода

ФЛП на общей системе

НДФЛ — 18 % от суммы чистого дохода.

ВС — 1,5 % от суммы чистого дохода

Авансы по НДФЛ — не позднее 19 апреля, 19 июля, 19 октября соответственно. По ВС авансов нет.

Окончательный расчет за год — в течение 10 к. дн. после предельного срока подачи декларации за год

(1) Освобождены от уплаты ЕСВ «за себя» ФЛП, которые относятся к категориям лиц, перечисленным в ч. 4 ст. 4 Закона о ЕСВ (этот перечень конкретизирован в письме ГФСУ от 19.01.2018 г. № 1644/7/99-99-13-02-01-17).

(2) Конкретный размер ставки ЕН групп 1 и 2 устанавливают местные советы.

Если плательщик ЕН группы 1 или 2 осуществляет деятельность на территориях нескольких сельских, поселковых, городских советов или советов объединенных территориальных громад, действует максимальная ставка, установленная для соответствующей группы.

(3) По части размера квартальных платежей полной ясности нет. Из разъяснений налоговиков можно сделать вывод, что они не против поквартального перечисления ЕСВ в минимальной сумме (см. письмо ГФСУ от 24.01.2022 г. № 2265/7/99-99-13-02-01-17). Однако, на наш взгляд, более безопасным вариантом будет уплата ЕСВ от той же суммы чистого дохода предпринимателя за квартал, что и НДФЛ-аванс, но не меньше минимального страхового взноса за каждый месяц квартала. Уплаченные квартальные суммы учитываются плательщиками ЕСВ при окончательном расчете за календарный год.

Расчет нормы продолжительности рабочего времени на 2022 год по календарю пятидневной рабочей недели с двумя выходными днями в субботу и воскресенье при одинаковой продолжительности времени работы за день в течение рабочей недели

Приложение к письму Минсоцполитики от 29.07.2022 г. № 1133/0/206-19

Бизнес и налоги в Египте – рассказываем как открыть или купить компанию

Египет – это государство с нестабильной экономикой и политикой. Введение бизнеса в данной стране сопряжено с большими рисками. Менталитет коренных жителей не сопоставим с ведением деловых операций. В основном всю деятельность ведут иностранцы, получившие разрешение на временное проживание.

Здесь приятно удивляют условия, созданные для привлечения иностранных инвестиций в малый бизнес. Доступна свободная регистрация и ведение нового бизнеса.

Формы бизнеса в Египте

Египетские законы создаются на микшировании исламских, английских и французских взаимоотношений. Законодательство, регулирующее взаимодействие между предприятиями, основывается на законах составляющих базис корпоративных предприятий, инвестирования, новых обществ и торговли. Иностранному вкладчику доступно регистрировать фирму в рамках организации форм бизнеса в Египте.

Частное предпринимательство (SP) организовывается в произвольной из разрешенных сфер деятельности.

Исключение составляют банки, страхование, фонды. Существующие постановления не распространяются на свободные зоны государства.

Общество акционеров (JSC) можно создавать как в открытой, так и в закрытой форме в соответствии с существующими нормами, установленными законопроектами:

- Капиталовложение в уставный фонд открытого предприятия не должно быть меньше 500 тыс. египетских фунтов;

- Уставный фонд на временном счету закрытого предприятия будет составлять средства не менее 250 тыс. египетских фунтов;

- Минимальный процент, который необходимо внести на временный лицевой счет, до внесения предприятия в торговый перечень Египта равен 10%;

- В полномочия открытого предприятия входит возможность предложения пая, находящегося в собственности, путем свободного размещения для неограниченного круга участников, а так же возможность выставлять акции на бирже;

- Для закрытой компании действуют совсем другие установки. Которые запрещают предлагать собственные ценные бумаги в открытом доступе, и выставлять к торгам на бирже;

- Установленное минимальное количество собственников – 3 человека, максимального предела не существует;

- Иностранным вкладчикам разрешено обладать всем капиталом и имуществом созданного предприятия;

- Выпускать можно только ценные бумаги с именем владельца, стоимость которых будет не ниже 5 египетских франков и не выше 1 тыс. египетских франков;

- Собственники несут ответственность только за именные ценные бумаги, не имея отношения к долговым обязательствам, возникшим из-за превышения стоимости на рынке этих акций;

- Управление фирмой осуществляется советом директоров, количество участников нечетное и не ниже трех человек. Участники Совета обладатели пакетов ценных бумаг, общая стоимость которых устанавливается не менее 5 тыс. египетских франков;

- В случае когда фирма учреждается в рамках закона об инвестициях, то подданство директорского состава не обсуждается. В ином случае большая часть должна состоять из египетских граждан;

- Фирме открывается доступ к участию в любой сфере деятельности, включая банковскую, страховую и фондовую;

- В обязанности компании входит создание и поддержка резервного вклада, процент которого установлен не ниже 5% от первоначального капиталовложения.

Компания акционеров закрытого типа с ограниченной ответственностью (CLS) обладает установленным перечнем требований:

- Минимальная сумма капиталовложения не должна быть ниже 50 тыс. египетских фунтов;

- 100% от суммы должно находиться на депозите временного расчетного счета любого из египетских банков;

- Минимальное количество собственников – 2, а максимум установлен количеством из 50 человек. Иностранцам разрешено полноправное владение абсолютным количеством ценными бумагами;

- Допускается выпуск ценных бумаг с именем владельца по одной стоимости, не ниже 100 египетских фунтов. Фирму лишают возможности реализовывать ценные бумаги публично;

- Управление компанией ложится на плечи единственного директора, однако когда число собственников превышает 10 человек, то обязательно избирается Совет директоров.

- Количественный состав должен быть не менее 3 человек и составлять четное число, они могут не быть владельцами ценных бумаг компании;

- Минимальное количество директоров с египетским гражданством – 1;

- Фирма может участвовать во всех разрешенных сферах предпринимательства, исключение составляет банковская, фондовая и страховая.

Для иностранного предприятия появилась возможность создать на египетской территории филиал (BFC). Его деятельность будет ограничиваться египетскими властями в отношении проводимой экономической, финансовой и производственной деятельности.

Во многом такое решение будет уступать простому египетскому предприятию наличием существенных ограничений. Но, несмотря на это существуют положительные стороны в данной организационно-правовой форме:

- Состав филиала ограничивается одним иностранным управленцем, которому в помощь необходимо нанять резидента Египта;

- Упрощены мероприятия по регистрированию и завершению работы филиала, если сравнивать с установленными процедурами для местных фирм;

5 тыс. египетских фунтов.

Узаконенные документы основного предприятия должны быть рассмотрены консульским отделом Египта в иностранном государстве, после выдачи одобрения они переводятся на арабский язык в территориальном управлении Египта. Документы должны быть подкреплены справкой о наличии средств на банковском счету Египта в минимальном размере, составляющем 5 тыс. египетских фунтов. После прохождения всех установленных процедур и получения одобрения, можно приступать в регистрации и формальному открытию филиала на территории государства.

- Деятельность филиала контролируют по установленным законодательством нормам о валютном контроле. Теперь любая оплата производится в национальной валюте, а конвертация зарубежной валюты происходит посредством банковской системы.

Как открыть бизнес в Египте

Чтобы запустить собственную компанию, необходимо обладать знаниями о том, как открыть бизнес в Египте. Привлекательность данного государства для предпринимателей заключается в возможности организации собственного дела без существенных вложений.

Потому как с капиталом в размере 60-70 тыс. ДОЛЛ США можно приобрести готовую сеть магазинов или погрузиться в развитие туристической инфраструктуры с отелями и мотелями.

Процедура регистрирования новых фирм в Египте упрощена, начиная с 2007 года, и включает в себя 11 основных ступеней:

- Подготовительный процесс документов учредителей и их узаконивание в консульстве Египта в двухнедельный срок рассмотрения;

- Подача заявления в Генеральное агентство Египта по инвестициям и выдача инвестиционного лицензионного разрешения. Сроки рассмотрения 3-4 недели, сумма государственной пошлины составляет 2 тыс. египетских фунтов;

- Выдача разрешения в Главном агентстве по инвестициям Министерства торговли и промышленности, после предоставления уставных правил и наименования. Рассмотрения продолжается на протяжении 5 дней;

- Нотариальное свидетельствование устава компании с подписанием в присутствии юриста;

- Демонстрация наименования и выписок из устава в любом из национальных официальных изданий в срок до 2 дней и стоимостью 5 500 египетских фунтов;

- Формирование счета в национальном банке, перевод средств в уставный фонд и предоставление квитанции о переводе в двухнедельный срок;

- Регистрирование в Основном паспортном управлении, Министерстве по внутренним вопросам, Министерстве труда, совместно с приобретением рабочей визы для директора предприятия в двухнедельный срок;

- Штамп визы в консульстве Египта и выдача допуска к работе и временному проживанию директору предприятия после прилета в Египет до двух недель;

- Внесение предприятия в Коммерческий реестр при Министерстве обеспечения торговли и промышленности сроком до 2 дней и стоимостью 8100 египетских фунтов;

- Для получения номера о регистрации и разрешение на ведение дел надо пройти регистрацию в Отделении закята и налога по доходам и Министерстве финансов в срок до 1 дня;

- Фиксирование в Главной организации социального страхования сроком до одного дня.

Самостоятельно пройти все вышеперечисленные этапы и уложиться в установленные законодательством сроки бывает сложно человеку не сведущему в делопроизводстве Египта и не знающего национального языка. Поэтому чтобы избежать потери нервов и времени можно обратиться в юридические компании специализирующиеся в данных вопросах. Конечно это может превысить сумму предполагаемых расходов в теории, а на практике упростить процедуру и избавиться от лишних проблем.

Бизнес в Египте для русских и иностранцев

Законодательство Египта не препятствует введению и выведению иностранной валюты в любых размерах, в том числе от одного человека другому в пределах государства. Существенным ограничивающим правилом становится запрет на вывоз доходов с продаж недвижимого имущества на протяжении пятилетнего периода. К тому же закон об отсутствии свободной конвертации египетского фунта вносит свои коррективы в развитие бизнеса.

Законодательство Египта предусматривает наличие льготных условий для предприятий занимающихся следующими видами деятельности:

- Освоение и улучшение плодородия заброшенных территорий;

- Разведение домашнего скота и ведение фермерского хозяйства;

- Осуществления промышленного комплекса работ по извлечению полезных ископаемых на обнаруженных месторождениях;

- Вложения в туристическую сферу с улучшением жилищных условий и развлекательных центров;

- Перевоз продуктов питания с использованием фургонов рефрижераторов;

- Обеспечение теплоизоляции ангаров для хранения продуктов сельского хозяйства;

- Формирование контейнерных хранилищ и ангаров для зерна;

- Транспортировка посредством авиатехники и обеспечение взаимосвязанного сервиса;

- Транспортировка морскими судами;

- Сервис по нахождению и разработке месторождений газа, с последующей перевозкой и поставками;

- Улучшение уровня инфраструктуры, включает организацию поставки питьевой воды, выработку дренажной воды и электроэнергии, строительство трасс и магистралей, развитие коммуникаций;

- Центры оказания медицинской помощи, как на платной, так и на бесплатной основе;

- Приобретение недвижимого имущества для последующей сдачи его в аренду в рамках финансового лизинга;

- Гарантия подписки на акции;

- Инвестирование средств в рискованные предприятия;

- Развитие информационных технологий и разработка компьютерных программ;

- Формирование проектов принимающих поддержку от социальных фондов прогресса.

Как купить бизнес в Египте

О том, как купить бизнес в Египте, написано много статей, но не все осведомлены о действительном положении дел в стране, где царит коррупция. Ресурсов, которые предлагают готовый бизнес достаточно много, вот только некоторые из них www.jjc.ru, www.justreal.ru, irisegypt.com

Существуют некоторые особенности местного менталитета, которые следует учитывать, прежде чем вкладывать средства в выбранную сферу деятельности.

Здесь решение большинства вопросов не сдвинется с места пока управляющий орган не получит денежное вознаграждение или отмашку от ближайшего влиятельного родственника.

Людям без толку объяснять про сроки и временные ограничения. Следует подготовиться к систематизированному срыву всех установленных сроков.

Информационные технологии находятся на начальном этапе развития и поэтому большинство структур обходят бумажной волокитой. Такая ситуация приводит к увеличению длительности обработки любого запроса.

- Из-за нестабильной политической обстановки законодательство изменяется ежедневно, поэтому чтобы подстроится необходимо постоянно налаживать новые связи.

Необходимо морально настроиться на ситуацию, когда придется выполнять всю работу за своего египетского партнера, а тот будет прохлаждаться в кабинете и получать свою долю доходов от проводимых операций.

Для египтян характерна медлительность и консервативность. Их находчивость при организации работы предприятия приравнивается к нулю. Главную ценность представляет размер получаемой прибыли и безразлично качество выполненной работы.

Покупку готового бизнеса не следует предпринимать без юриста, поскольку множество подводных камней может значительно увеличить время до получения первой прибыли. Даже сами египтяне обращаются по всем вопросам к профессиональным помощникам.

Налоги для юридических лиц в Египте

В Египте условно существует два вида основных налоговых сборов. В первую категорию включены налоги на доходы или прибыль. Во второй категории оказались налоговые сборы с сервисного обслуживания, продажи товаров и событий.

- Обложением налогом на прибыль подлежат все фирмы по установленной ставке в соответствии со стандартами равной 40%. Исключение составляют нефтедобывающие концерны для которых ставка составляет 40,55%. Фирмы которые работают в сфере поставок груза на экспорт и промышленности выплачивают – 32% от прибыли.

Если учитывать увеличение капиталовложений за счет продажи активов, то такие операции относятся к коммерческим.

- К дивидендам, полученным от иностранных вложений применима ставка 32%. Учитывается при вычете ставки лишь налогооблагаемая прибыль.

Если покупка или продажа ценных бумаг осуществляется посредством Египетской биржи, то выручка налогом не облагается.

Перед тем как происходит налогообложение бухгалтеру необходимо вычесть из общей суммы дохода все хозяйственные расходы.

К филиалам, получающим прибыль на территории Египта применима постоянная ставка налога 40%.

Служащие филиала по окончанию деятельность получают на руки от 10% до 100% от общей выручки.

- В отношении налога на недвижимое имущество применима варьирующаяся ставка, которая зависит от стоимости арендования помещения от 10% до 40%.

Выплаты, переводимые иностранным предприятиям, после проведения технической поддержки без филиала на территории Египта облагаются 40% налоговым сборам.

Все компании и филиалы обязуют к уплате налога на улучшение инфраструктуры и развитие страны в размере 2%.

Эта сумма выплачивается с налогооблагаемой прибыли собранной за год и превышающей 18 тыс. египетских фунтов.

- Продажи и определенные виды сервисного обслуживания облагают налогом практически в любых сферах деятельности. Та же ставка применяется в отношении импортируемого груза в целях осуществления его дальнейшей продажи. Товары подлежат налогообложению по варьирующейся ставке от 10% до 50%. Сервисное обслуживание в пределах государства облагается налогом от 5% до 10%.

Налоги для физических лиц в Египте

Прямое налогообложение происходит по отношению к физическим лицам. Одним из таковых является налог по доходам.

Подоходным налогом облагаются все доходы, получаемые гражданами Египта по всему миру. Для нерезидентов предусмотрена ставка налога для физических лиц в Египте с прибыли или реализации на установленной территории.

- Работодатели подотчетные люди, которые обязаны ежемесячно проводить отчисления по существующим налоговым обязательствам.

Физическим лицам обязательно надо составить декларацию обо всех видах дохода до апреля каждого календарного года. Их налог вычисляется в соответствии с составленной декларацией. Если происходит уклонение от уплаты сборов, то физические и юридические лица штрафуются суммой в размере 10 тыс. египетских фунтов.

Наиболее приятным моментом в ведении своего бизнеса является наличие недорогих наемных сотрудников. Люди не требовательны к высокой оплате труда. Здесь прослеживается тенденция к необходимости получения части прибыли от проводимых сделок, а не стабильности заработной платы. В итоге получается выгодное ведение дел.

Новые налоги в 2022 году в России

Ожидаются ли новые налоги в 2022 году в России? Этот вопрос волнует всех налогоплательщиков, и система налогообложения Российской Федерации действительно будет претерпевать некоторые изменения. Все подробности – в статье.

Какие нововведения уже внедрены?

Правительство российского государства проводит преобразование налогового законодательства не первый год. И уже были внедрены такие изменения:

- Увеличение НДС. Налог на добавленную стоимость в 2022 году вырос на два процента и стал составлять 20% вместо 18.

- Юридические лица при электронной регистрации освобождаются от оплаты государственных пошлин.

- Внедрение онлайн-касс позволяет юр. лицам и ИП не сдавать налоговые декларации, ведь вся отчётность в ФНС будет направляться автоматически в ходе использования специальных систем.

- Юридические лица больше не уплачивают налоги на движимые виды имущества.

- Осуществлять уплату налогов теперь можно в многофункциональных центрах (в МФЦ).

- Перечень при применении индивидуальными предпринимателями патентов расширен.

- Для работников ИП действуют фиксированные страховые взносы.

Но в 2022-ом году российское население также ожидают некоторые изменения, причём не всегда положительные.

Особенности и анализ налоговой политики

Последние новости гласят, что налоговая политика, проводимая российским правительством, вызвала неоднозначное мнение у россиян. С одной стороны, упрощение системы налогообложения одобряется россиянами: отслеживать и платить налоги уже стало проще, а с 2022-го года процесс может стать ещё более прозрачным и быстрым.

С другой стороны, повышение ставок по некоторым налогооблагаемым областям, вызывает негодование: налоговое бремя мешает получать полноценный доход и реализовывать планы. И особенно заметно нововведения затронули предпринимателей. Планировалось, что новая политика повысит деловую активность представителей среднего и малого бизнеса, но произошло иначе: наметился и продолжает наблюдаться стойкий отток финансов из данных отраслей экономики. Новые и имеющие небольшой денежный оборот компании не выдерживают нагрузки и закрываются.

Председатель ЦБ России Эльвира Набиуллина предложила депутатам Государственной думы подходить к разработке и рассмотрению предложений по увеличению налоговых сборов более ответственно и обдуманно. Повышение ставок, по её словам, неизбежно сократит доходы населения и, соответственно, понизит покупательский спрос граждан, что, в свою очередь, вызовет экономический спад.

Раскритиковал проводимую в сфере налогообложения политику и являющийся председателем счётной палаты Алексей Кудрин. Он отметил, что увеличение НДС было ошибкой, которая в обозримом будущем может запустить процесс обнищания россиян. Политик утверждает, что налоговое бремя для простых россиян нужно снизить.

Какие доходы будут облагаться налогами

С 2022-ого года перечень подвергающихся налогообложению доходов расширяется. В него будут входить:

- дивиденды;

- использование зарегистрированных авторских прав;

- выплаты и назначения стипендий;

- выплаты по страховым полисам;

- продажа и сдача в аренду собственности (движимой и недвижимой);

- операции с ценными бумагами;

- прибыль от выполнения трудовых обязанностей;

- использование автомобилей, а также административные взыскания за простой ТС;

- страховые выплаты правопреемникам умерших граждан;

- эксплуатация трубопроводов, линий электропередач и даже компьютерных сетей.

Не облагаются налогами в 2022-ом: различные государственные пособия (по инвалидности, безработице, родам и беременности), установленные законодательно компенсации, платы за донорство, алименты, безвозмездное оказание услуг, гос. премии за достижения в различных областях, социальная помощь, прибыль с продаж находившейся в собственности менее трёх лет недвижимости, оплата ухода за лицами с инвалидностью, материальная помощь на устранение последствий стихийных бедствий или на лечение, вознаграждения за призовые места в соревнованиях и конкурсах (при размере призов мене 4 000 руб.), реализация продукции сельского хозяйства в течение пяти лет с даты регистрации фермерства.

Изменения, которые ожидают физических лиц

Правительство подготовило несколько изменений в налогообложении для физических лиц, и некоторые начнут действовать как раз в 2022-ом году. Далее рассматриваются все нововведения, актуальные для россиян.

Ожидаются ли новые налоги

Какие налоги введут с 2022-го? Есть масса слухов о новых налогооблагаемых видах деятельности. Рассмотрим самые волнующие всех россиян и развеем все мифы:

- На скважины и колодцы. Многие владельцы коттеджей и частных домов, имеющие на собственных земельных территориях скважины, напряглись. Но они могут расслабиться, ведь на их источники водоснабжения налоги распространяться не будут. Зато с 1 января 2022 года предусматривается налог на скважины, используемые в коммерческих целях, вырабатывающие свыше ста кубометров в сутки, пробуренные до артезианского слоя и используемые для организации центрального водоснабжения. То есть нововведение распространится на товарищества садоводов и собственников недвижимости, и выплаты председатели наверняка будут собирать с членов обществ. Тарифы на 2022-ый год будут различаться по видам пользования водными ресурсами и географическим зонам.

- На пользование федеральными трассами. Услышав о таком изменении, практически все автовладельцы начали негодовать. Но собственников легковых машин такое нововведение не затронет. Этот налог распространяется на владельцев грузовиков, масса которых превышает 12 тонн. Если авто перемещается по дорогам, имеющим федеральное значение, то за каждый километр пути будет взиматься по 3,73 рубля. Эту сумму будет уплачивать владелец грузовика или водитель, если машина принадлежит иностранцу. Конечно, система под названием «Платон» существует уже несколько лет, но теперь с 2022-го года взимаемые ею сборы будут включаться в российский Налоговый кодекс.

- Налоги для самозанятых. Если гражданин ведёт маленький не зарегистрированный официально бизнес или же оказывает услуги в частном порядке, то в 2022-ом году его доходы планируется вывести из тени и обложить налогом. Если трудящийся россиянин не имеет ни работодателя, ни сотрудников в подчинении, но при этом осуществляет приносящую прибыль деятельность, он расценивается как самозанятый. Он должен будет зарегистрироваться в ФНС, подтвердив свой статус, и выплачивать налоги. Ставка составит 4%, если доход приносит сотрудничество с физ. лицами и 6%, если оплата поступает от юридических лиц. Пока закон, регламентирующий налогообложение для самозанятых, действует в пилотном режиме и всего в нескольких российских субъектах (в Татарстане, столице и Московской области, а также в Калужской области). Но с 2022-го года планируется расширить географию и, возможно, охватить всю Россию.

Какие налоги будут меняться?

Некоторые сферы налогообложения будут корректироваться, причём весьма существенно. Россиян ожидают повышенные тарифы, пересмотр системы расчётов ставок и прочие нововведения. Далее все грядущие изменения рассматриваются подробно.

Транспортные налоги

На данный момент ставка транспортного налога устанавливается местными муниципалитетами субъектов с учётом мощности автомобиля: чем больше лошадиных сил, тем больше платит автовладелец. Но с 2022-го система расчётов может сильно измениться.

С 2022-го года расчёт налога может осуществляться по пробегу авто: чем больше транспорт проехал, тем больше должен платить его владелец. И если данное нововведение будет утверждено правительством, то налоги будут взиматься с собственника прямо в момент покупки бензина, что весьма удобно, но исключит вероятность уклонения от обязательных налоговых платежей. И на новую машину формально будет начисляться меньше налогов.

К сведению! В Госдуме давно обсуждается возможность полной отмены транспортного налога. Но даже если подобный законопроект будет разработан и утверждён, это не означает, что автовладельцы полностью освободятся от уплаты. Транспортный налог в будущем, возможно, заменится экологическим сбором, который будут обязаны перечислять в российскую казну все собственники машин, загрязняющие окружающую среду. В дополнение таких платежей может быть внедрено платное использование автотрасс.

С 2022-го года могут внедряться повышающие коэффициенты. Первая группа затрагивает возраст машины. Чем она старше, тем выше будет ставка, ведь по мере эксплуатации увеличиваются объёмы выхлопов, возрастает уровень издаваемого шума. Вторая категория коэффициентов может распространиться на стоимость авто. Так, если машина стоит более 3-х млн. рублей и служит не дольше трёх лет, базовая ставка будет умножаться на 1,1. При стоимости автомобиля свыше 15 млн. и сроке службы до 20-и лет коэффициент составит 3.

Так как система налогообложения для транспорта регламентируется на местных уровнях муниципалитетами субъектов, базовые новые ставки устанавливаются для каждого региона отдельно. Также могут внедряться повышенные тарифы. Так, обсуждалась возможность увеличения ставки для второго и каждого последующего авто в одной семье.

Свежая информация гласит, что льготы для транспортных налогов в 2022-ом году, скорее всего, сохранятся. Они будут действовать для:

- находящихся в угоне авто;

- занятых в сельском хозяйстве транспортных средств;

- применяемых в промышленности и имеющих мощность до пяти лошадиных сил машин;

- используемых в рамках соц. программ машин (при мощности ниже ста лошадиных сил);

- родителей детей с инвалидностью;

- опекунов сирот;

- многодетных семей.

Последние три пункта могут входить в состав льгот по решению региональных властей.

Уплачиваемый с заработной платы НДФЛ сохранится для рядовых сотрудников, являющихся резидентами российского государства, на том же уровне. Ставка по-прежнему будет составлять 13%.

Для нерезидентов РФ будет действовать единая ставка, актуальная для граждан – 13%. Специальные показатели устанавливаются для:

- процентов по облигациям – 9% (вероятно возрастание до 12%);

- дивидендов, перечисляемых российскими компаниями нерезидентам – 15%;

- выигрышей и процентов по рублёвым вкладам (с прибылью, превышающей максимальную, рассчитанную по ставке рефинансирования с прибавлением пяти пунктов) и по валютным (при процентных начислениях свыше девяти процентов) – 35%;

- прочих доходов – 30%.

Полезная информация! Депутатами предлагалось ввести дифференцированные ставки для разных размеров доходов: до 100 тыс. за год – пять процентов, от ста тыс. до 3-х млн. – стандартные 13%, от трёх до десяти миллионов – 18%, а свыше 10 млн. – 25%. Но пока такое нововведение не было поддержано, хотя в будущем оно, возможно, будет реализовываться.

На недвижимость

Ранее налоги на недвижимость начислялись на инвентаризационные цены недвижимых объектов, но в 2022-ом году ставка рассчитывается по кадастровой стоимости, которая будет на порядок, а иногда и в разы выше инвентаризационной. Для физических лиц ставка составляет 0,1%, а для объектов со стоимостью свыше 300 млн. или относящихся к коммерческой категории – 2%.

Для пенсионеров

Для пенсионеров действуют льготы. Так, их пенсии не облагаются НДФЛ. А неработающие вышедшие на законный отдых граждане освобождаются от уплаты имущественного налога на жилплощадь (при площади до 50 квадратов и стоимости до 300 млн.), транспортного и земельного (льготные условия распространяются на один объект площадью до шести соток).

Нововведения, распространяющиеся на юридических лиц

Лиц, имеющих статус юридических, также ожидают некоторые нововведения. Одни неизбежно повысят налоговую нагрузку, другие же упростят отчётность и даже помогут сэкономить. Рассмотрим все грядущие в 2022-ом году изменения:

- Экологический налог, уплачиваемый предприятиями, загрязняющими окружающую среду. Такой сбор существует и сегодня, но он с 2022-ого года будет входить в Налоговый кодекс и обретёт фиксированную ставку.

- Увеличение предельной базы для страховых взносов – суммы заработка сотрудника, с которой могут выплачиваться налоги. Этот показатель будет увеличен на 10%.

- Пенсионные взносы будут составлять в 2022 году 22%. То есть льгота, действовавшая до 2022-го, продлится.

- Появится новый увеличенный ЕНВД, который с 2022-го будет уплачиваться с иных сумм. Размер фиксирован, но если учесть коэффициент инфляции, равный 2,009, то можно прийти к выводу, что прирост налога составит 5%.

- Для упрощенцев, то есть предприятий, работающих по упрощённой системе налогообложения, льготная ставка 20% прекратит действовать. То есть с 2022-го года показатель вырастет до стандартных 30 процентов.

- Для ИП повысятся налоги: взносы вырастут на 10%. Но вычисляться они будут с учётом всех текущих расходов, а не только по доходам, как было раньше.

Прочие нововведения

Есть и новые правила, которые будут использоваться с 2022-го года:

- Единый налоговый платёж. Теперь граждане смогут сразу перечислять и имущественные налоги (транспортный, земельный), и НДФЛ.

- Информирование. В компетенцию Федеральной налоговой службы войдут регулярные оповещения граждан о начисленных налогах, долгах и недоимках. ФНС будет информировать налогоплательщиков по их письменным согласиям не чаще раза в квартал посредством электронных писем, СМС-сообщений или прочих способов связи.

- Взыскания задолженностей. В 46-ю статью Налогового кодекса внесены поправки, согласно которым решения о взысканиях задолженностей с граждан будут приниматься только при сумме долга, превышающей 3 000 руб. (или при меньшей сумме, не выплачиваемой в течение периода дольше трёх лет).

- Возврат переплат. С 2022-го года отменяется ограничение, согласно которому зачитаются (возвращаются) переплаты только по налогам той же категории.

Налоги и сборы в России в 2022-ом году будут рассчитываться по-новому, но далеко не все. И теперь вам известны все особенности налогообложения.

Налогообложение ФЛП – 2022

Какие ставки налогообложения для ФЛП на общей и упрощенной системе налогообложения в 2022 году

Какие ставки налогообложения для ФЛП на общей и упрощенной системе налогообложения в 2022 году

Повышение налогов для ФЛП

Повышение минимальной зарплаты и прожиточного минимума повлияло на следующие показатели:

– максимальные ставки единого налога для упрощенцев I и II групп;

– минимальную и максимальную суммы ЕСВ, которые платят ФЛП “за себя”.

Сколько единого налога будут платить ФЛП-единщики I и II групп

Напомним, что фиксированные ставки единого налога устанавливают предпринимателям сельские, поселковые, городские советы или советы объединенных территориальных общин, созданные в соответствии с законом и перспективным планом формирования территорий общин, в зависимости от вида хозяйственной деятельности, в расчете на календарный месяц (п. 293.2 НКУ). При этом их максимальный размер устанавливают:

1) для первой группы плательщиков единого налога – в пределах до 10% размера прожиточного минимума;

2) для II группы плательщиков единого налога – в пределах до 20% размера минимальной заработной платы.

Итак, с января 2022 года максимальные фиксированные ставки единого налога для ФЛП-единщиков составляют:

– для I группы – 210,20 грн (2102 грн х 10%);

– для II группы – 944,60 грн (4723 грн х 20%).

По сравнению с 2022 годом суммы единого налога увеличились соответственно на 18,10 грн (210,20 грн – 192,10 грн) и 110 грн (944,60 грн – 834,60 грн).

Какие ставки единого налога для ФЛП-единщиков III группы

Ставки единого налога для предпринимателей III группы в 2022 году останутся такими же, как и в 2022 году:

– 5% от дохода

– 3% от дохода + НДС

Сколько ЕСВ должны платить ФЛП “за себя”

ЕСВ – это консолидированный страховой взнос в Украине, сбор которого осуществляется в системе общеобязательного государственного страхования в обязательном порядке и на регулярной основе.

Изменение с 1 января 2022 года размера минимальной зарплаты (4723 грн) влечет за собой изменение минимальной и максимальной сумм ЕСВ.

Минимальная сумма ЕСВ, которую предприниматели (как единщики, так и общесистемщики) должны платить в расчете на месяц, с 2022 года составляет 1039,06 грн (4723 х 22%).

Соответственно, минимальная квартальная сумма ЕСВ составляет 3117,18 грн.

В 2022 году максимальная база начисления ЕСВ равна 15 размерам минимальной зарплаты (п. 4 ч. 1 ст. 1 Закона Украины “О сборе и учете единого взноса на общеобязательное государственное социальное страхование” от 08.07.2010 г. № 2464-VI).

Следовательно, максимальный страховой взнос в 2022 году составляет 15585,90 грн (4723 грн х 15 х 22%). Такую сумму ЕСВ должен уплатить ФЛП в случае, когда сумма полученного им дохода (чистого дохода) в расчете на месяц составит 70845 грн и больше.

Изменение размера минимальной зарплаты в 2022 году Законом о Госбюджете-2022 не запланирована. Таким образом, как минимальная, так и максимальная сумма ЕСВ в течение всего 2022 года для предпринимателей не изменится.

Сколько налогов платят ФЛП-общесистемщики

Согласно п. 177.2 НКУ объектом налогообложения у предпринимателей-общесистемщиков является чистый доход (прибыль). Его определяют как разницу между общим налогооблагаемым доходом (выручкой в денежной и неденежной формах) и документально подтвержденными расходами, связанными с хозяйственной деятельностью физлица-предпринимателя.

Предпринимательские доходы общесистемщиков в 2022 году будут облагаться НДФЛ по ставке 18% (п. 167.1 НКУ).

В то же время в течение 2022 года ФЛП-общесистемщики должны перечислять НДФЛ в виде авнсових платежей.

Также физлицу-общесистемщику нужно начислять и уплачивать военный сбор по ставке 1,5% (пп. 1.2 п. 16 1 подразд. 10 разд. ХХ НКУ).

Базу налогообложения военным сбором определяют в том же порядке, что и базу НДФЛ.

ФЛП-общесистемщик “за себя” в 2022 году должен платить ЕСВ – 22% от чистого дохода (прибыли), но не менее 1039,06 грн в расчете на месяц. Подробнее об ограничении по уплате предпринимателями ЕСВ «за себя» читайте выше.