Налоги на доходы, имущество и зарплаты в Австралии

Территориальная обособленность Австралии не помешала ее экономике стать в один ряд с экономиками развитых стран. Инвестиционная привлекательность государства-материка настолько высока, что в мировом рейтинге 2022 года оно расположилось на пятой строчке. При том, что налоги в Австралии нельзя назвать низкими, инвесторов больше привлекает эффективность их администрирования и лояльное отношение к минимизации фискальных обязательств.

Особенности налоговой системы

Австралийский Союз представляет собой федерацию, состоящую из 6 штатов – Нового Южного Уэльса, Квинсленда, Виктории, Тасмании, Южной и Западной Австралии, и двух территорий – Северной и Столичной. В связи с этим и налоговая система Австралии условно поделена на три уровня:

- федеральный;

- региональный;

- муниципальный.

Сводного кодекса о налогах в Австралии нет. Основные нормативно-правовые акты, регулирующие эту сферу жизни страны, представлены законами:

- О подоходном налоге – Income Tax Act 1986.

- О корпоративном налоге – Income Tax (TFN Withholding Tax (ESS)) Act 2009.

- Об оценке подоходного налога – Income Tax Assessment Act 1997.

- О налоговом администрировании – Taxation Administration Act 1953.

- О ставках подоходного налога с 2022 года – Income Tax Rates Amendment (Sovereign Entities) Act 2022.

- О налоге на товары и услуги – GST – A New Tax System (Goods and Services Tax) Regulations 2022 .

- Об уплате медицинского налога – Medicare Levy Act 1986 .

- Об акцизах – Excise Act 1901 .

Особенностью австралийской финансовой системы можно считать и то, что налоговый год в стране начинается с 1 июля и заканчивается 30 июня следующего календарного года.

В Австралии подоходный налог предполагает прогрессивную шкалу ставок сбора, граждане страны не выплачивают налог на прирост капитала при продаже своего жилья, которым владели более двух лет, но все уплачивают гербовый сбор. Не имеющие статуса резидента, но с доходами из австралийских источников, в основном налоги для физических лиц в Австралии не уплачивают и отчеты не подают.

Более подробно об этих и других налогах рассказано ниже в статье.

Пройдите социологический опрос!

Покупка и содержание недвижимости

Классический налог на недвижимость в Австралии на федеральном уровне отсутствует. Однако условия покупки и продажи имущества для граждан страны и нерезидентов существенно отличаются. Обладатели австралийского паспорта освобождены от уплаты налога на прирост капитала при продаже собственного жилья, которым владели два года и долее.

Вне зависимости от налогового статуса при заключении сделки покупателю придется разово уплатить гербовый сбор. Размер пошлины зависит от региона расположения недвижимости, ее стоимости, а также наличия льгот и освобождений – они утверждаются в каждом субъекте федерации отдельно.

Минимальная ставка составляет 2 %. Точнее сумму сбора можно высчитать, используя онлайн-калькулятор .

Для иностранцев, совершающих операции с недвижимостью, действует еще ряд ограничений и обязательных платежей:

- Свое намерение купить дом или коммерческое помещение нужно подкрепить разрешением, за которое придется выложить около 5 000 долларов (здесь и далее цены указаны в долларах США).

Без разрешения можно купить только квартиры в новостройках, если застройщик сам оформил все бумаги, позволяющие продавать площади иностранцам.

Без разрешения можно купить только квартиры в новостройках, если застройщик сам оформил все бумаги, позволяющие продавать площади иностранцам. - Если нерезидент продает недвижимость дороже 750 000 долл., то из предназначаемой к выплате суммы в обязательном порядке удерживаются 12,5% в качестве налога на прирост капитала, без учета самого факта получения финансовой выгоды.

- С 2017 года законодатели Австралии запретили применять льготы ко всем операциям, совершаемым с имуществом, принадлежащим нерезидентам. В 2022 году эта норма была обновлена еще раз.

Налогообложение источников дохода и НДФЛ

Нерезиденты, получающие доходы из австралийских источников, по большей части сами налоги в Австралии для физических лиц не уплачивают и отчеты не подают. За них эту обязанность выполняют организации, выплачивающие дивиденды и процентный доход другого рода.

Ставка удержания зависит от вида выплаты и договорного статуса между страной происхождения получателя и властями Австралии.

| Тип выплаты | Если получатель происходит из страны, с которой у Австралии есть налоговое соглашение | Если получатель из бездоговорной страны |

|---|---|---|

| Процентный доход | В соответствии с положениями договора | 0.1 |

| Дивиденды | Большинство соглашений сокращает эту ставку до 15 %. Полный список стран и подробности договоренностей можно найти на сайте Налоговой службы Австралии – АТО ( Australian Taxation Office ) | 0.3 |

| Роялти | 0.3 |

Для доходов физических лиц, работающих на территории государства, предусмотрен подоходный налог в Австралии. Шкала ставок сбора прогрессивная, то есть следующая повышенная ставка применяется к доходу только в части превышения очередного порога.

| Диапазон доходов, долл. США | Ставка, % | |

|---|---|---|

| резиденты | нерезиденты | |

| до 18 200 | 0 | 32.5 |

| от 18 201 до 37 000 | 19 | |

| от 37 001 до 90 000 | 32.5 | |

| от 90 001 до 180 000 | 37 | 37 |

| более 180 000 | 45 | 45 |

Полную оценку дохода плательщика с учетом налогового статуса и положенных ему вычетов можно провести с помощью онлайн-инструмента на сайте ATO. Упрощенный расчет не включает применение льгот и медицинских отчислений, но дает представление о приблизительной сумме годового обязательства.

Полную оценку дохода плательщика с учетом налогового статуса и положенных ему вычетов можно провести с помощью онлайн-инструмента на сайте ATO. Упрощенный расчет не включает применение льгот и медицинских отчислений, но дает представление о приблизительной сумме годового обязательства.

Вместо НДС в Австралии взимается налог на товары и услуги (GST). Однако сам механизм сбора косвенных обязательств тот же: полная сумма налога оплачивается конечным потребителем, а производитель и продавец обязаны вести учет и перечислять полученные средства в бюджет государства.

Стандартная ставка налога в Австралии составляет 10 %. Окончательная сумма в чеке будет зависеть от того, указан ли НДС в составе цены на витрине. Чтобы узнать величину обязательства, можно воспользоваться официальным онлайн-калькулятором GST .

Субъекты предпринимательства могут регистрироваться плательщиком НДС самостоятельно. Если годовой оборот превысил 75 000 долларов, то сделать это нужно обязательно: на учет необходимо стать в течение 21 дня с момента превышения порога.

Для некоммерческих организаций эта планка выше – не платить НДС они могут до тех пор, пока не достигнут валовой выручки в 150 000 долларов.

Подсчет оборота нужно вести без учета НДС. В то же время не облагаются GST и не включаются в валовый оборот продажи:

- основных продуктов питания, если они предназначены исключительно для человека (кроме необработанного молока, зерна, живых животных);

- отдельных медицинских средств, приборов и лекарств;

- воды и услуг по организации стоков;

- автомобилей для инвалидов;

- драгоценных металлов;

- сельхозугодий;

- квот по допустимым выбросам.

Кроме того, не начисляется дополнительный налог на услуги:

- по международным перевозкам;

- проведения религиозных ритуалов;

- ухода за детьми;

- международной почты;

- компаний по продаже бизнеса.

Нулевая ставка налогообложения предусмотрена также для всех экспортных операций, если вывоз продукции или предоставление услуги происходит в течение 60 дней после их оплаты.

Налогообложение операций по продаже активов

Операции с дорогостоящими активами – недвижимостью, ценными бумагами, паями, предметами роскоши, криптовалютой, предметами коллекционирования и драгоценностями – подпадают под обложение налогом на прирост капитала (CGT).

Отдельные ставки для полученной от продажи прибыли австралийские законодатели вводить не стали. Весь полученный доход включается в базу обложения подоходным налогом юридических и физических лиц (в зависимости от владельца актива).

При исчислении обязательства стоит учитывать несколько важных моментов:

- Прибылью от операций отчуждения считается разница между ценой приобретения и стоимостью продажи актива.

- Уменьшить базу можно на величину затрат на оформление, модернизацию и улучшение объектов.

- Если реализация актива принесла бывшему владельцу убытки, он может за их счет уменьшить сумму налога на прирост капитала по другим операциям (кроме продажи драгоценностей). Отрицательная разница по отчуждению ценных активов не может уменьшить величину доходов в виде зарплаты или выручки от ведения бизнеса.

Не облагаются налогом продажи:

- предметов личного пользования (бытовой техники, электротоваров, мебели) стоимостью ниже 10 000 долларов;

- коллекционных предметов, купленных менее чем за 500 долларов;

- личного единственного жилья (однако при регистрации сделки уплачивают гербовый сбор);

- собственного автомобиля или мотоцикла;

- предметов, прав и оборудования, если они не используются в хозяйственной деятельности с целью получения прибыли;

- любого объекта, купленного до 20 сентября 1985 года.

Датой возникновения обязательства считается день заключения договора о передаче прав новому владельцу. При этом факт оплаты по заключенному соглашению в расчет не берется.

В понимании налога на прирост капитала не является объектом также наследование имущества. Приятным моментом для всех новых собственников станет то, что в Австралии не взимается налог на наследство, если передача имущества происходит физическому лицу, а не благотворительной организации или фонду.

Налог на прибыль организаций

Шкала ставок налога на прибыль (company tax) в Австралии плоская, различаются они только по типам плательщиков.

| Категории субъектов | Размер ставки |

|---|---|

| Базовая ставка (для организаций с оборотом менее 50 млн долл.) | 0.275 |

| Предприятия, совокупный оборот которых составляет более 50 млн за год | 0.3 |

| Компании-нерезиденты и некоммерческие организации, прибыль которых превысила 916 долл. | 0.3 |

| Кредитные союзы | до 45 % |

Начиная с 2022-2022 налогового года, базовая ставка будет постепенно снижаться и в дальнейшем станет равна:

- в 2022–2022 годах – 26 %;

- в 2022–2022 годах и далее – 25 %.

Взносы по медицинскому страхованию

Базовое медицинское обслуживание в Австралии предоставляется бесплатно при условии, что пациент уплачивает взносы по программе Medicare. Его взимают в виде 2 % удержания из доходов физических лиц, получаемых в качестве зарплаты и другого налогооблагаемого дохода.

Базовое медицинское обслуживание в Австралии предоставляется бесплатно при условии, что пациент уплачивает взносы по программе Medicare. Его взимают в виде 2 % удержания из доходов физических лиц, получаемых в качестве зарплаты и другого налогооблагаемого дохода.

Автоматически освобождаются от обязанности уплачивать медицинские страховые взносы нерезиденты, дипломаты, иждивенцы австралийских граждан (на них распространяется страховка родителей или опекунов), инвалиды.

Правильно подсчитать свой годовой платеж за право быть застрахованным и получать необходимую медицинскую помощь можно на сайте ATO.

Тем, кто не имеет достаточного покрытия по страховке или зарабатывает в год более установленного порога, нужно доплачивать взносы в рамках дополнительной программы Medicare levy surcharge (MLS).

Окончательные ставки дополнительных взносов зависят от размера годового заработка и семейного положения налогоплательщика. В него включают все виды доходов и пособий, а также размер налоговых льгот физического лица.

| Типы плательщиков | Необлагаемый порог, долл. | 1 ступень, долл. | 2 ступень, долл. | 3 ступень, долл. |

|---|---|---|---|---|

| Одинокий | 90000 | 90 000 – 105 000 | 105 000 – 140 000 | свыше 140 000 |

| Семейные (общий доход супругов) | 180 000 | 180 000 – 210 000 | 210 000 – 280 000 | свыше 280 000 |

| Размер ставки, % | 0 | 1 | 1.25 | 1.5 |

Если в семье родились двое и более детей, то порог начисления доплат по MLS можно увеличить: на 1 500 долларов за каждого последующего ребенка, начиная со второго.

Об основных аспектах жизни, традиции и особенностях менталитета австралийцев читайте в статье “Австралия: жизнь обычных людей“.

Акцизные сборы

Как и в большинстве стран, в Австралии под действие акцизов подпадают:

Как и в большинстве стран, в Австралии под действие акцизов подпадают:

- табачная продукция;

- алкоголь;

- топливо и нефтепродукты.

Ставки акцизных сборов фиксированные и устанавливаются в зависимости от единицы объема или процентного содержания определенных компонентов.

| Вид продукции | Ставки, долл |

|---|---|

| Пиво (крепче 1,15 % алкоголя на литр готового продукта) | 3,06–50,70 за литр чистого алкоголя |

| Напитки крепостью не более 10 % алкоголя на литр готовой продукции | 85,87 |

| Продукт с крепостью выше 10 % | 80,20-85,87 |

| Сигареты (если в них не более 0,8 г табака в каждой) | 0,93653 за 1 сигарету |

| Другие табачные изделия | 1291,77 за 1 кг табака |

| Бензин и дизельное топливо | 0,418 за 1 литр |

| Масла и смазочные материалы | 0,085 за 1 литр |

Плата за землю и другое недвижимое имущество

Сборы с владельцев недвижимого имущества (зданий, сооружений и земельных участков) устанавливаются на региональном уровне. Средние ставки различаются еще и по типу объекта:

- жилые помещения – 0,35 % от налоговой стоимости;

- коммерческие площади – 1 %;

- сельскохозяйственные угодья – 0,2 %.

В каждом штате действуют свои тарифы для оплаты ежегодного налога на землю, поэтому лучше использовать онлайн-сервисы на сайтах региональных правительств.

В каждом штате действуют свои тарифы для оплаты ежегодного налога на землю, поэтому лучше использовать онлайн-сервисы на сайтах региональных правительств.

К примеру:

- Новый Южный Уэльс разработал расчет суммы основного обязательства и доплаты (если необходимо).

- Квинсленд разместил на сайте правительства отдельные ставки для физлиц и организаций , а также оценщик будущего налога.

- Тасмания – на сайте штата есть и калькулятор , и справочник тарифов.

- Столичная территория – на сайте властей есть примерный расчет налога для коммерческой недвижимости и жилья.

- Западная Австралия – власти разработали свой инструмент для ознакомления плательщиков.

Не взимают ежегодный земельный сбор за участки, расположенные в Северной территории.

Нестандартные сборы

После сильнейшего наводнения в штате Квинсленд в январе 2011 года правительство страны решило ввести временный налоговый сбор с граждан Австралии. Суть налогообложения на наводнение состояла в том, что жители части страны, не пострадавшей от стихии, в течение 2011–2012 фискального года ежемесячно выплачивали от 1 до 5 долларов, чтобы таким образом помочь бюджету покрыть почти 3 млрд долл. ущерба, принесенного бедствием.

По состоянию на 2022–2022 годы этот платеж отменен, а всем пострадавшим от природных явлений (тайфунов, ураганов, наводнений или масштабных пожаров) ATO предлагает отсрочку в представлении отчетности и помощь в улаживании налоговых проблем.

Отчетность

Фискальный год в Австралии заканчивается 30 июня, и у австралийских налогоплательщиков есть 4 месяца для того, чтобы подать отчетность: крайний срок – 31 октября. Для удобства жителей страны на сайте ATO есть информация не только о том, какие налоги в Австралии платят граждане и нерезиденты, но и о способах электронной подачи отчетов через систему myTax .

Фискальный год в Австралии заканчивается 30 июня, и у австралийских налогоплательщиков есть 4 месяца для того, чтобы подать отчетность: крайний срок – 31 октября. Для удобства жителей страны на сайте ATO есть информация не только о том, какие налоги в Австралии платят граждане и нерезиденты, но и о способах электронной подачи отчетов через систему myTax .

Декларации о доходах нужно подавать даже тем, кто не работает и не получает регулярный доход. Нулевая декларация нужна прежде всего тем, кто может претендовать на получение льгот и вычетов (за детей, иждивенцев и прочих).

Заключение

Перечень налогов и сборов, действующих в Австралии, в общих чертах схож с теми, которые действуют в европейских странах. Подобная унификация помогает эффективнее работать в рамках международных соглашений об избежании двойного налогообложения. В то же время высокие ставки сборов власти страны компенсируют разнообразными вычетами и высокими порогами необлагаемых минимумов.

Австралия снижает налоги: Видео

Переезд в Австралию: жильё, работа, программы иммиграции.

В Южном полушарии нашего земного шара находится обособленное от других стран государство Австралия. Изолированность водами Мирового океана от других континентов создает особые условия для жизни на континенте.

В 2022 году Австралия вошла в пятерку список самых богатых стран мира. Климатическое расположение материка, стабильность жизни и открытость к эмигрантам притягивает в страну большое количество людей желающих навсегда переехать на континент.

Уровень жизни в Австралии

Развитие экономики и, соответственно стремительное повышение уровня жизни получилось благодаря тому, что правительство Австралии взяло курс на внедрение принципа laissez-faire (невмешательства). Внедрение доктрины минимального вмешательства государства в экономику позволило стимулировать развитие бизнеса в стране и улучшить показатели экономического роста в целом.

Валюта страны австралийский доллар AUD, который с 1983 года является свободно конвертируемой валютой. Один австралийский доллар обменивается в среднем на 44 российских рубля.

Средняя зарплата в Австралии в 2022 году

В стране преобладает обрабатывающая промышленность, сельское хозяйство и переработка природных ресурсов. В таких секторах экономики занята значительная часть населения.

В Австралии принято рассчитывать заработную плату в разрезе часа или года. Средняя заработная плата составляет 60896 австралийских долларов в год, что в переводе на российские рубли составляет 2,6 млн. в год и соответственно в месяц 221,83 тыс. рублей.

Женский труд оценивается работодателями значительно меньше чем мужской. Ввиду такого неравноправного фактора, средний доход женщин 66,6 тыс., а мужчин 78,5 тыс. австралийских долларов.

Наибольший доход получают жители Сиднея, а самый наименьший зафиксирован в штате Тасмания и на юге страны.

По отраслям наибольший доход приносит работа в добывающей сфере, финансовых и страховых организациях, телевидении и СМИ.

Наименьший доход – розничная торговля, предприятия питания, гостиничный бизнес, производство.

Несмотря на амплитуду высоких и низких зарплат, уровень жизни в любой отрасли и в любом месте Австралии остается на надежном уровне и гарантирует высокий уровень жизни. Не зря Австралия – страна с самым низким уровнем безработицы во всем мире в 2022 году – 5,19%.

Минимальная зарплата в Австралии в 2022 году

Минимальный размер оплаты труда в Австралии в 2022 году составляет 18,9 AUD или 719, 2 в неделю. Рабочий день австралийцев – 38 часов.

Однако в стране меньше 8% населения работают за ставку МРОТ, это примерно 2,0 млн. человек. Остальное население Австралии получает заработную плату в большем от МРОТ размере.

Подоходный налог в Австралии в 2022 году

Основные плательщиками налогов в Австралии являются наемные работники, для которых заработная плата является единственным источников доходов. Поэтому исчисление и удержание налога производится в основном работодателями.

В стране каждый резидент должен получить налоговый номер (Tax file number), по которому учитываются налоговые выплаты. Даже если гражданин австралийской республики находится вне пределов штатов, он все равно уплачивает налоговый взнос в бюджет страны, но по особой ставке.

Налоговая ставка подоходного налога варьируется в зависимости от дохода – чем он выше, тем соответственно выше и удержание. Налоговый год длится в период с 1 июля по 30 июня. За этот год учитываются все полученные доходы резидентов и производятся удержания по следующей схеме (долларах США):

– от 30,0 тыс. долларов – 8 %;

– от 70,0 до 80,0 тыс. долларов – 22-24%;

– 100,0 тыс. долларов – 27%;

– 200,0 тыс. долларов – 34%.

Ставка налога на прибыль для иностранцев составляет 47 процентов.

При ежегодном исчислении налога сотруднику выдается документ Payment Summary, который содержит информацию об общем доходе и сумме удержанного налога. По завершении финансового года многим австралийцами государство возвращает суммы излишне уплаченного налога (tax refund).

Зарплата в Австралии по профессиям в 2022 году

В стране существует список востребованных профессий, который ежегодно обновляется и актуализируется. Именно исходя из этого списка у эмигрирующих в страну есть возможность получения рабочей визы для трудоустройства и последующего обустройства в стране.

Ниже приведены основные зарплаты по профессиям (AUD):

– учитель – 60 000;

– мед. работники – 80000;

Это средние годовые заработные платы по профессиям. Индивидуальный размер зависит от общего стажа, города и профессиональных способностей работника, а для эмигрантов еще и от уровня знания английского языка.

Стоимость жизни в Австралии в месяц в 2022 году

Самая затратная статья расходов у среднестатистического гражданина Австралии – это аренда квартиры и коммунальные платежи. Аренда в среднем обходится в 1350 AUD. Ее стоимость в городе значительно выше, а в пригороде и южной части страны снижается и может доходить до 1200 в месяц.

Если же семья решит приобрести квартиру, то стоимость квадратного метра жилья составляет от 6951,94 до 4932,9 AUD за 1 квадратный метр, а ипотечная ставка колеблется в пределах 3- 3,3%.

Стоит отметить, что стоимость покупки жилья в Австралии одна из самых высоких в мировом масштабе. Это и является главным минусом при выборе места эмиграции.

Транспортные расходы жителей Австралии складываются из поездок в общественном транспорте. Стоимость проезда в автобусе (трамвае) составляет в среднем 5 долларов, но цена может различаться в зависимости от штата и от наличия карты go card.

При наличии собственного транспорта стоимость литра бензина составляет 1,4-1,7 доллара за литр.

Расходы на питание на человека в расчете потребительской корзины из необходимых продуктов на месяц выходят в 13 тысяч рублей, что составляет 300 австралийских долларов. Траты на питание могут быть и больше, в зависимости от повседневных расходов и привычек питания. Коммунальные услуги составляют примерно 200 долларов в месяц, расходы на одежду до 500 долларов.

Суммарные затраты в месяц составляют на человека 1900 AUD в месяц (без учета расходов на проживание).

Пенсионеры в Австралии уровень и качество жизни

Во сколько лет пенсия в Австралии в 2022 году

Пенсионный возраст в Австралии начинается в 65 лет для мужчин и в 64 для женщин. При выходе на пенсию возникает право на получение двух видов пенсий:

На государственную пенсию могут рассчитывать налогоплательщики, которые достигли пенсионного возраста. При этом правом получения такой пенсии обладают и иностранные граждане, постоянно проживающие в Австралии. Стоимость пенсии около 500 долларов, на семью 900 долларов. Если стоимость недвижимости составляет порядка 166 000 долларов, либо на счету в банке находится более 50 000 долларов сбережений, то государственная пенсия может быть снижена.

Частная пенсия выплачивается гражданам, которые отчисляли из своей заработной платы 9% от доходов в частные пенсионные фонды. Такие фонды развиты в Австралии и работают по примеру инвестиционных организаций. Они находятся на особом контроле у государства и именно благодаря частным фондам уровень пенсий в Австралии находится на высоком уровне. Поменять частный фонд австралиец может в любое время простым заполнением анкеты на сайте.

Сколько получают пенсионеры в Австралии в 2022 году

Средняя пенсия в Австралии составляет 1815 австралийских долларов для одиноко проживающих (79,1 тысячи рублей), для семейных пар 2740 (119,4 тысячи рублей).

Индивидуальный размер пенсии зависит от источника выплаты (государственные или частные фонды), размера выплаты по частной пенсии, а также стоимости имущества пенсионера.

Частная пенсия может выплачиваться единовременно либо частями. В стране также существует институт накопительных пенсий. Накопительная часть формируется из дополнительных взносов пенсионера и может передаваться по наследству.

Работа в Австралии для пенсионеров

Вышедшие на пенсию австралийцы могут продолжать трудиться. Государство на своем уровне стимулирует труд таких категорий граждан. Для этого в стране внедрена система Work Bonus. Согласно ей доход пенсионера в размере 500 AUD не учитывается при исчислении налогов и в декларации отнимается от общей суммы доходов. В итоге пенсионные выплаты по государственной пенсии не уменьшаются. Либо снижаются незначительно.

Работать пенсионеры могут в любой сфере, однако заработная плата пенсионеров несколько ниже и зависит от количества отработанных часов.

Льготы для пенсионеров в Австралии

Граждане пенсионного возраста широко пользуются социальными преференциями от государства. Для пенсионеров предусмотрен льготный либо бесплатный проезд в общественном транспорте.

Министерство по социальному обеспечению выдает пенсионерам Pensioner Concession Card. Карта дает право на льготное обеспечение лекарствами и получение медицинских услуг. Например, за 6 австралийских долларов можно получить льготные лекарства на сумму в 300 долларов.

Продолжительность жизни мужчин и женщин в Австралии в 2022 году

Средняя продолжительность жизни австралийцев составляет 81 год и такой показатель выводить Австралию в число стран лидеров по продолжительности жизни.

Мужчины проживают в среднем более длительный период жизни по отношению к мужчинам из других стран. Средний жизненный цикл мужчин 80 лет, женщин 84 года.

На такой большой возраст влияет климат контента, а также созданные правительством экономические условия.

Большое значение имеет и психологическое состояние. Австралийцы – счастливые люди. Правительство старается не ввязываться в военные конфликты, его усилия направлены исключительно на повышение благосостояния населения.

Медицинское страхование в Австралии

Особенности страхования в Австралии

В Австралии внедрена система Medicare, которая была одобрена правительством в 1984 году. С тех пор система зарекомендовала себя наилучшим образом и позиционируется как «доступное для австралийцев здравоохранение».

Каждый совершеннолетний гражданин получает именную карту Medіcare Card. Эта карта дает право ее держателю, и членам семьи проходить бесплатное лечение в мед. центрах, стационарах, клиниках.

Система социального страхования в Австралии

Система социальной защиты граждан базируется на принципе перераспределения доходов граждан в целях выравнивания получателей в выплате социальных пособий.

Существуют разновидности социальных выплат:

– страховка от потери трудоспособности или летального случая;

– страхование от несчастных случаев.

Остальные социальные выплаты мало интересуют работодателей. Поэтому работники самостоятельно делают отчисления в фонды, чтобы получать дополнительные выплаты при определенных обстоятельствах, например, как выплата больничных.

Особенности австралийского менталитета

Народ, населяющий континент – общительные веселые люди, у которых принято постоянно улыбаться. Они по-простому относятся ко многим бытовым вещам, запросто могут ходить в наглаженных вещах.

Австралийцы не отдаются на сто процентов работе, трудоголизм не в черте их характера. Они оставляют время в своем дне для других занятий, в том числе спортом.

Национальный состав страны представлен англичанами, немцами, японцами, китайцами, русскими.

Потомки аборигенов составляют только 2,5 процента от общей численности населения.

Русская диаспора в Австралии

Точных данных о количестве русских в Австралии нет, но по предварительным подсчетам их численность доходит до 40 тыс. человек. Наибольшее число русскоязычных выходцев из России проживает в Мельбурне и Сиднее. В некоторых городах страны возникают кварталы русских выходцев, существуют русские общины и центры.

Ввиду того, что основная масса переезжает по трудовой визе из числа востребованных профессий, то трудятся русские в разных сферах экономики.

Негативным моментом становится фактор, что потомки выходцев из России зачастую не поддерживают русские корни, их дети становятся англоязычными гражданами и нередко забывают традиции и корни.

Программы иммиграции в Австралии

Для иммиграции на австралийский континент можно воспользоваться несколькими программами: студенческая, трудовая, брачная, гуманитарная, эмиграция бизнесменов.

Главное условие для переезда в Австралию – это знание английского языка.

Для желающих обучаться в стране выдаются студенческие визы, по которым можно пройти обучение, устроиться в дальнейшем на работу и остаться в стране.

Для переезда по трудовой визе, способствующим фактором будет являться внесение специальности, которой обладает претендент на переезд, в список востребованных профессий. Департаментом миграции список актуализируется, ежегодно обновляется и публикуется на официальном интернет-портале.

Существуют виды виз:

– постоянная для независимых граждан (подкласс 189) и постоянная, пользующихся поддержкой одного из штатов (подкласс190);

– временная виза (подкласса 489) кто поддерживается родственниками или штатом.

Вступление в барк с гражданином Австралии позволяет супругу получить гражданство, даже без знания языка. Однако существуют ограничения по возрасту – 18 лет для обоих партнеров. Супружеской паре необходимо будет предоставить доказательства брачной связи, чтобы исключить фиктивность отношений. По такой визе могут переехать не только разнополые супруги, но и лица с нетрадиционной сексуальностью, находящиеся в семейных отношениях, в том числе и в гражданских.

Для бизнесменов существуют программы переселения, которые способствуют притоку капитала и инвесторов в страну. По бизнес программе переселения возраст не учитывается. Главный фактор – это возможность вкладывать деньги в экономику, в том числе и в государственный сектор.

Гуманитарная виза предоставляется беженцам из других стран, в отношении которых совершается преследование по политическим соображениям. В последнее время переезд по такой визе в Австралию проблематичен ввиду большого числа беженцев с Юго-восточной Азии.

Жильё в Австралии

Покупка жилья в Австралии

Основная застройка жилья приходится на южное и Юго-восточное побережье. На расценки жилья влияет:

– местонахождение в зависимости от города;

– расположение в зависимости от района;

Мерой размера жилья в Австралии является количество спален. Существуют следующие виды жилья:

– таунхаусы в городской черте без права на земельный участок;

– пригородные дома (виллы) с землей;

Особенностью приобретения квартиры в стране является то, что купить ее можно только в новостройке. Приобретение на вторичном рынке проблематично, особенно для эмигрантов.

Приобретение жилья не в новостройке обязует покупателя вложить более 50 % средств от стоимости жилья на его реконструкцию.

Также можно приобрести земельный участок для строительства, если покупатель обязуется обеспечить постройку дома в течение 1 года. В противном случае государство заставит продать земельный участок.

Все сделки с недвижимостью выполняются юридическими агентами, которые полностью подготавливают документы и предоставляют участникам сделки для подписи.

Аренда жилья в Австралии

Чтобы снять жилье, потребуется 2-3 недели на его поиски. Риэлтерские агентства в Австралии не развиты. Поиски жилья выполняются самостоятельно. В объявлениях сдать жилья стоимость аренды указывается за неделю.

Чтобы снять жилье арендодателю необходимо предоставить любые документы, которые удостоверят личность, а также подтверждающие документы, которые гарантируют наличие дохода и соответственно возможность оплачивать аренду.

Эмигрантам, которые на первоначальном этапе не могут подтвердить постоянный доход можно попробовать заплатить за несколько месяцев (недель) вперед. Это создаст положительный отзыв и поспособствует заключению сделки.

Востребованные профессии в Австралии в 2022 году

Ежегодно Департамент миграции публикует список самых востребованных профессий

(SOL). В этом списке помимо профессии отражается классификация аналогичной профессии. В список попадают учителя, воспитатели, врачи узких специальностей, средний медицинский персонал, инженеры (в том числе в добывающей промышленности), IT специалисты, обслуживающий персонал (в том числе водители, повара), технические специалисты (в том числе сантехники, электрики и многие другие).

Помимо этого списка утверждается список СSOL. Наличие в списке СSOL профессии, которой обладает претендент на визу, является основанием получения визы только при условии помощи или спонсорства штата.

Переехать в Австралию решается не каждый эмигрант. С одной стороны, открытость государства к желающим выехать на ПМЖ, а с другой стороны сложность оформления документов и высокий размер необходимых на первое время сбережений остаются для многих претендентов несбыточными мечтами. Однако, несмотря на трудности, человек, рискнувший на переезд никогда не пожалеет об этом. Страна с высоким уровнем жизни, хорошей экологией и отличным расположением уже не отпустит от себя и позволит жить новым поколениям на сказочном континенте.

Какие налоги обязаны платить компании в Австралии?

Как и большинство других развитых стран мира, Австралия не отличается низкими налогами. Но на ближайшие годы в этом государстве запланировано немало реформ, предусмотренных сделать налоговую систему более привлекательной для предпринимателей.

Всем, кто желает зарегистрировать свой бизнес в Австралии, предварительно необходимо ознакомиться с действующей налоговой системой этой страны, чтобы понимать, какие обязательства на них будут возложены. Как владелец Вы будете должны уплачивать налоги в требуемые сроки – ежемесячно, ежеквартально или ежегодно. Так Вы сможете воспользоваться различными налоговыми льготами, избежите каких-либо штрафов и будете уверены, что Ваша деятельность ведется в рамках закона.

Так как Австралия поделена на шесть штатов и две территории, налоговую систему этого государства тоже условно можно поделить на два уровня: федеральный и муниципальный. Налоги на федеральном уровне собираются Австралийским налоговым управлением (ATO). Что касается налогов на уровне местных общин, то они практически одинаковые во всех штатах Австралии (в отличие от США).

В целом, власти Австралии подразделяют юридических лиц на три категории налогоплательщиков. Компании с оборотом от 100 миллионов австралийских долларов относят к категории международных корпораций – именно к таким компаниям приковано внимание налоговой. Компании с оборотом от 1 до 100 миллионов австралийских долларов в год – это средний бизнес, и, следовательно, компании с оборотом до 1 миллиона – малый бизнес. Для малого бизнеса предусмотрено снижение налоговой нагрузки и упрощение ведения учета.

Налог на прибыль в Австралии

Если Вы выбрали такую бизнес-структуру, как компания, партнерство или траст, Вы будете обязаны платить установленный правительством налог на прибыль. В настоящее время этот налог составляет 27,5% для предприятий с оборотом менее 25 миллионов австралийских долларов и 30% для предприятий с оборотом более 25 миллионов австралийских долларов, а также компаний-нерезидентов и некоммерческих организаций.

Для пенсионных фондов, страховых компаний и некоторых других организаций применяются другие ставки.

В ближайшие годы ставку налога на прибыль планируют снизить:

- в 2022-2022 годах – до 26%;

- в 2022-2022 годах – до 25%.

Стоит отметить, что компании, которые не имеют физического присутствия на территории Австралии, все равно обязаны платить налог с той прибыли, которую они заработали в этой стране, по тем же налоговым ставкам, что и компании-резиденты.

Финансовый год в Австралии длится с 1 июля по 30 июня.

Налог на прирост капитала в Австралии

Другим распространенным налогом для компаний в Австралии является налог на прирост капитала (CGT), который нужно платить после отчуждения активов. Если Вы, допустим, продаете недвижимость в стране, которая принадлежит Вашему бизнесу, Вам придется заплатить CGT с любых денег, полученных от продажи такой недвижимости.

Очень важно вести учет всех своих активов, чтобы при их продаже Вы могли подтвердить цену, которую Вы за них заплатили, и цену, за которую Вы их продали. Малому бизнесу предоставляются льготы по CGT, и поэтому наличие четких данных обо всех покупках и активах поможет Вам получить эти льготы.

Сумма CGT зависит от вида недвижимого имущества – для жилой недвижимости ставка ниже (примерно 0,35%), для коммерческой – выше (от 1%). Самая низкая ставка применяется к имуществу, предназначенному под сельское хозяйство (0,2%).

В некоторых штатах есть также сбор за «качество» земельного участка, на котором расположена недвижимость.

Налог на товары и услуги (GST) в Австралии

GST в Австралии аналогичен НДС в Европе и применяется к большинству товаров и услуг, которые продаются или оказываются в стране. Как владельцу бизнеса Вам нужно будет зарегистрироваться в Австралийском налоговом управлении в качестве плательщика GST (если оборот Вашей компании превышает 75 тысяч австралийских долларов в год), а потом Вы можете подать заявку на налоговый кредит. Для этих целей тоже важно хранить все документы, инвойсы и квитанции.

Стандартная ставка GST в Австралии составляет 10% от стоимости услуги или товара.

Налог с заработной платы в Австралии

Еще один налог, который нужно учитывать при запуске бизнеса в Австралии – это налог на заработную плату. Государство с этих денег финансирует системы образования, здравоохранения, общественной безопасности и правопорядка.

С июля 2018 года по июнь 2023 года налог на заработную плату рассчитывается по многоуровневой шкале – от 5,5% до 6,5% в зависимости от размера заработной платы сотрудника.

Другие налоги в Австралии

В зависимости от особенностей Вашего бизнеса возможно придется заплатить и другие налоги.

Хотя в Австралии нет налога на недвижимость, при оформлении прав передачи собственности на недвижимость необходимо заплатить гербовый сбор. Он взимается на уровне штатов и территорий и составляет максимум 6,75%.

Также стоит знать о существовании налога с дополнительных льгот (FBT). Его платит работодатель в случае предоставления своим работникам каких-либо дополнительных выплат и льгот. Здесь подразумеваются выдача беспроцентных ссуд или ссуд с процентной ставкой ниже стандартной банковской ставки, оплата образования детей, пользование автомобилем или покрытие каких-нибудь других расходов.

Вот мы и разобрались с основными налогами для австралийских компаний. Наверное, Вы заметили, что перечень налогов, действующих в Австралии, в общих чертах похож на налоги, которые существуют в странах Европы. Это упрощает работу с международными соглашениями об избежании двойного налогообложения. А таких соглашений у Австралии очень много, включая страны Европы и Азии.

Да, понять налоговую систему другой страны может быть нелегко, но это очень важно для любого предпринимателя, желающего зарегистрировать компанию в Австралии. В этом вопросе крайне важно проконсультироваться с опытным бухгалтером, который расскажет, какие налоги и в каком объеме Вам нужно будет платить ежемесячно, ежеквартально или ежегодно.

Налоги в Австралии

Австралия является высокоразвитым индустриально-аграрным государством. В настоящее время в этой стране проводится структурная реформа экономики, сопровождающаяся реформированием налоговой системы. Ведущие позиции в экономике занимают горнодобывающая промышленность и сельское хозяйство, особенно животноводство, а также туризм. Добываются цветные металлы, включая золото, производятся машинно-технические изделия. Австралия является крупнейшим в мире производителем и поставщиком высококачественной шерсти, пшеницы, сахара, мясо-молочных продуктов. Развиты капитальное строительство и строительная индустрия. Количество ежегодно приезжающих туристов превышает 4 млн человек. Федеральный бюджет ежегодно сводится с превышением доходов над расходами.

В административном отношении Австралия подразделяется на 6 штатов и 2 территории, имеющие свои правительства и законодательные собрания.

Налоговая система, как и в большинстве государств, в том числе в Российской Федерации, имеет три уровня: федеральные налоги, региональные налоги и налоги общин или местные налоги. С фискальной точки зрения преобладают федеральные налоги, за счет которых и финансируются в основном все три уровня управления. Налоги штатов и общин, в отличие от США, не имеют серьезного значения. Федеральные налоги подлежат реформированию с 1 июля текущего года.

Налоговая система, как и в большинстве государств, в том числе в Российской Федерации, имеет три уровня: федеральные налоги, региональные налоги и налоги общин или местные налоги. С фискальной точки зрения преобладают федеральные налоги, за счет которых и финансируются в основном все три уровня управления. Налоги штатов и общин, в отличие от США, не имеют серьезного значения. Федеральные налоги подлежат реформированию с 1 июля текущего года.

Одним из основных федеральных налогов является подоходный налог с юридических и физических лиц. Подоходный налог с компаний, по существу, является налогом на прибыль. В ходе налоговой реформы он подвергается поэтапной либерализации. В настоящее время ставка налога снижается с 36 до 34 %. В дальнейшем (с 1 июля 2001 года) предусмотрено ее снижение до 30 %. Полученные фирмой убытки без ограничений переносятся на прибыль будущих лет.

Австралийское налоговое управление подразделяет юридических лиц на три категории налогоплательщиков. Крупные компании с оборотом от 100 млн AUD* в год и более. Их всего около тысячи, и к этой же категории относятся международные корпорации. К ним приковано постоянное внимание налоговиков. К малому бизнесу относятся предприятия с годовым оборотом менее 1 млн AUD в год. Численность работающих никакой роли при этом не играет. Соответственно компания с оборотом от 1 млн до 100 млн AUD в год — это средний бизнес. Плательщиков налога в стране свыше 2,5 миллионов, включая индивидуальных предпринимателей. Для малого бизнеса предусмотрена возможность применения упрощенной системы налогообложения и учета доходов по кассовому методу. Выбор системы налогообложения принадлежит предприятию.

_____

* AUD — австралийский доллар.

Подоходный налог с компаний обеспечивает 14-15 % федерального бюджета, а подоходный налог с физических лиц — более половины.

В ходе реформы заметно смягчается подоходный налог с физических лиц. До 1 июля 2000 года действовала следующая шкала налогообложения. Доход до 5400 AUD в год налогом не облагался. А далее действовали четыре налоговые ставки со следующей прогрессией:

- 5401 — 20 700 AUD — 20 %;

- 20 701 — 38 000 AUD — 34 %;

- 38 001 — 50 000 AUD — 43 %;

- свыше 50 000 AUD — 47 %.

Как видим, ставки подоходного налога довольно высокие, что компенсируется необлагаемым минимумом доходов. В основе налогообложения лежит система самоначисления налога. Все взрослые граждане подают налоговые декларации.

С нового финансового года, который начинается в Австралии с 1 июля, необлагаемый минимум повышен до 6000 AUD и введена следующая шкала с пониженной первой налоговой ставкой:

- 6001 — 20 000 AUD — 17 %;

- 20 000 — 50 000 AUD — 30 %;

- 50 000 — 60 000 AUD — 42 %;

- свыше 60 000 AUD — 47 %.

Теперь 80 процентов населения платят налог по ставке не выше 30 %.

Одновременно с введением смягченной шкалы налогов на 4 % повышается размер пенсий и пособий с гарантией перевеса в 2 % над любым уровнем инфляции, увеличивается специальная помощь на воспитание детей. Так, семья с одним заработком, имеющая ребенка в возрасте до 5 лет, фактически не платит налоги с первых 13 тыс. AUD своего дохода. Здесь нужно отметить, что, в отличие от Российской Федерации, пенсии входят в совокупный годовой доход физического лица. Рассматривается вопрос об отмене налоговых деклараций для работников наемного труда с одним источником дохода.

Наиболее крупному реформированию подверглись косвенные налоги. До реформы в Австралии действовал налог с продаж на ограниченный круг товаров с различными (от 7 до 22 %) налоговыми ставками. Он не распространялся на услуги. Налог с продаж отменен, и вместо него введен налог на товары и услуги с единой ставкой 10 %. По механизму исчисления и взимания, налоговым льготам — это европейский налог на добавленную стоимость. От налога освобождены товары, идущие на экспорт, продовольственные товары, медикаменты, услуги по начальному и среднему образованию, медицинские услуги, благотворительная деятельность, деятельность религиозных организаций.

В систему косвенных налогов входят, как и в других странах, таможенные пошлины и акцизы. Акцизы установлены на алкогольные, табачные изделия, бензин, некоторые виды дизельного топлива.

К менее значимым с точки зрения доходности федеральным налогам относятся:

- налог на прирост капитала, который взимается с прибыли, полученной от реализации определенных активов, например акций;

- налог на дорогостоящие автомобили;

- пенсионный сбор в размере 1,5 % от фонда оплаты труда;

- налоги, взимаемые у источника с процентов, дивидендов и т.д.;

- налог на нефтяные ресурсы;

- налог на дополнительные выплаты.

Остановимся на последнем из перечисленных. Налог на дополнительные выплаты работодатель платит в случаях, если он предоставляет своим работникам дополнительные льготы и выплаты. Сюда входят пользование автомобилем, оплата учебы детей сотрудников, оплата каких-либо других их расходов, выдача беспроцентных ссуд или ссуд с процентами ниже обычной банковской ставки и т.д. Если подобные льготы превышают в год 50 тыс. AUD для конкретного работника, то работодатель с суммы превышения платит налог по ставке 48,5 %, то есть к максимальной ставке подоходного налога 47 % прибавляется пенсионный сбор 1,5 %.

Остановимся на последнем из перечисленных. Налог на дополнительные выплаты работодатель платит в случаях, если он предоставляет своим работникам дополнительные льготы и выплаты. Сюда входят пользование автомобилем, оплата учебы детей сотрудников, оплата каких-либо других их расходов, выдача беспроцентных ссуд или ссуд с процентами ниже обычной банковской ставки и т.д. Если подобные льготы превышают в год 50 тыс. AUD для конкретного работника, то работодатель с суммы превышения платит налог по ставке 48,5 %, то есть к максимальной ставке подоходного налога 47 % прибавляется пенсионный сбор 1,5 %.

Налог по удельному весу составляет в федеральном бюджете 2,3 %. Но он очень сложен для контроля, и его сбор требует немалых затрат.

В ходе налоговой реформы отменены некоторые налоги штатов и муниципалитетов с целью упрощения налоговой системы. Правительства штатов взимают налог на игорный бизнес, гербовые сборы и пошлины, земельный налог. Муниципальные советы (их свыше 850) могут устанавливать налоги на отдельные виды имущества и на фонд оплаты труда.

Бюджеты штатов, территорий и муниципалитетов ранее зависели от объемов поступлений главным образом налога с продаж, в настоящее время — налога на товары и услуги.

В ходе налоговой реформы в Австралии отказались от авансовой системы налоговых платежей, основанной на доходах прошлого периода. Она заменена квартальной уплатой с единым сроком по всем видам налогов до 21 числа следующего за отчетным кварталом месяца на основе расчета истинных полученных за квартал доходов.

Развиваются и расширяются услуги, которые австралийское налоговое управление оказывает налогоплательщикам. Сюда входят устное консультирование налогоплательщиков, консультирование по телефону, ответы по электронной почте, письменные ответы на наиболее сложные вопросы.

Проведение реформы связано с совершенствованием информационных технологий, систем управления рабочими процессами контроля за поступлением налогов, недоимкой, налоговыми расчетами. Новые компьютерные программы оценивают уровень риска при введении налога на товары и услуги. Прогнозируется, как скажется введение этого налога и другие меры на различных категориях налогоплательщиков, в разных отраслях и регионах и т.д. Оценивается платежеспособность компаний, подбираются наиболее удобные методы и сроки уплаты налогов. Около 1200 сотрудников налоговой службы Австралии занимаются компьютерными информационными технологиями. В вычислительном центре налоговой службы в столице страны г. Канберра обеспечивается хранение и доступ к сведениям по всем налогоплательщикам, ведутся «налоговые досье». Доступ к базам данных возможен для всех подразделений и инспекторов налоговой службы с использованием контроля доступа и шифрования данных по арендованным у телекоммуникационных компаний каналам. Концентрация в едином центре всех сведений о налогоплательщиках, наличие их лицевых счетов в единой базе дает возможность сплошного контроля полноты поступления налогов, обеспечивает оперативный контроль по отдельным плательщикам. Центр ведет постоянный мониторинг по всем видам федеральных налогов. Имеется еще два федеральных центра обработки данных, на базе которых, в частности, организована система консультаций налогоплательщиков, в том числе и по телефону.

А каковы ожидаемые финансовые результаты налоговой реформы? В 1998-1999 финансовом году сбор федеральных налогов принес в казну 141 млрд AUD. Налог на товары и услуги (НДС) по расчету австралийского налогового управления принесет 24 млрд AUD. Отмена налога с продаж даст потерю 14 млрд AUD, снижение подоходного налога — 12 млрд AUD и еще около 3 млрд AUD будет потеряно за счет снижения и отмены некоторых мелких налогов и сборов. Федеральный бюджет вследствие предпринимаемых мер сократится на 5 млрд AUD. Но превышение доходов над расходами сохранится.

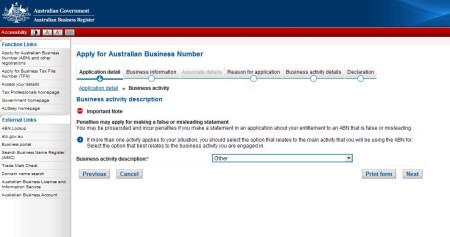

Налоговая реформа сопровождается введением в стране Австралийского номера бизнеса — нового единого идентификатора юридических лиц и индивидуальных предпринимателей. Пока в стране существует несколько различных систем идентификации юридических и физических лиц.

Несколько слов о работе с недоимщиками (поскольку в экономике Российской Федерации недоимка стала форменным бедствием). В Австралии на момент начала налоговой реформы имелась недоимка у 506 тысяч налогоплательщиков на общую сумму 7,8 млрд AUD. Какие методы используются для ее погашения? Первый шаг — это напоминание налогоплательщику по телефону о необходимости погасить задолженность. Затем направление письменного напоминания. После этого плательщик приглашается на переговоры в налоговое управление. И лишь после всего этого следуют принудительные меры, такие как наложение ареста на банковские счета, имущество и конфискация имущества для погашения недоимки.

Несколько слов о работе с недоимщиками (поскольку в экономике Российской Федерации недоимка стала форменным бедствием). В Австралии на момент начала налоговой реформы имелась недоимка у 506 тысяч налогоплательщиков на общую сумму 7,8 млрд AUD. Какие методы используются для ее погашения? Первый шаг — это напоминание налогоплательщику по телефону о необходимости погасить задолженность. Затем направление письменного напоминания. После этого плательщик приглашается на переговоры в налоговое управление. И лишь после всего этого следуют принудительные меры, такие как наложение ареста на банковские счета, имущество и конфискация имущества для погашения недоимки.

В исключительных случаях налоговый комиссар может принять решение о списании задолженности, освобождении от штрафа или о его снижении.

Штраф за проступок налагается в виде процента от недоимки (пени) или в определенном размере. Если налогоплательщик самостоятельно определил свою ошибку в расчетах, приведшую к недоплате налога, то он вносит разовый штраф в сумме 5 % от недоплаты. За неправильную информацию, выявленную налоговым органом, штраф возрастает до 30 %. За сознательное занижение доходов штраф уплачивается в размере 60 %. Злостное нарушение карается суммой, равной 100 % недоплаты.

Обращает на себя внимание тщательная подготовка Австралийского налогового управления к проведению налоговой реформы. На протяжении нескольких месяцев, предшествующих началу реформы, ведется разъяснительная работа с налогоплательщиками, организовано обучение сотрудников налогового ведомства, их численность увеличена почти на 4 тысячи человек (с 15 до 19 тысяч). Издана необходимая методическая литература и бланки отчетности. Организуются пять новых центров обработки данных для администрирования налога на товары и услуги. Укрепляется информационная база налогового ведомства. Улучшается работа с налогоплательщиками.

Помимо разъяснений и консультаций, которые дают налогоплательщикам работники налоговой службы, в стране развита сеть налоговых консультантов, которые работают в качестве рыночной инфраструктуры, но получают содействие налоговой службы и лицензируются ею.

Именно такие аспекты деятельности должны как можно шире применяться в практике работы Министерства РФ по налогам и сборам и его органов на местах.

Д.Г. Черник,

государственный советник налоговой службы I ранга,

д.э.н., профессор, академик РАЕН

Налоги в Австралии

Налоговая система Австралии предполагает для резидентов государства оплату налогов со всех доходов. Они могут быть получены как внутри страны, так и на территории любого другого государства. Но если гражданин страны уже оплатил тот или иной налог, находясь за границей, то на остальные налоги в Австралии ему предоставляется скидка.

Общая информация

Заработная плата в Австралии выражается в сумме за все 12 месяцев. Когда человек устраивается на работу, ему озвучивают годовую зарплату.

Если доходы человека составляют 30 тыс. долл. США, то ему предстоит оплатить в казну государства 8 процентов.

На руки сотрудник компании получает 27,6 тыс. долл. США.

Если доходы человека варьируются от 70 до 80 тыс. долл. США, то размер налога составляет 22-24 процента.

На руки человек получит 54,3 и 60,8 тыс. долл. США соответственно.

Если размер заработной платы человека составляет 100 тыс. долл. США, то ему предстоит оплатить 27-процентный налог. На руки он получит 73,3 тыс. долл. США.

Если человек получает зарплату в размере 200 долл. США, то размер налога достигает до 34 процентов.

«Чистыми» сотрудник предприятия получит только 132,3 тыс. долл. США/мес.

С заработной платы сотрудника австралийского предприятия удерживается налог под названием Medicare Levi. Размер данного налога, предназначенного для финансирования медицинской помощи в стране, составляет 2 процента. Также при начислении заработной платы учитывается налоговая льгота.

Как получить налоговый номер

По приезде в страну необходимо незамедлительно подать заявку на получение налогового номера. Этот номер существует под названием Tax file number. Подать заявление можно в режиме онлайн. Через 3-5 дней человек, подавший заявку, получает налоговый номер по email.

Подать заявку в режиме онлайн

Получение налогового номера особенно актуально для лиц, имеющих наличные деньги и желающих положить их в банк.

При отсутствии налогового номера, с процента, начисляемого на сбережения, будет удержано 48,5%.

Также получение налогового номера актуально для иностранного лица, желающего устроиться на работу в Австралии. Этот номер необходим для заполнения декларации под названием TFN declaration.

Сбор подоходного сбора

Налоги в этом государстве собирают при трудоустройстве и во время выдачи заработной платы. За отправку удержанных налогов в соответствующую службу ответственность несет работодатель. При завершении налогового года работники фирмы получают на руки документ, именуемый Payment Summary. В нем указаны две суммы: заработная плата и сумма налога. Для многих австралийцев заработная плата является единственным видом дохода.

Начинается налоговый год 1 июля, заканчивается 30 июня.

Подача отчета в налоговую инспекцию осуществляется до 31 октября. Это актуально для лиц, чья заработная плата превышает 18 тыс. долл. США. Большей части австралийцев по окончании финансового года возвращают налог. Это объясняется тем, что на протяжении финансового года с них удерживается больший процент. Возврат налога определяется как tax refund.

Ставка подоходного налога для нерезидентов вступила в силу пять лет назад.

Сейчас она варьируется в пределах 47 процентов.

Остальные ставки сегодня выглядят так:

- Ставка корпоративного налога — 30 процентов.

- Налог с продаж — 10 процентов.

- Ставка соцстрахования — 10,25 процента.

- Ставка соцстрахования для предприятий — 9,00-9,25 процента.

- Ставка для физических лиц — 1,5-2,00 процента.

Вернуться к оглавлению

Иные налоги

К иным австралийским сборам следует отнести:

- медицинский;

- сборы на обслуживание;

- платеж на недвижимое имущество.

Медицинский налог в Австралии носит дифференцированный характер.

Для большей части граждан страны составляет 1,5 процента от прибыли, облагаемой налогом.

Для лиц, достигших пенсионного возраста, эта сумма может быть увеличена.

Если заработная плата человека, работающего на австралийском предприятии, не достигает 21 тыс. долл. США, то стоимость заметно уменьшается.

Но если индивидуальная прибыль становится больше порогового значения, то человек не имеет права на снижение ставки медицинского дохода. Это основывается на значении совокупной прибыли семьи налогоплательщика.

Семейная пара, имеющая одного ребенка, обязана платить медицинский сбор в сумме 2,6 процента. Для всех детей рожденных впоследствии, к данной цене может быть прибавлено 1500 долл. США.

Корпоративная сумма может рассчитываться по одной фиксированной ставке, которая составляет 30 процентов. При этом установление еще одного корпоративного платежа не предусмотрено.

«Зеркалом» платежа на добавочную стоимость является налог на обслуживание и продажу продуктов и товаров.

Размер, регламентированный федеральными властями, составляет 10 процентов.

От уплаты GST освобождается огромное количество социальных услуг. Иногда производители имеют право на возвращение GST. Сборы на недвижимое имущество установлены местными австралийскими органами самоуправления.

Налогообложение касается следующих видов недвижимого имущества:

- Для предприятия.

- Для производства.

- Для проживания.

Сумма сбора зависит от вида недвижимого помещения. Для жилья размер сбора составляет 0,36 процента. Для коммерческой недвижимости размер сбора составляет 1 процент. Для недвижимого имущества, предназначенного под сельское хозяйство, размер сбора составляет 0,2 процента.

В некоторых австралийских штатах осуществляется сбор за качество земли, на которой находится объект недвижимости.

В случае купли или продажи недвижимого объекта, правительство австралийских штатов взимает гербовый сбор.

Его величина определена ценой недвижимого объекта.

Нестандартные платежи

По некоторым данным, нынче австралийское государство имеет серьезные проблемы, связанные с ростом цен на недвижимое имущество.

Предположительно, рост стоимости домов связан с все возрастающим влиянием иностранных покупателей. На этом фоне, по мнению австралийских политических деятелей, возникла реальная необходимость во введении дополнительного сбора с иностранных физических лиц, желающих приобрести квартиру или дом.

Сумма сбора на одно заявление, по некоторым данным, варьируется от 500 до 1,5 тыс. долл. США.

Не так давно с интересным предложением выступили власти штата Квинсленд. Они вынесли решение относительно налогообложения на наводнение. За счет этого сбора представители Квинсленда планируют собрать не менее 1 млрд. долл. США.

Это планируется сделать в течение последующих четырех-пяти лет. Поступления, как гласит соответствующий закон, будут отчисляться на возведение новых плотин и на ремонт тех плотин, которые дали трещину.

Платеж на наводнение будет включен в регулярную сумму за коммунальные услуги. Получить соответствующее уведомление можно по почте.

Напоследок

Статистика утверждает, что австралийский налогоплательщик, работающий по 7-8 часов в день, за 12 месяцев обязуется выплачивать около 14,6 тыс. австралийских долларов в качестве налоговых платежей.

Часть из этой суммы правительство штата, в котором проживает налогоплательщик, отправляет на нужды малоимущим семьям, а также лицам, потерявшим место работы и нетрудоспособным лицам пенсионного возраста.

Открывая бизнес в Австралии, нужно быть готовым к уплате всех налогов, предусмотренных законодательством этой страны.

Налоги в стране кенгуру

Автор: Евгений Сивков

Австралия, бесспорно, входит в число самых процветающих стран мира, а потому уже давно притягивает к себе внимание наших соотечественников, которых утомили реалии современной российской жизни. Зелёный континент достаточно привлекателен и как место для постоянного жительства, и как объект для вложения капитала. Стоит поэтому разобраться, почему страна кенгуру несмотря на удалённость от прочих центров цивилизации и относительно невысокую плотность населения достигла таких высот народного благосостояния. Основа процветания страны – доступ к награбленному в британских колониях. Австралия сегодня уже не является доминионом Великобритании, но по-прежнему входит в привилегированный круг союзников США. И главой государства здесь до сих пор считается английская королева. Это – вроде бы демократическая страна. Но, строго говоря, за последние 100 лет не изменилось главное: Австралия – это страна колонизаторов.

Однако предметом нашего рассмотрения сегодня будет не государственное устройство, а налоговая система этой далёкой страны.

Присмотримся к ней повнимательней. Может быть, Россия сможет научиться чему-то полезному у далёкой страны, где вольготно чувствуют себя не только кенгуру, коалы и эвкалипты, но и законопослушные налогоплательщики.

Судьба нерезидента

Австралия рассматривается многими наблюдателями как одно из лучших налоговых убежищ в мире. Так, налоговый резидент в этой стране обязан выплачивать подоходный налог на прибыль, полученную в зарубежных странах. В то же время нерезиденты обязаны платить подоходный налог только с прибыли, полученной из австралийских источников (речь идёт как о физических, так и о юридических лицах). Австралийский законодатель до сих пор стремится привлечь в страну платёжеспособных инвесторов, а потому правительство этой страны заключило договоры об исключении двойного налогообложения более чем с сорока государствами. Входит в этот список и Россия.

Для справки: нерезидентом в Австралии считается лицо, имеющее временный вид на жительство сроком до 4-х месяцев.

Эти нюансы налогового законодательства Австралии позволяет грамотным людям пользоваться льготами для нерезидентов, передавая деньги в доверительное управление трастовым компаниям. Если такая компания находится за рубежом (по этому поводу закон прописывает критерии определения местонахождения траста, которые можно использовать к своей выгоде), то она рассматривается как нерезидент со всеми вытекающими последствиями. Но выгодоприобретатель (бенефициар), физическое лицо, должен платить налог на прибыль, если он лично является резидентом. Впрочем, существуют схемы, которые помогают обойти и эту ловушку австралийского налогового законодательства. Однако делать это следует очень аккуратно, поскольку налоговые службы зелёного континента скрупулёзно отслеживают информацию по каждому бенефициару.

Австралийский закон требует от резидентов указывать в налоговых декларациях доходы в зарубежных компаниях (в том числе – в трастах). И налоговые органы очень внимательно проверяют подобные сведения. Кстати, австралийские фискальные органы наладили очень хорошие связи со своими зарубежными коллегами.

Вы задумались над тем, как можно получить приемлемый налоговый режим в стране кенгуру? А пока вы думаете – несколько хороших новостей: в Австралии не взимаются налоги на наследство, на имущество и на дарение. Как на федеральном уровне – так и на уровне отдельных штатов (напомним, что Австралия – федеративное государство, а потому имеет двухуровневую налоговую систему).

Огласите весь список

Итак, вы всё-таки перебрались на противоположную сторону Земного шара и поселились в Австралии. Уплаты каких налогов потребуют от вас власти этой страны?

Подоходный налог (теперь уже – с резидентов). Доход до 6 тыс. австралийских долларов в год налогом не облагается. Для справки: в начале июня этого года курс австралийского доллара колебался вокруг уровня 0,92 американского доллара

Дальше – прогрессивная шкала. До 37 тыс. долларов – 15 центов с каждого доллара свыше 6 тысяч. Следующая планка – до 80 тыс. в год. Налог составит 4,56 тыс. плюс по 30 центов с каждого доллара сверху. Те, кто получил от 80 до 180 тыс. в год, должны будут раскошелиться на 17,55 тыс. плюс по 37 центов с каждого доллара. Те же, кто имеет доход свыше 180 тыс. долларов в год… Не будем о печальном на ночь глядя. А вы как думали, откуда австралийское правительство берёт деньги на многообразные социальные программы? Тут тебе и льготы малоимущим и многодетным, и доступное жильё малообеспеченным гражданам, и многое другое, о чём наши граждане даже мечтать не могут. Богатых заставляют платить за удовольствия для бедных… Точнее, не очень богатых. По-настоящему бедных людей в Австралии не водится.

Дальше по списку – медицинский сбор. Своеобразное обязательное медицинское страхование. Этот налог также имеет прогрессивный характер. Для большей части населения он составляет порядка 1,5 % от налогооблагаемого дохода. Интересно, что для пожилых людей сумма сбора увеличивается, то есть более молодые (и, соответственно, более здоровые) люди не должны оплачивать лечение многочисленных болезней пожилых. А малообеспеченные граждане, чей доход ниже пороговой суммы (она периодически обновляется) порядка 18 тыс. долларов в год, вообще освобождаются от уплаты медицинского сбора. Кстати, переведите эту сумму в рубли, и вы поймёте, кто в Австралии считается бедняком.

Люди с высоким уровнем дохода, к таковым относят австралийцев, получающих от 73 тыс. долларов на одного человека (не содержащего иждивенцев), должны платить медицинский сбор в размере 2,2 % от своего дохода.

Дальше: нерезиденты, хранящие средства на депозитах австралийских банков, облагаются 10-процентным налогом.

Налог на прибыль (иногда его называют налогом на прирост капитала). Его обязаны платить те, кто продаёт свои активы. Это, как правило, имущество, а также акции. Налог взимается при условии роста на момент продажи цены имущества (акций), по которой они изначально были приобретены. Но от уплаты такого налога освобождаются в большинстве случаев те, кто продаёт свой дом или автомобиль. Разумеется, если купля-продажа недвижимости или автотранспортных средств не является способом получения регулярного дохода налогоплательщика. Россиянам остаётся только завидовать счастливым антиподам. Корпоративный налог (налог на прибыль юридических лиц). Этот налог выплачивается по фиксированной ставке 30 %. При этом штаты и органы местного самоуправления не имеют право повышать ставки такого налога. Стабильность бизнеса – прежде всего.

Налог на товары и услуги. Это – австралийский НДС. Но, обратите внимание, его ставка составляет 10 %. По ряду социально значимых товаров и услуг (продукты питания, услуги в сфере здравоохранения) налог не выплачивается. В Австралии, как и в России, существует и система возврата налога на товары и услуги.

Налог на недвижимость в Австралии относится к числу местных. Налог этот имеет дифференцированную ставку в зависимости от целевого назначения недвижимого имущества. Для жилья он составляет, например, 0,35 %. А налог на коммерческую недвижимость составляет уже 1 %. В сельских районах налог взимается в размере 0,2 %. При этом власти штатов могут устанавливать плавающую шкалу налогообложения в зависимости от качества земли. Но это ещё не всё. При купле-продаже недвижимости власти штатов взимают гербовой сбор (англосаксонская налоговая традиция). Его величина пропорциональна цене сделки. Приведём полярные значения такого сбора. При стоимости недвижимости до 100 тыс. долларов сбор составляет 2 доллара с каждых 100. А если цена недвижимости зашкаливает за миллион – сбор составляет 49250 долларов плюс 6,75 долларов с каждой сотни сверх миллиона.

Прочие мелочи

Взимание налога на зарплату относится к ведению штатов. Его (как и в России) выплачивает работодатель. Размер этого налога варьируется от штата к штату, но в среднем по Австралии он составляет порядка 7 %. Российский работодатель, читая эти строки, может только тяжело вздохнуть и задуматься над совершенствованием серых зарплатных схем.

А вот чему наш работодатель завидовать не станет – так это обязанности австралийских коллег выплачиватьналог на бенефиты работодателя работнику. Под бенефитами подразумеваются различные льготы и бонусы, которые могут выражаться в самых различных формах: передача работнику имущества, предоставление права использования в личных целях корпоративного транспорта. В России топ-менеджмент прекрасно разбирается в таких вещах!

Налог на землю в Австралии также взимается властями отдельных штатов. Величина его очень невысока. Так, для участка некоммерческого использования ценой менее 75 тыс. долларов (а это – большинство земельных участков физических лиц под жильё) налог составляет в среднем 0,6 %. Оговоримся: размер налога кажется небольшим австралийцам. Средний уровень доходов землевладельцев позволяет выложить несколько сот долларов в год без особого ущерба для финансового здоровья.

Как и в других странах, в Австралии помимо прямых налогов с населения взимаются и косвенные налоги. К их числу относятся акцизы на табачные изделия, алкогольные напитки, топливо. Разумеется, многие импортные товары (те же табак и алкоголь) облагаются таможенными пошлинами. Всё, как у людей. Не смотрите, что они вверх ногами на той стороне Земли ходят.

Налоговая процедура

Индивидуальный номер налогоплательщика в Австралии получают все физические и юридические лица, ведущие деятельность на территории страны. Как получить австралийский ИНН: нужно обратиться в Управление по налогам, заполнить соответствующее заявление и предъявить документы, удостоверяющие личность заявителя. Разумеется, можно получить номер и на интернет-сайте налогового ведомства Австралии. В среднем получение ИНН занимает примерно месяц. Бланки налоговых деклараций можно найти в любом почтовом отделении, то есть за ними нет нужды обращаться непосредственно в налоговые органы.

Налогообложение в Австралии строится, что называется, на честном слове. Уклоняющихся от налогообложения бизнесменов по российским меркам – очень мало. И это несмотря на то, что уклонение от уплаты налогов не считается чересчур опасным правонарушением и наказывается штрафами, а не сроками. Возможно, играет свою роль и такое обстоятельство, как честная политика правительства. Если вы по ошибке перечислили лишние налоги – вам их непременно вернут (это называется Tax Retum).

Налог на газ

Правительство Австралии, видимо, всерьёз принимая свои обязательства по Киотскому протоколу, в 2012 году ввело налог на газ. То есть, на углекислый газ. Дело в том, что Австралия – один из крупнейших в мире источников загрязнения атмосферы Земли. По крайней мере, в расчёте на душу населения страна производит больше парниковых газов, чем любая другая развитая страна. Почему так происходит? Дело в том, что в стране кенгуру серьёзную долю топливно-энергетического баланса обеспечивают угольные ТЭЦ. И это несмотря на то, что по запасам урана Австралия занимает первое место в мире. Начиная с 2012 года, за каждую тонну произведённого углекислого газа компания должна будет платить в бюджет 25 долларов. И налог должен расти на 2,5 % ежегодно. Предупреждая рост тарифов, правительство обещает компенсировать домохозяйствам рост тарифов на коммунальные платежи. Странно, что правительство не говорит о возможности заморозить тарифы. Ведь производители тепловой и электрической энергии фактически получают возможность переложить эколог7ические платежи на плечи населения. А затем государство им эти платежи компенсирует.

Умеренная социально-ориентированная система

На первый взгляд, австралийцев всё-таки неплохо прижимают с налогами. Но это смотря с чем сравнить. Обратите внимание на ряд ключевых позиций: НДС, социальные выплаты работодателя, налог с продаж – по всем этим позициям налогоплательщик в Австралии находится в среднем в лучшем положении, чем его российский товарищ по несчастью. Да, некоторые виды налогов в Австралии носят прогрессивный характер. Но это значит только, что государство всерьёз относится к выполнению своих социальных обязательств. На богатых переносится часть обязанностей по поддержке социально-незащищённых слоёв населения.

А в целом налоговую систему можно вполне признать разумной, взвешенно и эффективной. Чего можно только пожелать налоговой системе России.

Без разрешения можно купить только квартиры в новостройках, если застройщик сам оформил все бумаги, позволяющие продавать площади иностранцам.

Без разрешения можно купить только квартиры в новостройках, если застройщик сам оформил все бумаги, позволяющие продавать площади иностранцам.