Обзор налоговой реформы в Латвии

С 1 января 2018 года в Латвии вступили в силу новые законодательные акты, регулирующие основные виды налогов, а именно Закон о корпоративном подоходном налоге, Закон о налоге на добавленную стоимость и Закон о подоходном налоге с населения, одобренные Сеймом Латвии в 2017 году. Предлагаем Вашему вниманию обзор основных изменений в рамках данной реформы.

1. Определение налоговой резидентности для физических и юридических лиц в Латвии

Напоминаем, что при определении налоговой резидентности юридических лиц в Латвии используется критерий места инкорпорации: любое юридическое лицо, зарегистрированное в Латвии, признается ее налоговым резидентом. Помимо этого, налоговым резидентом признается любое юридическое лицо, зарегистрированное в Латвии в качестве филиала или представительства иностранной организации.

Все доходы резидентов от любых источников подлежат налогообложению в Латвии. Для нерезидентов существует обязанность уплачивать налог в Латвии только с доходов от источников в Латвии.

Для физических лиц применяется так называемое «правило 183 дней». Любое физическое лицо, находящееся на территории Латвии в течение 183 и более дней в течение 12 месяцев, должно быть признано налоговым резидентом Латвии. Отсчет такого периода начинается со дня прибытия лица в Латвию (т.е. день прибытия идет в счет дней пребывания в стране).

При наличии в Соглашении об избежании двойного налогообложения (далее – СИДН), заключенном между Латвией и каким-либо иностранным государством, иных правил определения налоговой резидентности для физических или юридических лиц, именно такие правила будут подлежать применению в рамках приоритета норм международных договоров над нормами внутреннего законодательства.

2. Корпоративный налог на прибыль предприятий

После вступления в силу нового Закона о корпоративном подоходном налоге с 1 января 2018 действуют следующие правила при взимании налога на прибыль:

- Прибыль юридического лица подлежит налогообложению только в части ее распределения в пользу участников (акционеров) такого лица и иных выплат, приравненным к распределению прибыли. Т.е., если юридическое лицо не распределяет прибыль, а реинвестирует ее в развитие бизнеса, то обязанности уплачивать налог у него не возникает.

- К распределению прибыли приравниваются следующие выплаты:

– расходы, не связанные с хозяйственной деятельностью;

– сомнительная дебиторская задолженность;

– повышенные процентные платежи;

– выдача займов связанным лицам;

– сделки со связанными лицами по нерыночным ценам;

– имущество, предоставляемое нерезидентом работникам своего постоянного представительства в Латвии;

– ликвидационная квота. - Базовая ставка налога составляет 20 %. При этом, если получателем дивидендов является физическое лицо-резидент Латвии, то после уплаты налога на прибыль при их распределении, такое физическое лицо не включает суммы полученных дивидендов в налоговую базу для целей исчисления НДФЛ.

- Дивиденды, полученные латвийской компанией от лица любой резидентности (за исключением офшорных компаний) не подлежат налогообложению. Также не облагаются налогом доходы от продажи акций латвийской компании, принадлежавших какому-либо лицу 36 месяцев и более.

- Эффективная ставка налога может составлять 25 %, так как при расчете налогооблагаемой базы применяется коэффициент 0, 8 (на него делится сумма полученного дохода, в результате чего налогоплательщик рассчитывает налоговую базу, к которой, в свою очередь, применяет базовую ставку).

Пример: акционер компании получил дивиденды на сумму 100 Евро. Налоговая база составит 100/0,8=125 Евро. Сумма налога к уплате составит 125*20%= 25 Евро, что фактически является 25% от полученных 100 Евро. - Отменено существовавшее ранее требование об уплате авансовых платежей по налогу на прибыль (заключавшееся в уплате 1/12 суммы налога за предполагаемую прибыль следующего периода). Положение о его отмене начнет действовать с 1 июля 2018.

- Налоговым периодом по налогу на прибыль признается календарный месяц, за исключением компаний, для которых законом прямо установлен налоговый период в квартал (в частности, для занимающихся сельскохозяйственной деятельностью). Декларация по налогу на прибыль сдается в налоговый орган (Службу государственных доходов) до 20 числа месяца, следующего за налоговым периодом. Если в таком периоде распределение прибыли не осуществлялось, то декларацию можно не сдавать.

- Порядок взимания налога заключается в удержании налога при осуществлении выплаты дивидендов юридическим лицом в адрес своих участников. Перечисление сумм удержанного налога в бюджет также осуществляется в срок до 20 числа месяца, следующего за налоговым периодом.

- Отчетным периодом по налогу на прибыль, как и ранее, признается календарный год. Закон о корпоративном подоходном налоге начинает действовать с отчетного периода, соответствующего календарному 2018 году. К периодам до 31 декабря 2017 применяются правила ранее действовавшего акта о налоге на прибыль (ставка 15 % на всю прибыль, в т.ч. нераспределенную; авансовые платежи по налогу в размере 1/12 от его суммы; сроки представления и порядок заполнения деклараций).

- Ставка налога на прибыль для микропредприятий составляет 15 %, а налоговой базой является вся полученная прибыль независимо от ее распределения участникам или акционерам. Микропредприятиями являются юридические лица любой организационно-правовой формы, удовлетворяющие следующим требованиям:

– годовой оборот компании не превышает 40 000 Евро (ранее был 100 000 Евро);

– всеми участниками или акционерами компании являются физические лица;

– в компании есть не более 5 сотрудников (включая участников или акционеров);

– заработная плата сотрудников не превышает 720 Евро в месяц. - Законом предусмотрена возможность переноса нераспределенной прибыли на последующие периоды, а также уменьшения ее суммы на убытки и начисленные дивиденды при расчете налога.

3. Удержание налога у источника выплаты

Все выплаты дивидендов в адрес любых лиц (в том числе офшорных компаний) подлежат налогообложению налогом на прибыль по ставке 20 %. Налог у источника на выплату таких дивидендов в адрес юридических лиц-нерезидентов ЕС, как и ранее, не взимается. С учетом порядка определения налоговой базы налога на прибыль, механизмов его расчета и уплаты, он по своей сущности работает в новой системе как налог у источника. На данный момент вопрос об обложении дивидендов самим налогом у источника с применением СИДН между Россией и Латвией и с учетом всех изменений в Латвии остается открытым. Рассмотрим на примере налогообложение при выплате дивидендов в РФ с применением СИДН до 2018 года:

После налоговой реформы 2018 схема может выглядеть следующим образом:

* На данный момент есть основания предполагать, что зачет налога, уплаченного в Латвии, на основании статьи 24 СИДН России и Латвии не будет применяться, т.к. с 2018 года в Латвии дивиденды формируют налоговую базу налога на прибыль юридических лиц, тогда как в РФ они будут формировать налоговую базу по НДФЛ физического лица-резидента РФ, получающего данный вид дохода из Латвии. Важно понимать, что по этим налогам в отношении одного и того же вида дохода налогоплательщиками выступают разные лица (латвийская компания и физическое лицо-участник), что может являться основанием для отказа в зачете уплаченного в Латвии налога.

** Порядок уплаты налога у источника с применением СИДН и с учетом всех нововведений в Латвии подлежит уточнению.

4. Налог на добавленную стоимость (далее – НДС)

Реформа затронула и несколько аспектов, связанных с НДС. Во-первых, было снижено пороговое значение оборота, превышение которого должно сопровождаться обязательной постановкой налогоплательщика на НДС – учет и присвоением ему номера плательщика НДС. С 1 января 2018 такой порог от оборота составит 40 000 Евро вместо применявшегося ранее порога в 50 000 Евро. Во-вторых, было снижено пороговое значение, при превышении которого требуется расшифровывать закупки облагаемых НДС товаров и услуг в декларации по НДС. Он составил 150 Евро (ранее применялся порог 1 430 Евро).

Базовая ставка не была изменена и на настоящий момент составляет 21 %. К имевшимся ранее пониженным ставкам 12 % (фармацевтическая продукция) и 0 % (экспорт любых товаров и услуг в пределах стран ЕС) были добавлена пониженная ставка 5 % (на определенные виды сельскохозяйственной продукции, производимой в Латвии).

5. Подоходный налог с населения (далее – ПНН)

Законодательство о правилах взимания подоходного налога с населения также претерпело значительные изменения. Во-первых, была введена прогрессивная шкала налогообложения, предусматривающая различные ставки для различных величин дохода, вместо применявшейся до реформы фиксированной ставки 23 %:

| Сумма | Ставка |

|---|---|

| Годовой доход не превышает 20 000 Евро (т.е. не более 1667 Евро в месяц) | 20 % |

| Годовой доход от 20 000 до 55 000 Евро (от 1 667 до 4 583 Евро в месяц) | 23 % |

| Годовой доход свыше 55 000 Евро (свыше 4 583 Евро в месяц) | 31,4 % |

Еще одним важным новшеством станет введение так называемого необлагаемого минимума, т.е. суммы дохода, которая не будет включаться в налоговую базу по ПНН. В течение нескольких периодов после проведения налоговой реформы будут применяться следующие значения:

| 2018 | 2019 | 2020 | |

|---|---|---|---|

| Предельный размер необлагаемого минимума, Евро | 200 | 230 | 250 |

| Размер дохода, к которому применяется предельный необлагаемый минимум, Евро | 440 | 440 | 440 |

| Размер дохода, в отношении которого необлагаемый минимум рассчитывается с применением понижающего коэффициента, Евро | 440 – 1000 | 440 – 1100 | 440 – 1200 |

| Размер месячного дохода при превышении которого необлагаемый минимум не применяется, Евро | 1000 | 1100 | 1200 |

Как отмечалось ранее, если физическим лицом – резидентом Латвии, являющимся участником или акционером латвийской компании, были получены дивиденды и такая компания уплатила за них налог на прибыль, то физическое лицо вправе не включать размер таких дивидендов в свою налоговую базу по ПНН и не уплачивать за них налог. Данная система начнет применяться с 2022 года.

Во время переходных периодов, соответствующих 2018 и 2022 календарным годам, для дивидендов, выплаченных латвийской компанией физическому лицу – резиденту Латвии из прибыли, полученной по состоянию на 31 декабря 2017 года и облагаемой по прежней ставке налога на прибыль в размере 15 %, ставка ПНН составит 10 %.

В рамках изменения системы налогообложения физических лиц, были пересмотрены также размеры взносов на социальное страхование населения. Они подразделяются на те, которые работодатель как налоговый агент удерживает из заработной платы физического лица, и на те, которые работодатель самостоятельно уплачивает в бюджет как налогоплательщик. Налоговой базой по нему является размер начисленной заработной платы. Налоговым периодом, как и в случае с ПНН, признается календарный месяц.

Главные цифры 2022 года: налоги, штрафы и тарифы

Топливо подорожает, визит к врачу подешевеет – какие изменения тарифов и цен ждут латвийцев в наступающем году

РИГА, 30 дек — Sputnik, Дмитрий Олейников. Изменение налоговых ставок, подорожание топлива, введение штрафов для солдат-резервистов. Приводим главные изменения, которые коснутся жителей Латвии в наступающем году.

Подоходный налог с жителей

С 1 января 2022 года увеличивается необлагаемый минимум по подоходному налогу. Он составит 3600 евро в год или 300 евро в месяц. В свою очередь, сумма, на которую распространяется необлагаемый минимум, вырастет до 6000 евро в год (500 евро в месяц). Иными словами, максимальный необлагаемый минимум в 300 евро в месяц будет у жителей, чьи доходы не превышают 500 евро в месяц. Нижний порог облагаемых налогом доходов, при превышении которого не будет применятся необлагаемый минимум, в 2022 году составит 14400 евро.

Льгота за иждивенца в год составит 3000 евро в год (250 евро в месяц).

Необлагаемый минимум для лиц, получающих пенсию, составит 300 евро в месяц.

Социальные взносы, пенсии

От минимальной зарплаты в стране будут “отвязаны” взносы по обязательному социальному страхованию для профессиональных спортсменов. С 1 января размер взносов для них составит 860 евро.

Пенсионный возраст в Латвии в 2022 году составит 63 года и 9 месяцев, если страховой стаж – не менее 15 лет. Жители, чей страховой стаж составляет не менее 30 лет, получат право выйти на пенсию досрочно – за два года до достижения всеобщего пенсионного возраста. То есть, в 61 год и 9 месяцев.

С 2014 года пенсионный возраст в Латвии ежегодно увеличивается на 3 месяца, то есть, в 2025 году он составит 65 лет.

С 1 января 2022 года установлен новый минимальный размер пенсии. Размер минимальной пенсии больше не будет привязан к государственному пособию по социальному обеспечению, ее будут начислять на основе утвержденной правительством базы расчета. Планируется, что эта база составит 80 евро, а для лиц с инвалидностью с детства — 122,69 евро.

Для жителей со страховым стажем от 15 до 20 лет минимальный размер пенсии составит 88 евро, для людей с инвалидностью с детства – 134,96 евро.

При страховом стаже от 21 до 30 лет минимальный размер пенсии составит 104 евро, для инвалидов с детства – 159,50 евро. При стаже от 31 до 40 лет – 120 евро (184,04 евро). При стаже 41 и более лет – 136 (208,57) евро.

С 1 января для людей с инвалидностью увеличиваются минимальные пенсии по инвалидности – с 64 евро до 80 евро. По инвалидности с детства – со 106,72 евро до 122,69 евро в месяц.

Пенсия по инвалидности для лиц с первой группой инвалидности составит 128 евро, по инвалидности с детства – 196,30 евро. Вторая группа – 112 (171,77) евро. Третья группа – 80 (122,69) евро.

Налог на недвижимость

Реформа кадастровой стоимости отложена на 2022 год, так что расчеты кадастровой величины недвижимости в 2022 году будут базироваться на нормах 2014 года. С 2022 года при расчете кадастровой стоимости будут учитываться данные о сделках с недвижимостью в период с 1 июля 2017 года по 1 июля 2022 года.

Автовладельцам и водителям

С 1 января акцизный налог на бензин увеличится на 3,3 евроцента за литр, на дизельное топливо – на 4,2 евроцента, на сжиженный газ – на 4,1 евроцента за килограмм. Поскольку акцизный налог обложен “поверху” еще налогом на добавленную стоимость (21%), то в среднем литр бензина 95-й марки с нового года подорожает на шесть евроцентов.

Со 2 января Дирекция безопасности дорожного движения начинает выдачу новых водительских прав (международного образца). Они будут действительны во всех странах, присоединившихся к Венской конвенции 1968 года, а также в США и Канаде. Новые права будут действительны только вместе с существующими “внутренними” правами.

Табак и алкоголь

С 1 января увеличивается акциз на табачные изделия, а с 1 марта 2022 года планируется увеличение на 30% акцизного налога на крепкие алкогольные напитки и на алкогольные субпродукты.

Владельцам собак

Со вступлением в силу поправок к закону о ветеринарии установлены новые обязанности для владельцев и держателей домашних животных. Каждая собака должна быть чипирована в возрасте до 4 месяцев, у нее должен быть соответствующий паспорт. Собака должна быть зарегистрирована в базе данных домашних (комнатных) животных.

Тарифы на газ и электричество

Потребителям газа обещают самое существенное (на 7-10%) уменьшение цены на газ за последние 10 лет. В Latvijas gāze объясняют снижение тарифа удешевлением газа на мировых рынках, а также заключенным между Латвией, Эстонией и Финляндией соглашением о едином региональном газовом рынке.

Sadales tīkls с 1 января 2022 года снижает тарифы на услуги. Тарифы будут снижены до 2024 года. Среднее сокращение составит 5,5% и отразится в счетах, начиная с февраля.

Почта и сообщение

Latvijas pasts меняет тарифную систему. Часть писем и посылок отправлять станет дороже, а на некоторые виды услуг цена снизится. В среднем тарифы на внутренние почтовые услуги вырастут на 18%, цена международной доставки писем увеличится на 39%, посылок — на 6%.

На региональных автобусных маршрутах с 15 января вырастет цена билетов, в среднем на 10 евроцентов. На поездах рост цен составит 10-20 евроцентов, в зависимости от зоны перевозки. При этом, к поездкам на поезде продолжит применяться система скидок, в частности, при покупке билетов в интернете.

Семейные врачи

С 1 января с нынешних 1,42 евро до 1 евро уменьшится пациентский взнос при визите к семейному врачу для лиц старше 65 лет. Для пациентов других возрастов цена вырастет до 2 евро. Для всех групп клиентов снизится плата за обследование и посещение специалистов.

Жилье и бытовые услуги

По всей Латвии вырастут тарифы на захоронение бытовых отходов. Повышение налога на природные ресурсы приведет к росту цен операторов по вывозу мусора.

С 1 января обязательным является наличие детектора дыма в каждом доме и квартире. Детекторы дыма доступны в магазинах и торговых центрах, их цена составляет от 5 до 50 евро, о превышении уровня задымленности помещения сверх допустимого они извещают пронзительным звуковым сигналом, а те, что подороже, могут отправлять сообщение на мобильный телефон владельца. Сотрудники ГПСС требуют соблюдения этой нормы закона, но обещают не проводить проверок.

Оборона и резервисты

Со вступлением в силу поправок к Административному закону, с 1 июля будет предусмотрена административная ответственность за противоправное ношение военной формы (штраф до 400 денежных единиц для физического лица). Одна единица составляет 5 евро.

Резервисты Национальных вооруженных сил за несоблюдение порядка смогут быть оштрафованы в размере до 14 денежных единиц. За неявку на военные учения предусмотрен штраф в размере до 17 денежных единиц.

Налоги в Латвии

В последние годы, стремясь гармонизировать свою фискальную систему с общепринятыми нормами европейской зоны, Латвия постоянно изменяет налоговое законодательство. Благодаря этому подавляющее большинство норм и требований налоговой системы соответствует аналогичным в других странах ЕС.

Система налогообложения в Латвии

Один из важных показателей для предпринимателей, налоги в Латвии остаются самыми низкими в Европе. Причина этого, невзирая на низкий уровень государственного долга и малый дефицит госбюджета, — еще не полностью окрепшая экономика. Чтобы обеспечить ее стабильно высокий рост, в стране вводят налоговые преференции предпринимателям.

Благодаря довольно простой налоговой системе вести бизнес и учет в этой стране намного легче. Но в то же время различных законодательных «лазеек», позволяющих значительно уменьшить налоговые выплаты, в налоговой системе очень мало. Что же нужно знать о налогах и пошлинах рядовому бизнесмену?

Особенности налогообложения

В Латвии подоходный налог платят все резиденты. На этот процесс не влияет ни размер доходов, ни страна происхождения налогоплательщика. На размер ставки не влияет уровень дохода: она остается одинаковой и равняется 23 %. Это немного меньше, чем было в 2014 году, когда фискальный платеж равнялся 24 %.

Малоимущие имеют право пользоваться льготами: тем, кто получает минимальную зарплату (380 евро), ежегодный налог уменьшают от 700 евро.

Смотрите видео: Система налогообложения в Латвии.

Какой размер налога определен в Латвии для физических лиц в 2018-2022 годах?

Пошлиной облагается не только местное население, но и иностранцы, в том числе и россияне, которые живут и работают в этой стране. Налоги в Латвии в 2022 году необходимо выплачивать со следующего:

- Заработной платы.

- Прибыли от деятельности (хозяйственной, профессиональной).

- Других видов дохода, которые перечислены в латвийском законе.

Собирается подоходный налог с населения по следующим ставкам:

- Основной. Размер сбора — 23 %, это налог на доход от заработка и хозяйственной деятельности.

- С прироста капитала физические лица должны выплачивать государству 15 %.

- Проценты, дивиденды и другие виды прибыли от капитала облагаются налогом на прибыль в размере 10 %.

Трудовые граждане и нерезиденты могут составлять соглашения о ежемесячной или ежегодной выплате налогов для всех доходов, кроме зарплаты, с нее взимается сбор каждый месяц.

Налог для юридических лиц

Налоги в Латвии для юридических лиц имеют свои особенности:

- В зависимости от того, какой деятельностью занимается фирма, какова ее резидентность и уровень дохода, ее владелец должен выплачивать 2–20 % дохода.

- Компании, инвестиционные проекты которых выше 7,1 млн евро, имеют льготы в том случае, если они работают в приоритетной для Латвии сфере.

- При формировании размера выплат с суммы дохода вычисляются средства, нужные для ведения бизнеса, а оставшаяся сумма облагается налогом.

- Длительность отчетного года — 12 месяцев. При этом с календарным годом он может не совпадать.

Перечисленные правила касаются крупных и средних корпораций. Малые предприятия выплачивают налоги и пошлины по другому регламенту.

Налоговую декларацию можно подать онлайн через EDS — систему электронного декларирования

Какие же предприятия считаются малыми? Компании, штат которых состоит максимум из пяти сотрудников и имеют годовой оборот меньше 70 000 латов. Ставка для таких фирм — 9 %. Если одно из условий будет нарушено, размер обложения будет увеличен.

Согласно изменениям, принятым в 2022 году, налогообложение увеличивается следующим образом:

- Если в штат будет взят один сотрудник, к ставке налога добавится 2 %, если два сотрудника — 4 % и т. д. Из-за того, что учет ведется поквартально, процент ставки увеличивают даже в том случае, если нанимаются временные работники.

- Если уровень товарооборота превысит указанную цифру, процент ставки возрастает на 20 %.

- На 20% увеличивается размер пошлины, если работники компании получают более 712 евро в месяц.

При устранении приведенных изменений размер налогообложения будет возвращен к изначальному показателю.

Хотя отчетный период составляет 12 месяцев, налоговая база включает прибыль, полученную на протяжении квартала. Соответственно, каждый должен подавать декларацию и платить налоги четыре раза на протяжении года.

Не выплачиваются налоги на доход, полученный от продажи акций, за исключением тех лиц, которые внесены в черный список.

Смотрите видео: Законодательство и налоги в Латвии.

Выплаты на недвижимость: что изменилось?

Налог на недвижимость в Латвии накладывают на следующие объекты:

- Подземные/наземные гаражи, стоянки.

- Дома, квартиры или долю в них.

- Участок под домом или квартирой.

- Часть земли или целые земельные участки.

Для определения размера налоговой выплаты для каждого конкретного случая используется формула: сумму кадастровой стоимости объекта необходимо умножить на процент налога, определенного для данного вида недвижимости в Латвии. Кадастровая стоимость ежегодно рассчитывается Государственной земельной службой.

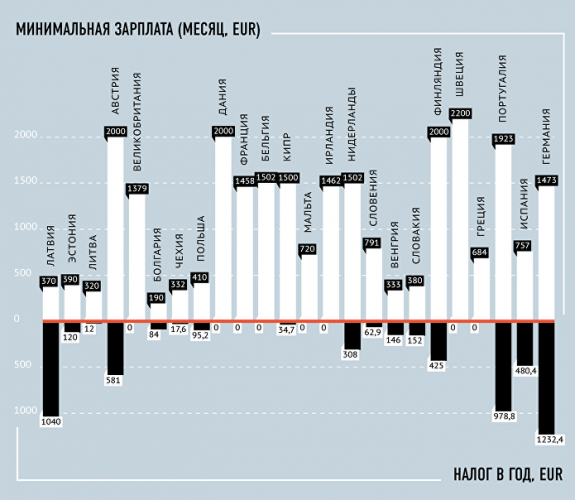

Сравнение налога на недвижимость и заработной платы в странах ЕС

Налог НДС

Согласно поправкам к Закону «О налогах и пошлинах» были внесены изменения и в налог, касающийся добавленной стоимости (НДС). В документе было изменено несколько пунктов, а именно:

- Снижен порог оборота. Только после его превышения налогоплательщика ставят на НДС-учет. Одновременно с этим ему выдают номер плательщика. Ранее этот порог составлял 50 000, а с начала 2022 года — 40 000 евро.

- Снижен порог на проведение услуг и закупок товаров, которые облагаются НДС. Ранее порог закупок и услуг НДС в Латвии составлял 1430 евро, а с начала текущего года может быть куплено товаров или предоставлено услуг на 150 евро.

Не были внесены изменения базовой ставки: выплаты остались на уровне 21 %. Предметом налогообложения в этом случае являются прибыль от продаж и услуг, приобретение и поставка из стран ЕС транспортных средств, импорт различных товаров.

На почтовые отправления, медицинские товары и услуги, образовательную литературу ставка снижена до 12 %. Ставка на международные транспортные услуги и экспортные товары является нулевой.

Смотрите видео о снижении НДС в Латвии.

Другие виды налогов

Налогообложение Латвии включает и выплаты по следующим показателям:

- Налог на авто. Платят как владельцы автомашин, так и те, кто имеет мотоцикл. Объем двигателя при этом не имеет никакого значения. Сбор выплачивают до того, как будут поданы в ГИБДД документы на регистрацию транспортного средства.

- Налог на животных, которых содержат в доме. Размер сбора зависит от некоторых факторов. Так, за собаку, возраст которой старше шести месяцев, нужно ежегодно вносить плату в размере 10 евро. Если животное стерилизовано, плата — в два раза меньше. Владельцам, которые имеют инвалидность второй и первой группы, предоставляются скидки.

- Пошлина за наследство. На размер перечислений в данном случае влияет степень родства. Например, дети платят 0,5 % налога от суммы наследства, дальние родственники, друзья, знакомые должны будут выплатить в кассу государства 15 % от той суммы, в которую оценен объект наследства.

- Дорожный сбор. Размер данного вида налога в Латвии зависит в первую очередь от объема двигателя: чем он больше, тем выше сумма оплаты. Ежегодно население страны выплачивает от 47 до 640 евро. Кроме того, имеет значение и длительность эксплуатации транспортного средства. Так, за каждый автомобиль, который был зарегистрирован в 2016 году и ранее, нужно будет платить пошлину в размере 7,4 %.

- Сбор за номера на автомобилях. Речь идет об использовании иностранных номеров. Все резиденты, которые проживают в Латвии и ездят на автомобилях с иностранными номерами, облагаются ежегодной пошлиной в 1000 евро. Но снизить размер сбора можно, если пройти временную регистрацию. После этого владельцы седанов и джипов обязаны будут платить только 700 евро, а имеющие авто других марок — 200 евро.

- Пошлина на продажу квартиры или домовладения. Операция приравнена к приросту имеющихся средств, поэтому ставка выплат равняется 15 %.

- Выплаты из дохода, полученного от недвижимости. Для населения в Латвии есть возможность пользоваться одним из вариантов: как малому предприятию платить с прибыли 9 % или производить расчет доходов от сдачи имущества и расходов на содержание объекта и с разницы платить 24 %.

- Выплаты за загрязнение среды. Согласно Закону «О налоге на природные ресурсы» владельцы компаний, чья работа связана с загрязнением окружающей природы, должны будут производить оплаты в государственную казну. Их размер зависит от величины компании и особенностей ее производства.

В Латвии компании, чья работа связана с загрязнением окружающей природы, должны производить оплаты в государственную казну

Защита от двойных налогов

С начала 2013 года действует конвенция, подписанная латвийской и российской стороной, о предотвращении двойной выплаты налогов тех, кто является гражданами РФ, а работают в Латвии. Благодаря соглашению об избежании двойного налогообложения были приняты следующие нормы:

- По новому Закону «О налогах и пошлинах» дивиденды не должны взиматься с общей суммы в размере более чем 5 %.

- Налог на проценты составляет 5 % от суммы, если кредит был взят компанией одного государства в другом. Во всех других случаях ставка равняется 10 %.

- Размер налога на роялти не должен быть выше 5 %.

- Налоги, которые ранее удерживались с российских компаний, оплачивающих услуги зарубежных перевозчиков, не будут взиматься, если дело касается Латвии.

Вернуться к оглавлению

Возвращение переплат

С 2017 года в Латвии начала работать система дифференцированного минимума. Ее размер стал определяться по уровню всего дохода, включая не только зарплату, но и другие денежные поступления жителей. Из-за этого произошла значительная переплата.

Смотрите видео: Как вернуть налоги через интернет.

Государство гарантирует возврат налогов. Для этого каждый гражданин должен подать декларацию в СГД. Выплаты в Латвии начались с начала 2022 года. Часть средств государство уже вернуло в счет налогов.

Налог на прибыль организаций в Нидерландах (VPB) в 2022-2022 годах

Налог на прибыль организаций в Нидерландах (VPB) в 2022-2022 годах

Если вы являетесь владельцем частной или акционерной компании (BV или NV), вы должны подать налоговую декларацию о доходах (VPB) для вашей компании. Фонды или ассоциации должны подавать налоговые декларации только при определенных обстоятельствах. В зависимости от уровня прибыли они могут быть освобождены от уплаты налога.

Налогооблагаемая прибыль

Ваша компания уплачивает корпоративный подоходный налог с налогооблагаемой прибыли за один финансовый год. Вы можете дополнительно уменьшить налогооблагаемую прибыль, если у вашей компании есть вычитаемые убытки. Чаще всего финансовый год совпадает с календарным годом. Тем не менее, финансовый год может быть установлен произвольно (например, с 1 апреля по 31 марта). Финансовый год для декларации по корпоративному подоходному налогу должен совпадать с финансовым годом, указанным в уставе компании.

Перенос убытков на будущие периоды

Вы можете компенсировать убытки будущими доходами или прибылью прошлых лет. Вы первоначально компенсируете убытки за счет прибыли за предыдущий год. Если это невозможно, вы можете компенсировать свои убытки за счет будущей прибыли (переносить на будущие периоды). Время, разрешенное для переноса убытков (зачета их против будущей прибыли), ограничено 6 годами.

IP Box в Нидерландах

Если ваша деятельность является инновационной и приносит регулярную прибыль, то тогда вы сможете поместить прибыль от этих видов деятельности в специальную графу в декларации о корпоративном подоходном налоге: графу “Инновации”. Это позволит получить специальный налоговый вычет. Условием является наличие патента, зарегистрированного в Голландии, или иностранного патента, а также получение льготы по налогу на заработную плату за НИОКР (WBSO).

Изменения правил амортизации в Нидерландах с 2022 года

С 2022 года компаниям больше не разрешается использовать здания, находящиеся в их пользовании, для амортизации в налоговой декларации о доходах, если только стоимость этих зданий не превышает стоимость недвижимости (WOZ), отраженную в бухгалтерском учете компании. Существует переходная мера для компаний, которые начали использовать здание до 1 января 2022 года и не использовали амортизацию в своих корпоративных налоговых декларациях в течение 3 лет. Это приводит эту меру в соответствие с нормативными актами в отношении зданий, используемых в качестве инвестиционной недвижимости.

Подача налоговой декларации в Голландии

Декларация по корпоративному подоходному налогу подается каждый год, в конце финансового года компании. Ставки корпоративного подоходного налога указаны на веб-сайте Налогового и таможенного управления. Ставки снижаются поэтапно в период 2022-2022 годов. Декларация о корпоративном подоходном налоге подается в цифровом формате.

Ставка налога на прибыль в Нидерландах в 2022 году составляет 19% при налогооблагаемой прибыли до EUR 200 000 в год, и 25% на налогооблагаемую прибыль свыше EUR 200 000.

Изменения в голландской налоговой системе в 2022 году

Административные штрафы

В День объявления бюджета (Prinsjesdag) 2022 года Министерство финансов Нидерландов объявило, что с 1 января 2022 года из подоходного налога или налога с предприятий больше нельзя будет вычитать административные штрафы. Как работодатель, вы больше не будете иметь права вычитать компенсацию, которую вы выплачиваете своим работникам за административные штрафы. Данное изменение в закон вступает в силу с 1 января 2022 года при условии его принятия верхней и нижней палатами парламента.

Повышенная ставка корпоративного налога на прибыль останется в 2022 году на прежнем уровне

Правительство также объявило, что ставка корпоративного налога не изменится в 2022 году. В 2022 году она будет снижена, но меньше, чем ожидалось. Повышенная ставка корпоративного подоходного налога применяется в отношении налогооблагаемой прибыли свыше EUR 200 000. В 2022 году этот показатель останется прежним и составит 25%. В 2022 году ставка будет снижена до 21,7%. Пониженная ставка (для прибыли менее EUR 200 000) снизится до 16,5% в 2022 году и затем до 15% в 2022 году.

Налоговые штрафы

С 1 января 2022 года штраф по налогу на прибыль не начисляется, если Вы подадите налоговую декларацию до 1 июня, и если подача налоговой декларации была одобрена.

Мероприятия на 2022 год

В рамках Налогового плана 2022 года правительство Нидерландов намерено реализовать 3 меры в отношении налога на прибыль корпораций:

- Если вы получаете прибыль от инновационной деятельности, то прибыль освобождается от налога на прибыль. С 1 января 2022 года ставка для режима IP Box увеличится с 7% до 9%.

- Убытки в результате ликвидации дочернего предприятия или прекращения предпринимательской деятельности за рубежом могут вычитаться из прибыли. Однако, начиная с 2022 года, данная мера будет корректироваться с целью ограничения возможности предприятий вычитать убытки из своей прибыли.

- В особых случаях налог на прибыль организаций может быть снижен, если вы заплатите все сразу. С 2022 года эта налоговая льгота будет отменена.

Эти меры еще подлежат утверждению верхней и нижней палатами парламента.

Налоги в Латвии: обзор налоговой реформы (обновлено )

Налоги в Латвии 2018: обзор налоговой реформы (обновлено 03.01.2018)

Вы конечно будете смеяться, но налоги в Латвии снова меняются. Летом парламент утвердил пакет изменений к налоговым законам.

Из хорошего. Компании будут платить подоходный налог только при распределении прибыли. Нераспределенная прибыль не будет облагаться налогом. Это эстонская модель.

Ставка налога 20%. Заработали 1000, себе 800 и 200 государству. Если чистыми хочется 1000, то государству вынь да положь 250. Если прибыль не выплачивают совсем, платить надо только фиксированный налог 50 евро в год.

И не будет больше авансовых платежей. Большое спасибо, они всех достали.

К распределению прибыли приравнены:

- расходы, не связанные с бизнесом;

- сомнительная дебиторская задолженность;

- завышенные процентные платежи;

- займы связанным лицам;

- сделки со связанными лицами по нерыночным ценам;

- ликвидационная квота.

С этих выплат также нужно платить 20% (фактически 25% от чистой суммы выплаты). Предвидим жаркие судебные споры, какие расходы связаны с бизнесом, а какие не очень.

Для холдингов частично сохранили льготный режим. От налога освобождены:

- доход от дивидендов (за исключением дивидендов от офшоров);

- доход от продажи акций, которые были в собственности не менее трех лет (за исключением акций офшорных компаний и инвестиционных фондов).

При расчете налога от суммы распределенной прибыли отнимают сумму этих доходов.

Налоговую декларацию теперь нужно будет сдавать по месяцам, а не за год, как сейчас. Срок подачи декларации и уплаты налога — 20-е число следующего месяца. Если в предыдущем месяце не было дивидендов и приравненных выплат, то декларацию за этот месяц сдавать не нужно.

Новый порядок применяется к прибыли, заработанной после 1 января 2018. С января по июнь 2018 переходный период: нужно ежемесячно платить авансовые платежи, которые затем зачтутся в счет будущих платежей налога.

Рабочая сила становится на 0,5% дороже за счёт увеличения ставки социальных взносов. Общая ставка будет 35,09%, из них 11% удерживают с работника, 24,09% добавляет работодатель.

Вводится прогрессивная ставка подоходного налога для зарплат:

- для первых 20 004 евро – 20%,

- от 20 004 до 55 000 евро — 23%,

- свыше 55 000 евро — 31,4%.

- для зарплат менее 440 евро – 200 евро в месяц;

- от 440 до 1000 евро – постепенно убывающая сумма с 200 до 0;

- зарплата свыше 1000 евро – необлагаемый минимум вам в 2018 году не положен. Совсем.

Каждому работнику СГД два раза в год установит прогнозируемый необлагаемый минимум, исходя из зарплаты в определенные предыдущие месяцы. В конце года перерасчёт с доплатой в бюджет или возвратом из бюджета. Черт ногу сломит. Раз уж приняли повышенную ставку налога для ;богатых ;, можно уже вернуться к единому необлагаемому минимуму для всех и не мучаться.

Минимальная зарплата 430 евро (сейчас 380). Повышение более, чем на 13%. По статистике свыше половины работодателей официально платят не более минималки. В Минфине рисковые ребята.

Налоги с минимальной зарплаты для члена правления нерезидента Латвии: социальный — 150.89 евро; подоходный — 88.02 евро.

Единая ставка 20%, вне зависимости от суммы дохода.

Доход от иностранного партнёрства (договорного общества), которое не является самостоятельным плательщиком налога, приравнен к доходу от капитала.

Дивиденды освобождены от налога, если:

- с дивидендов уплачены 20% при распределении прибыли местной компании по новому закону о подоходном налоге с предприятий; или

- за границей уплачен налог на прибыль или с иностранных дивидендов удержан подоходный налог (вне зависимости от ставки).

Меняется срок подачи деклараций:

- если доход превышает 1000 евро – раз в квартал до 15 числа следующего месяца;

- если доход менее 1000 евро – раз в год до 15 января следующего года.

- оборот не более 40 000 в год (сейчас 100 000);

- работников не более пяти, каждому не более 720 евро в месяц;

- ставка налога 15% с оборота.

С 2022 года работник одновременно сможет работать только на одном микропредприятии. Одновременно в ;микробе ; и в обычном режиме — можно. Те, кто сейчас халтурят в нескольких ;микробах ;, в течение 2018-го года должны определиться, где остаются.

Порог регистрации плательщиком НДС снижен до 40 000 евро (сейчас 50 000).

В декларации НДС расшифровывать нужно будет закупки, начиная со 150 евро (сейчас 1430).

Расходы, которые можно списать с прибыли, — максимум 80% от доходов. Невероятное свинство. Для компаний нет такого ограничения. Чем индивидуалы провинились?

В полном размере можно будет списывать:

- зарплаты и платежи социального страхования;

- налог на недвижимость;

- износ основных средств (в предусмотренном законодательством размере и порядке);

- компенсации арендаторам при расторжении договора аренды в связи с капитальным ремонтом или переоборудованием помещений под хозяйственную деятельность.

Вводится дополнительный платеж пенсионного страхования. Нужно вносить 5% от разницы между суммой фактических доходов и добровольно выбранной суммой объекта полного социального страхования (обычно это минимальная зарплата). Если доходы менее минимальной зарплаты, то 5% от фактического дохода. Если доход менее 50 евро в год, 5% можно не платить.

Предвидим, что до конца этого года многие заколотят свои лавочки. Наиболее упорные возродятся в форме SIA одного актёра. Ivans Ivanovs SIA. Налог на прибыль 20% только при распределении. И социальные взносы с минимальной зарплаты нужно платить только в те месяцы, когда доход превысил 2150 евро (пять минимальных зарплат). Много выгоднее.

Об авторах правительство проявило оригинальную ;заботу ;. 5% от гонорара будет обязательный взнос пенсионного страхования. Платить будет выплачивающий гонорар, если он местный латвийский налогоплательщик (компания или физ. лицо).

Авторы, кто получают гонорары из-за рубежа, не должны платить. Зато местные правообладатели должны платить соц. взносы за своих иностранных авторов. Чтобы эти иностранцы, значит, имели право на латвийскую пенсию. Очень логично.

Обновление. В декабре утвердили поправки, согласно которым не нужно платить социальные взносы за авторов, кто проживает не в Латвии.

Банки обязали сообщать в СГД обо всех физ. лицах, у которых доходы или расходы по счету превысят 15 000 евро в год. Официальная версия властей — выловить получателей конвертов. Якобы в день зарплаты у банкоматов люди толпятся, чтобы внести кэш на счёт.

Предвидим, что с помощью этой нормы СГД выловит примерно ноль целых и ноль десятых уклонистов. Люди или перестанут вносить наличные, или разделят потоки по нескольким банкам, или откроют счета за границей. Дураков нет. Латвия просто сделала ещё один шаг в направлении 1984.

Все поправки вступают в силу с 1 января 2018. Однако не торопимся. Вы снова будете смеяться, но на дебатах в Саэйме министры и депутаты неоднократно обещали ещё разочек вернуться к налоговым законам осенью. Когда будет слушаться бюджет. Какие поправки доживут до вступления в силу — будем докладывать.

Налоги в Латвии: консультации и услуги

Мы помогаем не переплачивать налоги.

- Налоговое планирование с использованием офшорных компаний. Налогоэффективная выплата дохода из офшора;

- Нерезиденты в Латвии: налоговые консультации при инвестициях в латвийский бизнес, получении доходов;

- Международная торговля. VAT в ЕС;

- Налогоэффективная продажа услуг/продуктов в сфере IT;

- Личные инвестиции: минимизация налогов при получении инвестиционных доходов;

- Ведение споров со Службой госдоходов.

Подоходные налоги на бизнес в Латвии для нерезидентов и частных лиц

Тезисные данные

- Прибыль частных лиц облагается пошлиной 23%.

- Доходы компаний, созданных в любой организационно-правовой форме, подлежат налогообложению по ставке 20%.

- Прирост капитала включается в основную налоговую базу.

- Уровень НДС стандартный – 21%. Дополнительные – 12% и 0%.

- Размер государственной пошлины нулевой, гербовый сбор взыскивается в размере 2% только при регистрации имущества.

Налог на прибыль для физических лиц в Латвии

Пошлинами облагаются местные и иностранные граждане. Налоговая база состоит из заработной платы контрагента, прибыли от профессиональной или хозяйственной деятельности, а также прочих доходов, перечисленных в Законе Латвии о налогах и пошлинах. Существует три ставки, по которым взыскиваются сборы:

- Основная – 23%. Применяется для хозяйственной деятельности и зарплаты.

- 15% – для прироста капитала.

- 10% – для иных видов прибыли от капитала (дивиденды, проценты и прочее).

Для трудоустроенных граждан и нерезидентов предусмотрено два вида трудовых соглашений: сроком на 1 месяц или на 1 год.

Налоги в Латвии для юридических лиц

- Ставка колеблется от 2 до 20% в зависимости от сферы деятельности фирмы, ее резидентности, а также уровня дохода.

- Для компаний с инвестиционными проектами размером более 7,1 миллиона евро предусмотрены льготы при выполнении условия, что предприятие работает в приоритетной для государства отрасли.

- Налоговая база формируется с вычетом всех расходов, необходимых для ведения бизнеса.

- Отчетный год длится 12 месяцев, но может не совпадать с календарным.

Данные правила действуют при налогообложении средних и крупных корпораций. Для малых предприятий установлен иной регламент. Малым называется бизнес с годовым товарооборотом не более 70 тысяч лат, в штате организации должно быть не более 5 сотрудников. Для таких предпринимательств применяется ставка 9%. При любом нарушении вышеуказанных критериев уровень обложения увеличивается.

- За каждого нового сотрудника добавляется по 2%. Учет ведется ежеквартально, то есть процент увеличится даже при найме временных работников.

- При превышении уровня товарооборота процентная ставка увеличивается до 20%.

- Если доход каждого из сотрудников превышает 500 лат или 712 евро, с компании взимается 20%.

Налоговая база состоит только из прибыли, полученной фирмой за квартал. Несмотря на то, что продолжительность отчётного периода здесь также составляет 12 месяцев, декларация полается и оплачивается 4 раза в год.

- Пророст капитала от сбыта акций освобождается от налога за исключением случаев, если реализация производится в сторону контрагента-резидента страны, находящейся в черном списке.

- Налоги в Латвии на продажу недвижимостидля россиян-бизнесменов и частных лиц рассчитываются по ставке 15%. Пошлиной облагается разница между ликвидной стоимостью имущества и суммой сделки.

- Налог на дивиденды в Латвии упрощен. 15% взимается если выплата произведена для резидента страны из черного списка.

- Сборы на проценты и роялти отменены в 2014 году.

Налогов на прибыль от иностранных филиалов также не предусмотрено. Если наследник оформляет наследство в Латвии, это облагается налогом, а за процедуру регистрации нужно доплатить гербовый сбор в размере 2% от рыночной стоимости объекта. Максимальный порог сбора – 30 тысяч лат.

Ставка НДС в Латвии

В стране существует три основных уровня НДС: 21%, 12% и нулевая ставка.

- 21% – это НДС при импорте услуг и товаров из Латвии, возмездная доставка и сбыт товаров или услуг внутри государства, НДС при приобретении продукции в пределах границ ЕС и последующей продажи товара в Латвию, а также покупка авто в ЕС.

- 12% – распространяется на медицинские товары и оборудование, поставку теплоснабжения, электроэнергии и газа, а также твердых горючих материалов, печатные издания, товары для младенцев и перевозки общественным транспортом.

- 0% – НДС при экспорте из Латвии, международные перевозки пассажиров, импорт природных ресурсов и прочие услуги межреспубликанского класса.

Не облагаются налогами на добавочную стоимость социальные и образовательные услуги, страховые и финансовые операции, оплата за обучение в детских садах, цена на билеты в музеи и театры, а также услуги библиотек. Возврат налога НДС из Латвии применяется по ставке 13% от суммы пошлины. Процедура допустима для лиц, совершивших приобретение стоимостью более 70 евро в сети магазинов Tax Free. Запросить возврат можно на стойке информации супермаркета, в аэропорту, на таможне или через юридические компании после возвращения в свою страну.

Постановка налоговых контрагентов на учет обязательна при уровне товарооборота не менее 35000 лат в год. Отчетность подается раз в месяц, квартал или полугодие в зависимости от суммы прибыли. Подача декларации должна быть произведена до 15 числа месяца, следующего за отчетным периодом.

Прочие виды пошлин на территории государства

- Налоги на авто. Удерживаются со всех легковых машин и мотоциклов вне зависимости от объема двигателя. Сбор нужно оплатить до момента регистрации транспортного средства в ГИБДД.

- Пошлина за иностранные номера машин. Если резидент страны, имеющий внутри ее границ место проживания, ездит на авто с иностранными номерами, он обязан выплачивать по 1000 евро в год. Допускается временная регистрация номера, что снизит пошлину до 700 евро для джипов и седанов класса люкс, и 200 евро – для остальных авто.

- Сбор за собак и домашних животных. С каждой собаки, достигшей полугодия, нужно перечислять 10 евро в год. Скидки дается владельцам-инвалидам первой и второй группы. Для стерилизованных животных сбор составляет 5 евро в год.

- Налог на наследство в Латвии. Уровень перечисления зависит от степени родства наследника. Первая очередь – дети – выплачивает 0,5%. По мере отдаления очередей процент растет, если наследство получает друг или знакомый, не состоящий в родстве с наследодателем, он оплачивает 15% от ликвидной суммы объекта.

- Дорожный сбор для автомобилей, зарегистрированных ранее 2017 года, пошлина составляет 7,4%. С 2017 года дорожный сбор рассчитывается на основании выброса в окружающую среду углекислого газа. Чем больше объем двигателя, тем дороже оплата. Сумма колеблется от 48 до 640 евро в год.

- Пошлина при продаже квартиры или дома. Операция приравнивается к приросту капитала и облагается по ставке 15%.

- Налог на доход от недвижимости. Есть два варианта: оплачивать 9% с прибыли как микропредприятие или рассчитывать разницу между расходами на содержание объекта и доходами от его сдачи и перечислять от полученной суммы 24%.

Получите разъяснение по каждому пункту налогообложения в Латвии от специалистов сайта UraFinance. Все консультации бесплатные.