ПУЛЬС СЕРБИИ

Актуальные новости Сербии и Балкан!

Налоговая система Сербии

- Экономика

– 16.01.2022 23.07.2019 0

Налоговая система Сербии:

Налоговая система Сербии регулируется на республиканском уровне.В компетенции республиканских органов управления находятся непосредственное фискальное регулирование, сбор и контроль за сбором налогов. Контроль и сбор налогов осуществляет Республиканское управление общественных доходов и его структурные подразделения. Налоговую политику формирует Министерство финансов и экономики Сербии. Налоговый год в Сербии совпадает с календарным годом. Налогоплательщиками являются как резиденты, так и нерезиденты.

В Сербии в настоящее время взимаются следующие виды налогов:

- Подоходный налог 14 %;

- Платежи от фонда заработной платы 20 %

- Налог на фонд ЗП 3,5 %

- Пенсионное страхование 9,8 %

- Медицинское страхование 5,95 %

- Страхование занятости 0,55 %

- Налог на прибыль предприятий 20 % (14 % с 01.01.2003)

- Налоги с оборота:

- Налог с продажи товаров 17+3 %

- Налог на оказание услуг 17+3 %

- Налоги на имущество:

- Налог на недвижимость 0,25-0,4 %

- Налог на наследование и дарение 3-5 %

- Налог на передачу прав собственности 5 %

- Налог на финансовые операции 0,3 %

- Налог на использование товаров от 3 долл. США

Налогоплательщиками являются физические лица. Начисляется независимо от величины дохода по ставке 14 %. Налоговой базой является начисленная заработная плата и разовые выплаты. Удерживается нанимателем из заработной платы и перечисляется в налоговые органы.

На доходы от роялтис, инвестиций, недвижимости, предпринимательской деятельности установлена ставка 20 %.

Налог на фонд заработной платы:

Выплачивается нанимателем. Налогооблагаемой базой является фонд заработной платы. Ставка налога – 3,5 %.

Действуют три вида обязательных платежей по социальному страхованию: пенсионное страхование, медицинское страхование, страхование занятости. Налогооблагаемой базой является фонд заработной платы. Все три вида платежей по социальному страхованию выплачиваются как нанимателем, так и работником в равной пропорции.

Часть этих платежей, выплачиваемых нанимателем, включается в операционные расходы, в то время как платежи работника в начисленную заработную плату.

Вместе с тем, действует система понижающих и повышающих коэффициентов для этого вида платежей, которая устанавливает минимальный и максимальный уровни.

Минимальный уровень выплачивается теми, чья начисленная заработная плата меньше минимальной величины (устанавливается ежеквартально для 8 категорий, в которых работники классифицированы в соответствии со своим образовательным уровнем).

Максимальный уровень выплачивается теми, чья начисленная заработная плата выше максимальной величины (устанавливается на основании данных о 5 самых высоких средних по отраслям зарплат).

Налог на прибыль предприятий :

Налогоплательщиками являются юридические лица (предприятия различных форм собственности, кооперативы, и некоммерческие организации (в случае оказания услуг или продажи товаров). Налогооблагаемой базой является балансовая прибыль. Ставка налога – – 14%. Нерезидентами выплачивается только в части прибыли, полученной из источников в Сербии.

Льготы по налогу предоставляются на инвестиции в основные средства (за исключением автомобилей, мебели, ковров, картин и других предметов роскоши) малым предприятиям, предприятиям при создании новых рабочих мест в виде налогового кредита (отсрочки выплаты) от 2 до 5 лет.

При расчете прибыли разрешается использование ускоренной амортизации на компьютерную технику, оборудование, используемое в процессе обучения персонала и охраны окружающей среды.

Налог также начисляется на прибыль полученную юридическим лицом от участия в других предприятиях, роялтис и дивидендов.

Налогоплательщиками являются производители и импортеры следующих товаров: производные нефти, табачные и алкогольные продукты, этиловый спирт, кофе, напитки, пищевая соль и предметы роскоши.

Адвалорная ставка установлена только для предметов роскоши 20 и 30 %.

На остальные товары установлены специфические ставки в зависимости от вида и количества продукции.

Налоговые льготы предоставляются международным гуманитарным организациям при импорте кофе, производных нефти и медицинского спирта.

Налоги с оборота:

Налог с продажи товаров

Единовременный налог с продаж начисляется на поставщика товаров при розничной продаже конечному потребителю. Налоговой базой является продажная цена товаров или таможенная стоимость импортируемых товаров. Налоговая ставка единовременного налога – 20 %

Не взимается налог на импортируемые или продаваемые товары при последующей их переработке или реализации.

На сигареты, алкогольные напитки и кофе взимается по аналогии с НДС на каждом этапе реализации товара.

Налог не взимается при экспорте продукции и на отдельные группы товаров (все виды хлеба, молока, удобрения, средства за защиту растений, семена).

Налог на оказание услуг:

Взимается при оказании банковских, страховых, перестраховочных транспортных, сельскохозяйственных, инженерных, консультативных, рекламных, туристических и т.п. услуг. Налоговая база – стоимость оказанных услуг. Взимается однократно. Ставка налога — 20 % .

Налог не взимается при экспорте услуг, а также с медицинских, образовательных, научно-исследовательских, социальных услуг внутри страны.

Также налог не взимается при оказании услуг органами государственного и местного управления.

Налоги на имущество:

Налог на недвижимость

Налогоплательщиками являются физические и юридические лица, в собственности которых находится недвижимость или права ею распоряжаться, и долговременные арендаторы, которые используют собственность на условиях временного разделения (таймшера).

Налоговая ставка 0,4 % от оценочной стоимости недвижимости и 0,25 % при зарегистрированной доле в недвижимости.

Налоговые льготы: от уплаты освобождаются государственные органы управления при некоммерческом использовании недвижимости, исторические и культурные объекты, а также дипломатические и консульские миссии иностранных государств.

В случае, если владелец проживает в своих апартаментах ему предоставляется налоговый кредит в размере 40 % и дополнительно по 10 % на каждого члена семьи, проживающего с ним.

Налог на наследование и дарение

Налоговая ставка по данному налогу является прогрессивной и варьируется от 3 до 5 % в зависимости от степени родства и оценочной стоимости имущества. Не выплачивается при первой и второй степени родства и наследовании имущества государством.

Налог на передачу прав собственности

Взимается в размере 5 % от оценочной стоимости имущества в момент передачи прав собственности.

Налоги в Сербии для физических и юридических лиц

Среди лиц, планирующих начать предпринимательскую или трудовую деятельность на территории Сербии, многих интересуют налоги в этом государстве. Страна традиционно отличается от западноевропейских сравнительно небольшой налоговой ставкой, что делает её привлекательной для различных компаний и предприятий.

Кто формирует налоговую ставку и перечень сборов?

Основным органом, уполномоченным выстраивать налоговую систему, является правительство Сербии. А главные полномочия регулировать фискальную нагрузку на физических и юридических лиц принадлежат местному налоговому управлению. Законодательная база, предусматривающая подобного рода сборы, включает в себя сразу несколько документов, по одному акту на каждый налог.

При этом, в отличие от аналогичного законодательства РФ, подобного рода нормативы предусматривают наличие лишь общих положений о порядке взимания, сроках уплаты сборов. Их реальная величина регулируется с помощью ведомственных инструкций, которые издаются каждый раз при изменении размера налога.

Размер подоходного налога в странах Европы

Какие существуют сборы?

Налоговая система на территории данного государства предусматривает внушительный перечень сборов, который существенно отличается в зависимости от статуса лица, вносящего их. К числу основных следует отнести налоги на следующее:

- Прибыль.

- Добавленную стоимость.

- Доходы физлиц.

- Имущество физлиц.

Кроме того, существует внушительный перечень аналогичных сборов как для физических, так и для юридических лиц, что следует учесть при расчете налоговой нагрузки на территории Сербии в 2022 году.

Налоги для физических лиц

Для физических лиц основным видом налогового сбора представляется подоходный налог. Размер его устанавливается в каждом конкретном случае и зависит от величины полученного дохода. Если он меньше или равен трем среднегодовым показателям дохода по стране, то гражданину потребуется уплатить 10 %. При превышении подобного показателя ставка будет увеличиваться пропорционально росту доходов.

Оплата подобного сбора осуществляется непосредственно работодателем путем удержания части заработной платы. При этом ставка будет достигать 20 %, если источником дохода является сельскохозяйственная деятельность, инвестирование и аналогичные занятия.

Кроме того, для физлиц действуют сборы на следующее:

- Имущество. Начисляется по результатам оценки собственности, ставка регулируется местными органами власти, составляет 0,3–2,0 %.

- Дарение/наследование. Предусматривает уплату 3–5 % от стоимости объекта. Родственники первой и второй степени освобождаются от его уплаты.

- Передачу собственности. Сбор установлен в размере 5 %, начисляется по результатам независимой оценки.

Таким образом, налоговая нагрузка на обычных граждан, не осуществляющих предпринимательскую деятельность на территории Сербии, сравнительно невелика, что делает её оптимальным вариантом для ПМЖ.

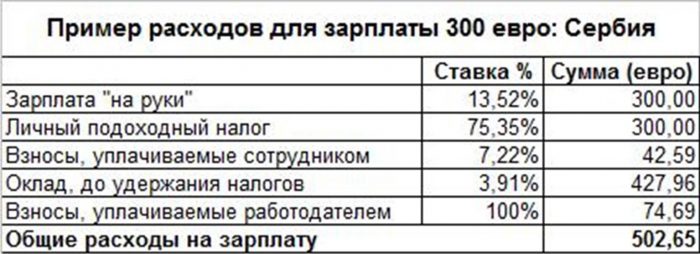

Пример удержания налогов с зарплаты

Налоги для юридических лиц

Для представителей бизнеса местное законодательство предусматривает широкий перечень сборов, главным из которых представляется налог на прибыль. Его величина составляет 15 %, а выплаты осуществляются авансовым методом на основе показателей прошлого расчетного периода.

При этом, если компания начала деятельность недавно, при расчете величины сбора она должна руководствоваться плановой прибылью, которую планируется получить на протяжении года.

Предусмотрено льготное снижение ставки до 10 % для тех предприятий, которые инвестируют в свое развитие один млрд сербских динаров или более. Продолжительность льготного периода составляет пять лет, после чего начинают действовать стандартные ставки.

Существуют и другие сборы с ООО/юрлиц в Сербии:

- Социально-страховые взносы. Включают три основных платежа: пенсионную выплату, медстраховку, а также страхование занятости. Первая составляет 9,8 %, вторая — 5,9 %, а последняя — 0,55 %.

- Акцизы. Ставка может варьироваться и зависит от типа реализуемых товаров. Например, для предметов роскоши она установлена в 20–30 %.

- На добавленную стоимость. Ставка 20 %. Для социально значимых категорий товаров действует льготный сбор 10 %.

- Сбор с финансовых транзакций. Под его действие подпадают клиринговые, бартерные операции, трансферные перечисления и прочие. Ставка составляет 0,3 % от объема транзакции.

Несмотря на обилие платежей, которые должна осуществлять компания для легальной работы на территории Сербии, налоговую нагрузку на юридических лиц в этой стране нельзя назвать большой.

Размер налога в других странах

Фискальная консолидация и её последствия

С целью существенного снижения дефицита бюджета местное правительство предприняло в 2012 году ряд мер, которые должны привлечь дополнительные денежные средства в казну. Они предполагают увеличение налоговой нагрузки по целому ряду позиций как для предпринимателей, так и для простых граждан. Среди сборов, размер которых возрос в результате подобных мер, в частности, следующие:

- Подоходный налог (с 10 до 15 %).

- На добавленную стоимость (с 18 до 20 %).

- Акцизы на дизтопливо, табак, газ.

Остальные виды сборов не были увеличены в рамках подобной программы и остались на прежнем уровне. Подобные меры вместе с экономией бюджетных средств призваны улучшить экономическую ситуацию, существенно сократив дефицит бюджета, с которым столкнулось правительство в последние годы.

В свете вышесказанного следует подумать о переезде в Сербию.

Бизнес в Сербии для русских, советы как открыть бизнес и какие налоги придется оплачивать

На сегодняшний день Сербия является быстро развивающимся государством, где создаются условия для развития бизнеса и предпринимательства. Активно осуществляются меры для привлечения инвесторов из-за границы, которые имеют право без каких-либо ограничений управлять и владеть бизнесом. Ниже более подробно рассмотрим основные важные моменты, которые нужно знать бизнесмену в этой стране.

Формы бизнеса в Сербии

Разберем основные организационно-правовые формы:

Партнерство с неограниченной ответственностью (o.d.) .

- Капитал не требуется, организовать подобное предприятие могут 2 и более физических или юридических лиц. Права партнеров равны, ответственность не имеет ограничений ни по долговым обязательствам, ни по общим. Партнеры не имеют полномочий передавать третьим лицам собственные права без решения собрания. Обязательно составляется Учредительный договор, на основании которого осуществляется управление компанией.

Партнерство с ограниченной ответственностью (k.d.).

- Для учреждения необходимо 2 и более лиц, физических или юридических, любой резидентности. При этом один из партнеров является генеральным партнером. Оплачивать капитал не нужно. Права генеральных партнеров одинаковы, они несут равную неограниченную ответственность по обязательствам и долгам компании. Оставшиеся члены общества несут ответственность только в соответствии со своей долей. Участники партнерства не могут передавать свои права другим сторонам без решения собрания. Управление компанией возложено на генеральных партнеров и осуществляется на основании договора. Если другие компаньоны изъявляют желание принимать участие в управленческом процессе, они возлагают на себя неограниченную ответственность.

Закрытая компания с ограниченной ответственностью (d.o.o.) .

- Организуется одним или несколькими соучредителями. Каждый участник обязательно вносит минимум 10 евро. При регистрации капитал оплачивается в полном объеме. Сумма вносится равными частями, некоторая часть может быть представлена в виде нематериальных активов. В предприятии могут участвовать максимум 100 участников. Если членов стало более 100, необходимо зарегистрировать компанию как акционерное общество. d.o.o. может выпускать исключительно именные акции, они не продаются в открытом порядке и не передаются без собрания участников. Управление осуществляется президентом (резидентом/нерезидентом страны). Директор отвечает за нарушение положений устава и прочих договоров, а также законов и норм государственного законодательства.

Открытое акционерное общество с ограниченной ответственностью (a.d.) .

- Может создаваться одним или несколькими лицами. Минимум уставного капитала — 25 000 евро. Капитал обязательно подписывается участниками a.d., при учреждении сразу вносится минимум половина суммы. Вторая половина оплачивается в течение двух лет. Количество членов не ограничено. Акционерное общество выпускает акции двух типов: именные и на предъявление, они могут открыто продаваться и передаваться третьим лицам, выставляться на фондовой бирже. Управление осуществляется Советом директоров, состоящим минимум из 3 и максимум из 15 участников.

Индивидуальный предприниматель (preduzetnik) .

- Наиболее простая форма, схожая с российским ИП. Основатель предприятия отвечает по долгам и обязанностям компании собственными средствами и имуществом. ИП имеет минимальный уровень налогов — 70-80 евро в месяц.

Независимо от формы бизнеса все сербские компании должны пользоваться услугами аудитора для работы с периодической отчетностью. Чтобы начать свое дело не нужно получать лицензию, что существенно облегчает жизнь предпринимателям. Однако, если оно связано с медициной, банковским делом, страхованием, работой на фондовой бирже и лизингом лицензия обязательна.

Как открыть бизнес в Сербии

Чаще всего в Сербии открывают d.o.o. На примере данной бизнес-формы рассмотрим как открыть бизнес в Сербии.

Подробный механизм действий:

- Прежде всего, необходимо определить, в какой сфере вы хотели бы трудиться. Выявите незанятую нишу.

- Далее нужно воспользоваться услугами адвоката. Он даст список необходимых форм либо сами бланки, которые нужно заполнить. Далее составляется «Уговор о осниваньу друштва са ограниченом одговорношчу». В данном документе указывается сумма уставного капитала, направление деятельности, форма бизнеса, название компании. Если изначально не учли те или иные моменты, Уговор можно дополнить, прописать дополнительные моменты в анекс. Нет фиксированной стоимости услуг адвоката. Кто-то берет 20–30 евро, а кто-то 500–600.

- Уговор заверяется в суде и подписывается основателями компании. Услуга заверения не бесплатная, стоит около 20–30 евро. Суд может отказать в заверении, если усомнится, что учредители компании, то есть вы и ваши партнеры, смутно понимают, о чем идет речь в документе.

- После заверения в суде, открывается временный счет в банке. Открытие такого счета выполняется бесплатно. На него переводится половина уставного капитала, а вторая пополняется в течение двух лет. После внесения средств нужно взять выписку со счета.

- С пакетом документов (паспорт, выписка из временного банковского счета, заверенный в суде Уговор) нужно обратиться в АПР (Агентство регистрации предприятий) и заполнить заявление о регистрации. Процедура не бесплатная, государственная пошлина оплачивается в любом банковском отделении.

- Далее пакет документов и квитанция об оплате процедуры регистрации подается в АПР. Рассмотрение предоставленных документов длится 15 дней. По окончании рассмотрения выдается решение с присвоением ИНН для предприятия, регистрационного номера и закреплением адреса.

- Далее необходимо сделать печать компании. Это делает любой изготовитель печатей, которому нужно предоставить решение АПР. Стоимость услуги начинается от 5 евро.

- Следующим шагом будет обращение в банк для закрытия временного счета и открытия постоянного. При этом выполняется перевод суммы с временного счета на постоянный. Для проведения данной финансовой операции и последующих манипуляций, необходимо нанять бухгалтера, владеющего тонкостями сербского законодательства. Лучше всего обращаться в агентства при муниципалитетах.

- Бухгалтер нужен и для прохождения регистрации в налоговой службе, учета в пенсионном фонде, социального страхования, получения трудовых книжек, оформления медицинской страховки, дальнейшего продления их срока использования. Если сэкономить на услугах бухгалтера, велик риск штрафа в размере 1500–2000 евро и выше.

- После регистрации в налоговой службе можно начинать работу предприятия.

Оформление различных документов во всех инстанциях в среднем обойдется в 150–200 евро. Возникающие нюансы и прочие моменты поможет решить нанятый бухгалтер.

Бизнес в Сербии для иностранцев

В самом начале нужно выбрать для себя сферу деятельности, нишу. Здесь нужно учитывать менталитет и образ жизни сербов.

В стране весьма размеренный и спокойный образ жизни. Большая часть страны начинает работать в 7–8 часов утра, а заканчивает рабочий день уже к 3–4 часам дня. Как правило, обеденного перерыва нет. После рабочего дня нужно отдохнуть. Это 1–2 часа, в течение которых не принято беспокоить кого-либо. Затем начинается вечер, когда каждый живет своей личной жизнью. Стоит учитывать данные особенности при планировании собственного бизнеса и рабочего времени.

Согласно действующему законодательству, любой может открыть собственную компанию без опасений нарваться на свору проверяющих из различных государственных инстанций.

В стране создан благоприятный климат для развития малого бизнеса. Однако нужно всесторонне изучить рынок, прежде чем выходить на него, проанализировать интересующий сегмент. Нужно выработать четкую стратегию и ответить на вопрос: что пойдет, а от чего лучше отказаться.

Очень важно знать язык. Не владея сербским, вы рискуете попасть в неприятную ситуацию, быть обманутым, потерять финансовые вложения.

- Специалисты не рекомендуют брать компаньонов, особенно малознакомых местных жителей. Если же нет другого выхода и без вложений компаньонов бизнеса не построить, необходимо грамотно составить договор, строго прописав полномочия и шаги каждого партнера, поделить ответственность и обязанности.

Сербия лояльно относится к русским. Если русский бизнесмен допускает ошибки, то сначала получает предупреждение или предписание. После этого необходимо оперативно исправить ошибки. Однако все правила нужно соблюдать строго.

Вы и ваши сотрудники-иностранцы обязательно должны нострифицировать образование, оформить разрешение на работу, заключить постоянный договор о найме, своевременно оплачивать налоги и дотации и выполнять прочие обязательства. Если же не соблюдать законодательные нормы, бизнес в Сербии для иностранцев может закончиться депортацией.

Как купить бизнес в Сербии

Если вы решили не организовывать бизнес с нуля, а приобрести уже готовый, полезно будет посетить специализированные площадки. Как правило, это сайты, где выставлены различные предложения. Например, сайт http://flagma-rs.com или https://novabiz.ru/serbia/ .

Чаще всего в Сербии предлагают готовый бизнес — отели и гостиницы . Посмотреть предложения можно на сайте http://hotels-sale.ru .

Большой популярностью пользуется коммерческая недвижимость , с предложениями можно ознакомиться здесь: https://www.homesoverseas.ru . На данных ресурсах также можно найти статьи, как купить бизнес в Сербии и правильно оформить его.

При покупке бизнеса обязательно стоит узнать причину продажи, ставку налогообложения, стоимость оформления документации, имеются ли ограничения при продаже объекта. Во внимание нужно брать расположение бизнеса (в столице или в провинции, в центре города или на окраине).

Согласно действующему законодательству, после приобретения необходимо зарегистрировать организацию на себя. С этой целью в соответствующие государственные структуры и ведомства предоставляется наименование компании, зарегистрированный юридический адрес, копия паспорта нового владельца. Регистрация стоит около 100-110 евро. Далее владелец может получить вид на жительство без требования продления.

Налоги для юридических лиц в Сербии

Налоги для юридических лиц в Сербии выплачиваются ежегодно, срок налогообложения — это один календарный год. Предприниматели обязаны перечислять в казну следующие сборы:

- На фонд заработной платы . Выплачивает его работодатель, ставка составляет 3,5% от общего фонда зарплаты.

- Социальное страхование . Сюда входит пенсионная и медицинская страховка, страхование занятости. Облагается фонд зарплаты, выплаты делает и работодатель и наемные сотрудники, в одинаковых долях. Налоговые ставки: мед.страховка — 5,90%, пенсионная страховка — 9,8%, страховка занятости — 0,55%.

- На прибыль . Выплачивают его компании любого уровня и формы, партнерства, корпоративные объединения и так далее, включая некоммерческие организации. При этом налогом облагается баланс прибыли. Ставка составляет 14%. Если владельцем компании является нерезидент, налог начисляется на ту часть прибыли, которая была получена из источников на территории Сербии. Если были совершены инвестиции в основные оборотные средства, они не облагаются налогом. Исключение составляют ковры, предметы роскоши, транспортные средства, произведения искусства. Для расчета суммы прибыли допускается применять ускоренную амортизацию на некоторые объекты, а именно компьютеры и офисную технику, оборудование для повышения образования сотрудников и охраны окружающей среды. Если юр. лицо участвовало в деятельности других предприятий, что позволило ему получить прибыль, дивиденды или роялти, они также облагаются налогом на прибыль.

- Акцизы. Если фирма специализируется на производстве и импорте определенной группы товаров, она обязана уплачивать акцизный налог. К таким товарам относятся нефть и нефтепродукты, изделия из табака, спирт этиловый, алкогольные напитки, кофе, предметы роскоши. На перечисленные позиции начисляется отдельная ставка, сумма ее зависит от определенного вида и объема выпускаемой продукции. Ставка на предметы роскоши находится в интервале от 20 до 30%.

- С продажи товарных позиций. При осуществлении торговли в розницу для конечных потребителей с поставщика товаров взимается единовременный сбор. Базой для обложения налогами при этом является таможенная стоимость позиций, идущих на импорт, либо обычная стоимость товаров. Ставка составляет 20%. Данный налог не начисляется на наименования, которые продаются/импортируются с целью дальнейшей реализации/переработки. В случае продажи алкогольных напитков, табачных изделий и кофе, налог начисляется на каждой стадии процесса реализации, как и НДС. Если товары экспортируются и производятся для дальнейшего экспорта, сбор с них не взимается. Данная пошлина не начисляется на определенные группы: молоко и молочные продукты, семена растений, хлебобулочные изделия, сельскохозяйственные удобрения.

- На оказываемые услуги. Если компания специализируется на оказании страховых, медицинских, перевозочных, консалтинговых, туристических, косметологических и других видах услуг, она должна выплачивать налог на оказание услуг. Ставка — 12%, начисляется на общую стоимость оказанных услуг. Есть группы работ, которые не подлежат налогообложению: медицинские, научные, исследовательские и образовательные услуги, которые предоставляются на сербской территории, а также экспортируемые. Если подобная деятельность осуществляется госорганами местного или республиканского управления, то они не подлежат налогообложению.

- На финансовые операции . Абсолютно все операции, которые компании выполняют в ходе своей деятельности облагаются данным сбором. Сюда относятся трансфертные платежи, бартеры, клиринги и так далее. Ставка составляет 0,3% от суммы операции. Выплата пенсий и зарплаты, налоговые выплаты к финансовым операциям не относятся.

Налоги для физических лиц в Сербии

Обязательные отчисления в бюджет для физических лиц в Сербии — это подоходный налог . Ставка составляет 14%. Начисляется он на разовые выплаты и регулярную заработную плату. Удержание осуществляется работодателем, который затем перечисляет средства в налоговую службу.

Если физ.лицо получает доход в виде дивидендов, роялти, процентов за занятие лесо- или сельскохозяйственной деятельностью, инвестированием — ставка составляет 20%.

И физические и юридические лица в этой стране должны уплачивать следующие виды сборов:

- На недвижимость . Составляет 0,4% от цены после оценки и 0,25% — если в распоряжении имеется только доля недвижимости. Не выплачивают государственные органы, если они используют помещение для некоммерческих целей. Если собственник сам живет на данной жилплощади, то он может рассчитывать на налоговый кредит в 40% + 10% для всех членов семьи.

- На дарение и наследование . Составляет 3–5%. Не уплачивается, если имущество наследуют родственники первой и второй степени родства либо государство.

- На передачу прав собственности . Составляет 5% от рыночной стоимости передаваемого имущества.

Сербия — один из оптимальных вариантов для ведения бизнеса, так как здесь созданы благоприятные условия для иностранных предпринимателей. Главное, соблюдать нормы законодательства и вовремя платить налоги.

Открыть компанию в свободной зоне Сербии и сэкономить 20% на НДС – от 8700 EUR

Предлагаем вашему вниманию возможность зарегистрировать компанию в Сербской Свободной экономической зоне. Благодаря этому вы сможете получить льготы по НДС. Особый интерес услуга представляет для производственных компаний, а также компаний занимающихся реэкспортом товаров.

Свободные экономические зоны в Сербии

В Сербии создано 14 свободных экономических зон (СЭЗ). Это физически ограждённые и специальным образом обозначенные части Сербской Республики. На их территории создана инфраструктура, при помощи которой можно осуществлять различную деятельность, в том числе производственную и обслуживающую.

На 2017 год годовой оборот СЭЗ Сербии составлял 5 миллиардов евро. По данным Промышленной Палаты Сербии в этих зонах действует более 200 международных компаний с общим числом работников более 20 000. Рост экспорта их СЭЗ продолжается на протяжении последних лет и уже составляет 20% всего экспорта Сербии.

Рост с 2012 года составил 97%.

Согласно новому рейтингу журнала fDi, свободная зона города Пирот в 2018 признана лучшей в Европе и третьей в мире.

Полный список свободных экономических зон Сербии:

- Пирот;

- Суботица;

- Зренянин;

- Нови-Сад

- ФАС СЭЗ Крагуевац;

- Шабац;

- Ужице;

- Смедерево;

- Крушевац;

- Свилайнац;

- Апатин;

- Вране;

- Прибой;

- Белград.

Какие виды деятельности разрешено проводить на территории Сербских СЭЗ?

На территории СЭЗ разрешено вести любую коммерческую и промышленную деятельность:

- Производство;

- Хранение товаров;

- Упаковка товаров;

- Торговля;

- Ведение банковской деятельности;

- Страхование.

Кому выгодно открывать компании в СЭЗ Сербии?

Зарегистрировать компанию в Сербии на территории СЭЗ могут, как местные жители, так и иностранные граждане. Доход, получаемый на территории СЭЗ, без дополнительных разрешений позволительно выводить в любую страну, будь то Сербия, Невис или Россия. Оплачивать дополнительные налоги при выводе средств не требуется.

На территории СЭЗ доходы, полученные от коммерческой деятельности, освобождаются от уплаты НДС, который в Сербии составляет 20%. Также от НДС освобождаются расходы на строительные материалы, электричество, а также транспортные расходы. При ввозе сырья, оборудования и строительных материалов также действует освобождение от таможенных пошлин.

Если вы планируете импортировать, а затем реэкспортировать товары, то также освобождаетесь от необходимости уплачивать пошлины. Если же вы импортируете товары из СЭЗ в Сербию, то придётся оплатить пошлины, как за ввоз из третьих стран.

Особым интересов у инвесторов пользуются автомобильная промышленность, сельское хозяйство, текстиль и одежда, строительство.

Сербия в целом и СЭЗ в частности являются отличной базой для обслуживания клиентов из ЕС, Юго-Восточной Европы и Ближнего Востока. Близость к ЕС делает Сербию отличной перевалочной базой для транспортировки товаров и для промышленности, которая создаёт товары для европейского рынка.

За счет торговых соглашений, Сербия обеспечивает беспошлинный доступ к 1,3 миллиардов клиентов в ЕС, США, России и т.п.

Помимо этого, Сербия предлагает следующие преимущества:

- Возможность открыть компанию дистанционно по ограниченной доверенности;

- Возможность быстро и дистанционно открыть банковский счет для местной компании;

- Возможность сделать владельцем, как физическое, так и юридическое лицо;

- Надёжную банковскую систему, в которой знают и умеют работать с самыми важными финансовыми и бизнес-продуктами;

- Низкие расходы на содержание бизнеса, на коммунальные услуги и аренду;

- Возможность получить статус резидента через создание бизнеса;

- Отсутствие санкций против России;

- Одинаково дружелюбные отношения с ЕС и Россией.

Открыть компанию в свободной зоне Сербии: какие требуются документы?

Для регистрации компании в Сербии вам потребуются следующие документы:

- Данные о владельце компании:

- Для физических лиц потребуется заверенная копия паспорта и доказательство адреса проживания;

- Для юридических лиц потребуется оригинал выписки из зарубежного регистра с названием компании, её регистрационным номером, адресом и именами владельцев с директорами, не старше трёх месяцев;

- Также нужны данные о директоре: заверенная копия паспорта и доказательство адреса проживания;

- Ограниченная доверенность на открытие компании (мы подготовим её для вас);

- Заверенная форма ОП для иностранного юридического лица (мы предоставим и подскажем, что с ней делать дальше);

- Форма с заверенными подписями;

- Уставной капитал компании (в Сербии разрешён от 1 евро);

- Юридический адрес компании (поможем подобрать) – первые три месяца бесплатно, после этого 100 евро в месяц;

- Описание деятельности компании на территории Сербии.

Документы потребуют перевода на сербский – 20 евро за страницу.

Оформление доверенности для дистанционной регистрации компании – 550 евро.

В тех документах, заготовки которых мы предоставляем вам во время работы, нельзя ничего менять. Тексты форм и заявок созданы таким образом, чтобы выполнять требования закона. Изменения могут повлечь за собой отказ в обслуживании в регистре. Причём все собранные ранее документы вам не вернуть и весь процесс придётся начать с начала.

Если вы хотите сразу открыть банковский счет (а это входит в стоимость услуги), то вам потребуется дополнительно обеспечить:

- Ограниченную доверенность на открытие счета (мы предоставим пример);

- Заверенную копию паспорта и доказательство адреса проживания;

- Документы о зарегистрированной в Сербии компании.

Стоит учитывать, что требования сербских банков к клиентам растут, как и во всем мире. Открыть корпоративный счет для компаний-нерезидентов становится сложнее. Несмотря на это, открыть счет в Сербии реально при выполнении следующих условий: тщательная подготовка полного комплекта документов; предварительно изучение документов банком через услугу Pre-approval.

Важно также понимать, что количество услуг для нерезидентов, доступных в банке, меньше, чем у резидента. Мы крайне рекомендуем получить статус резидента в Сербии для обеспечения более комфортных условий банкинга. Это можно сделать через создание компании в Сербии или через покупку недвижимости.

Открыть компанию в свободной зоне Сербии: процедура

- Написать по адресу info@offshore-pro.info и сообщить о своём желании открыть компанию в СЭЗ Сербии;

- Вместе с консультантами уточнить, в какой именно СЭЗ вы планируете открыть бизнес, какие дополнительные услуги вам потребуются.

- Оплатить услуги согласно прейскуранту. Стоимость открытия компании в Сербии составляет от 8700 EUR в случае регистрации компании с личным визитом и от 9250 EUR в случае удалённо регистрации по доверенности.

Принимаем оплату банковским переводом, картой, Bitcoin, WebMoney, Western Union и MoneyGram.

- Если вы открываете банковский счет, то документы для банка необходимо подписать лично. Вы можете посетить Сербию или мы отошлём вам документы курьером, вы их подпишите и пришлёте обратно.

- Как только мы откроем компанию, вы получите к ней доступ и начнёте бизнес-деятельность.

Открытие компании вместе с банковским счетом занимает 1-2 месяца после получения от вас полного пакета документов и оплаты.

Изменения по НДС с 1 января 2022 года

Изменения в главу 21 НК РФ, вступающие в силу с 1 января 2022 года, были приняты несколькими федеральными законами в течение 2022 года. Мы расскажем о самых важных поправках.

Уточнен порядок восстановления НДС при переходе на ЕНВД

С 1 января 2022 года в НК РФ будет официально закреплен порядок восстановления НДС, если налогоплательщик переходит на ЕНВД только по некоторым видам деятельности. Суммы налога, принятые к вычету по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам, нужно будет восстановить в том квартале, в котором они переданы или начинают использоваться в деятельности, переведенной на ЕНВД (пп. 2 п. 3 ст. 170 в ред. Федерального закона от 29.09.2022 N 325-ФЗ (далее — ФЗ N 325-ФЗ). Если же организация или ИП переходят на ЕНВД «целиком», то восстановить НДС, как и прежде, необходимо в последнем квартале перед переходом на ЕНВД.

Восстановление НДС с 2022 года при реорганизации

С 1 января 2022 года у правопреемника реорганизованной организации появится обязанность по восстановлению НДС в случаях, установленных пп. 2-4 п.3 ст.170 НК РФ. т.е. (п. 3.1 введен ФЗ N 325-ФЗ):

при начале использования товаров (работ, услуг) в необлагаемых операциях или переходе на спецрежимы;

с перечисленной реорганизованной организацией предварительной оплаты в счет поставки товаров (работ, услуг);

при изменении стоимости товаров (выполненных работ, оказанных услуг), отгруженных реорганизованной организации, в сторону уменьшения (т.е. при выставлении корректировочных счетов-фактур на уменьшение стоимости приобретений).

Если говорить упрощенно, то правопреемник, применяющий общую систему налогообложения, будет восстанавливать НДС так, как — будто он сам принимал НДС к вычету — в том квартале, в котором обычно возникает обязанность по восстановлению НДС при осуществлении необлагаемых операций, по выданным авансам или при уменьшении стоимости приобретенных товаров (работ, услуг).

Если обязанность по восстановлению возникнет у правопреемника в отношении приобретенных или построенных реорганизованной организацией объектов основных средств, в т.ч. в отношении капитальных вложений, произведенных в эту недвижимость, то налог нужно будет восстановить в специальном порядке, предусмотренном ст. 171.1 НК РФ (налог восстанавливается в течение 10 лет) (новый п.11 ст.171.1 НК РФ введен ФЗ N 325-ФЗ).

Но если правопреемник уже применяет или начинает применять спецрежимы (УСН или (и) ЕНВД (по всей деятельности)), то период восстановления НДС по товарам (работам, слугам), ОС (в т.ч. по объектам недвижимости) и НМА будет зависеть от вида реорганизации.

| Условие | Период восстановления | Срок уплаты НДС и представления декларации |

|---|---|---|

| Вновь созданное при реорганизации юрлицо переходит на УСН или ЕНВД (абз. 4 п.3.1 ст.170 НК РФ введен ФЗ N 325-ФЗ) | В первом квартале, начиная с которого правопреемник применяет УСН и (или) ЕНВД. | Представить декларацию по НДС и уплатить восстановленный налог правопреемники -спецрежимники должны не позднее 25-го числа месяца, следующего за кварталом, в котором сумма налога подлежит восстановлению (новый п.7 ст.173, п.4 и абз. 2 п. 5 ст.174 НК РФ введен ФЗ N 325-ФЗ). |

| При присоединении к правопреемнику, применяющему УСН и (или) ЕНВД на момент внесения в ЕГРЮЛ записи о прекращении деятельности присоединенного юридического лица (абз. 5 п.3.1 ст.170 НК РФ введен ФЗ N 325-ФЗ) | В первом квартале, следующем за кварталом, в котором запись о реорганизации внесена в ЕГРЮЛ | |

| Правопреемник, применяющий ОСНО, переходит на УСН, ЕНВД (без применения ОСНО) (абз. 3 п.3.1 ст.170 НК РФ введен ФЗ N 325-ФЗ) | В квартале, предшествующем переходу на спецрежим | Представление декларации по НДС и уплата восстановленного налога производится в общеустановленном порядке |

Восстановление сумм налога правопреемником организации производится на основании счетов-фактур (копий счетов-фактур), выставленных реорганизованной организации и прилагаемых к передаточному акту или разделительному балансу, исходя из стоимости указанных в них переданных товаров (работ, услуг), имущественных прав, а в отношении переданных основных средств и нематериальных активов — в размере суммы, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Если у правопреемника не будет таких счетов-фактур, то сумму, подлежащую восстановлению, нужно будет рассчитать, применив ставки НДС, действующие на момент приобретения товаров (работ, услуг), имущественных прав к их стоимости. А в отношении основных средств и нематериальных активов — к остаточной (балансовой) стоимости без учета переоценки, указанной в передаточном акте или разделительном балансе.

Если реорганизованная организация не принимала к вычету НДС, то восстанавливать нечего. Правда, полагаем, что на практике налогоплательщику будет не просто доказать данный факт налоговым органам.

Напомним, что до внесения изменений в НК РФ обязанности по восстановлению НДС, ранее правомерно принятого реорганизованным юридическим лицом к вычету, не было (Определение Верховного Суда Российской Федерации от 17.10.2014 N 307-КГ14-1534 по делу N А52-1617/2013, Письмо ФНС России от 08.11.2016 N СД-4-3/21123)

НДС по НМА 2022

С 1 января 2022 года уточнят порядок принятия к вычету НДС при создании нематериальных активов (НМА).

В случае создания нематериальных активов (собственными силами и (или) с привлечением третьих лиц) вычеты сумм налога, предъявленных налогоплательщику при приобретении товаров (работ, услуг), имущественных прав либо фактически уплаченных им при ввозе товаров на территорию РФ для создания таких нематериальных активов, в том числе сумм налога, предъявленных по договорам на создание нематериальных активов, производятся после принятия на учет указанных товаров (работ, услуг), имущественных прав (п.6 ст.171 и абз.3 п.1 ст.172 НК РФ в ред. ФЗ N 325-ФЗ).

Т.е. для вычета НДС при создании НМА дожидаться его отражения на счете 04 не нужно. Вычет НДС производится по мере создания нематериального актива, т.е. по мере отражения приобретений (расходов) на счете 08.

В настоящее время (до 2022 года) Минфин РФ с учетом Определения ВАС РФ от 11 января 2013 г. N ВАС-17962/12 разъясняет, что вычеты сумм НДС при приобретении и создании НМА производится в полном объеме после принятия на учет данных нематериальных активов на счете 04 «Нематериальные активы» по первоначальной стоимости (Письмо Минфина России от 19.07.2022 N 03-07-11/54587).

НДС для региональных операторов по обращению с ТКО с 2022

С 1 января 2022 года услуги по обращению с твердыми коммунальными отходами (ТКО), оказываемые региональными операторами освобождаются от НДС (новый пп.36 п.2 ст.149 НК РФ введен Федеральным законом от 26.07.2022 N 211-ФЗ (далее — ФЗ N 211-ФЗ).

В целях НДС к услугам по обращению с ТКО относятся услуги, в отношении которых органом регулирования тарифов (исполнительной власти субъекта РФ, либо органом местного самоуправления), утвержден предельный единый тариф на услуги регионального оператора по обращению с твердыми коммунальными отходами без учета налога.

Т.е. если тариф на обращение с ТКО утвержден с учетом НДС, то данное освобождение не применяется.

Освобождение, установленное новой нормой, применяются в течение пяти последовательных календарных лет начиная с года, в котором введен в действие предельный единый тариф на услуги регионального оператора по обращению с твердыми коммунальными отходами без учета налога, даже если впоследствии в течение этого периода орган регулирования тарифов установит тариф с учетом налога (абз. 3 пп. 36 п. 2 ст.149 НК РФ введен ФЗ N 211-ФЗ).

Также введено освобождение от НДС управляющих организаций, ТСЖ и т.п. специализированных потребительских организаций по операциям реализации услуг по обращению с ТКО, закупленных у региональных операторов, по предельным единым тарифам, вводимым в действие с 01.01.2022 (пп.29 п. 3 ст. 149 НК РФ в ред. ФЗ N 211-ФЗ, п.3 ст.2 ФЗ N 211-ФЗ).

Нулевая ставка НДС при транзите порожних вагонов и контейнеров

С 1 января 2010 г. экспедиторы и перевозчики на железнодорожном транспорте, указанные в пп.3.1 и пп.9.1 п.1 ст. 164 НК РФ, смогут применять нулевую ставку НДС не только при транзитной перевозке товаров через территорию РФ, но и при перевозке или транспортировке порожнего железнодорожного подвижного состава или контейнеров (пп.3.1. и пп.9.1. п.1 ст.164 НК РФ в ред. Федерального закона от 29.09.2022 N 322-ФЗ (далее — ФЗ N 322-ФЗ)).

Также по нулевой ставке НДС у железнодорожных перевозчиков будут облагаться работы (услуги), непосредственно связанные с указанной перевозкой или транспортировкой, стоимость которых указана в перевозочных документах (пп.9.1. п.1 ст.164 НК РФ в ред. ФЗ N 322-ФЗ).

К сведению! Нулевая ставка НДС в соответствии с пп.3.1 и пп.9.1 п.1 ст.164 НК РФ применяется в отношении работ (услуг) по перевозке или транспортировке товаров, порожнего железнодорожного подвижного состава или контейнеров перемещаемых через территорию Российской Федерации с территории иностранного государства, не являющегося членом ЕАЭС, в том числе через территорию государства — члена ЕАЭС, или с территории государства — члена ЕАЭС на территорию другого иностранного государства, в том числе являющегося членом ЕАЭС.

Но в пп.2.1 п.1 ст.164 НК РФ «порожние вагоны и контейнеры» не добавлены. Поэтому услуги по возврату порожних контейнеров (вагонов) при международных перевозках товаров, по-прежнему будут облагаться НДС по ставке 20% (п. 3 ст. 164 НК РФ, Письмо Минфина России от 09.10.2012 N 03-07-08/280, Постановления Президиума ВАС РФ от 28.10.2008 N 6080/08, 7752/08).

Нулевая ставка НДС и другие изменения «для самолетов»

С 1 января 2022 года вводится нулевая ставка НДС при строительстве и аренде воздушных судов и продаже авиадвигателей и запчастей.

По ставке 0% будут облагаться:

реализация гражданских воздушных судов, зарегистрированных (подлежащих регистрации) в Государственном реестре гражданских воздушных судов Российской Федерации, а также работ (услуг) по строительству гражданских воздушных судов (пп. 15 п.1 ст.164 НК РФ введен Федеральным законом от 29.09.2022 N 324-ФЗ (далее — ФЗ N 324-ФЗ)).

реализация авиационных двигателей, запасных частей и комплектующих изделий, предназначенных для строительства, ремонта и (или) модернизации на территории Российской Федерации гражданских воздушных судов (пп. 16 п.1 ст.164 НК РФ введен ФЗ N 324-ФЗ).

услуги по передаче гражданских воздушных судов, зарегистрированных (подлежащих регистрации) в Государственном реестре гражданских воздушных судов Российской Федерации, по договорам аренды (лизинга) (пп. 17 п.1 ст.164 НК РФ введен ФЗ N 324-ФЗ)

Конечно, нулевая ставка НДС будет применяться при условии представления в налоговые органы документов, предусмотренных новыми пунктами 15.1, 15.2 и.15.3 ст.165 НК РФ.

Но, если в течение 90 календарных дней арендатор (лизингополучатель) воздушного судна не осуществил его регистрацию в Государственном реестре гражданских воздушных судов РФ (далее — Реестр), арендатору (лизингополучателю) придется уплатить НДС по ставке 20% как налоговому агенту (п.6.1 ст.161 НК РФ введен ФЗ N 324-ФЗ). Также обязанности налогового агента по НДС должен будет исполнить собственник воздушного судна в случае исключения его из Реестра (п.6.2 ст.161 НК РФ введен ФЗ N 324-ФЗ), кроме случаев, когда:

списание или снятие с эксплуатации судна обусловлено невозможностью его использования в качестве транспортного средства;

судно реализовано или право собственности на него перешло на иных законных основаниях иностранному государству, гражданину или организации при условии вывоза судна за пределы территории РФ.

При исключении из Реестра обязанности налогового агента возникают только, если операция по реализации гражданского судна была осуществлена на территории РФ после 01.01.2020г. (п.4 ст.3 ФЗ N 324-ФЗ).

Также с 1 января 2022 года при определенных обстоятельствах будет освобожден от НДС ввоз гражданских воздушных судов, двигателей и составных частей к ним (пп.20-22 ст.150 НК РФ введены ФЗ N 324-ФЗ).

Практика показывает, что правила расчета НДС обновляются каждый квартал. Так, с 1 апреля 2022 года будет уточнен порядок подтверждения ставки 0% при экспорте товаров почтой и при вывозе припасов. Но об этих поправках мы расскажем позже.

НДС при импорте

По общему правилу, ввоз товаров на территорию РФ облагается НДС. Причем уплачивать ввозной НДС должны абсолютно все импортеры: плательщики НДС, освобожденные от обязанностей плательщиков НДС, а также организации и ИП на спецрежимах (пп. 4 п. 1 ст. 146 НК РФ).

Но в некоторых случаях импорт товаров НДС не облагается. Например, если в Россию ввозятся медицинские товары, реализация которых не облагается НДС в нашей стране (п. 2 ст. 150 НК РФ).

Ставка НДС при импорте товаров

В 2022 году ввозимые в РФ товары облагаются НДС по ставке 10% или 20%. Если, например, реализация определенного товара внутри страны облагается НДС по ставке 20%, то при ввозе такого товара НДС уплачивается по такой же ставке.

НДС при импорте товаров из стран ЕАЭС

При ввозе товаров в Россию из Белоруссии, Казахстана, Армении или Киргизии организации и ИП должны перечислить импортный НДС не на таможню, а в свою ИФНС, а также представить соответствующую декларацию.

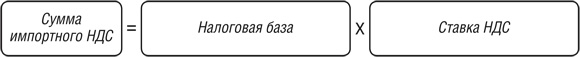

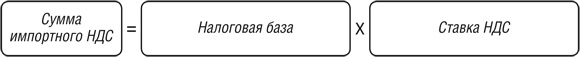

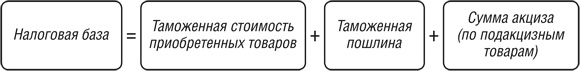

Сумма НДС определяется по следующей формуле.

Представление декларации при импорте товаров из стран ЕАЭС

Декларация по импортному НДС при ввозе товаров из стран ЕАЭС (утв. Приказом ФНС от 27.09.2017 № СА-7-3/765@) представляется в ИФНС не позднее 20 числа месяца, следующего за месяцем ввоза товаров на территорию РФ. Например, за мартовский импорт нужно отчитаться перед ИФНС не позднее 22.04.2022 (20 апреля – суббота).

Декларация по НДС при импорте товаров из стран ЕАЭС представляется в ИФНС в электронном виде по телекоммуникационным каналам связи, если средняя численность работников организации/ИП превышает 100 человек за предшествующий год (п. 3 ст. 80 НК РФ). Если же эта численность не превышает 100 человек, то декларацию можно сдать на бумаге.

Уплата НДС при импорте товаров из стран ЕАЭС

НДС при импорте товаров из стран ЕАЭС уплачивается не позднее срока представления соответствующей декларации. Например, если товар ввезен в Россию в апреле 2022 г., то перечислить ввозной НДС нужно не позднее 20.05.2019.

При перечислении платежей по данному налогу в поле 104 платежного поручения указываются следующие КБК.

| Что уплачивается | КБК |

|---|---|

| НДС при импорте товаров из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Пени по НДС при импорте товаров из стран ЕАЭС | 182 1 04 01000 01 2100 110 |

| Штраф по НДС при импорте товаров из стран ЕАЭС | 182 1 04 01000 01 3000 110 |

НДС при импорте товаров из других стран (не из ЕАЭС)

В этом случае получателем импортного НДС является таможня.

Ввозной НДС рассчитывается следующим образом (ст. 160 НК РФ).

НДС при импорте услуг

Приобретая услуги у иностранца, заказчик в некоторых ситуациях должен будет уплатить НДС в бюджет как налоговый агент. Обязанности налогового агента возникают, если местом реализации услуг признается территория РФ (ст. 148 НК РФ). Налог удерживается из суммы, перечисляемой иностранному исполнителю, и он получает в качестве дохода сумму за минусом НДС.

НДС при импорте услуг уплачивается в бюджет одновременно с перечислением денег иностранцу (п. 4 ст. 174 НК РФ). Перечисляется такой НДС на КБК 182 1 03 01000 01 1000 110. При этом в поле 101 платежного поручения («статус») указывается «02».

По итогам квартала, в котором был удержан агентский НДС при импорте услуг, нужно отчитаться перед ИФНС, представив обычную декларацию по НДС не позднее 25 числа месяца, следующего за отчетным кварталом. Напомним, что с отчетности за I квартала 2022 года декларация подается по обновленной форме (утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@, в ред. Приказа ФНС от 28.12.2018 N СА-7-3/853@).

Импортный НДС можно принять к вычету

Плательщики внутреннего НДС могут взять к вычету импортный НДС после принятия ввезенных товаров на учет и уплаты данного налога в бюджет. Принятие НДС по импорту к вычету производится на основании документов, подтверждающих уплату этого налога (п. 1 ст. 172 НК РФ).

Спецрежимники и освобожденные от обязанностей плательщиков НДС включают импортный НДС в стоимость приобретенных товаров/услуг.